事業承継で知るべき税金の全知識: 特例承継計画の活用がカギ

事業を引き継ぐ際の税金負担、特に自社株式の贈与・相続にかかる税金についてお悩みの経営者の方は多いのではないでしょうか。「税金対策を先送りにしていたら、思わぬ負担に見舞われるのでは……」という不安を抱えている方も少なくないと思います。

しかし、事業承継税制の特例措置を適切に活用することで、税負担を大幅に軽減できる可能性があります。この特例措置は2027年12月末までの時限措置であるため、スムーズな事業承継を実現するには、今から計画的に準備を進めることが非常に重要です。

本記事では、事業承継税制の特例措置の概要と活用のポイントを中心に、事業承継にまつわる税務知識をわかりやすく解説していきます。特例措置を有効に活用し、円滑な事業承継を実現するための一助となれば幸いです。

目次

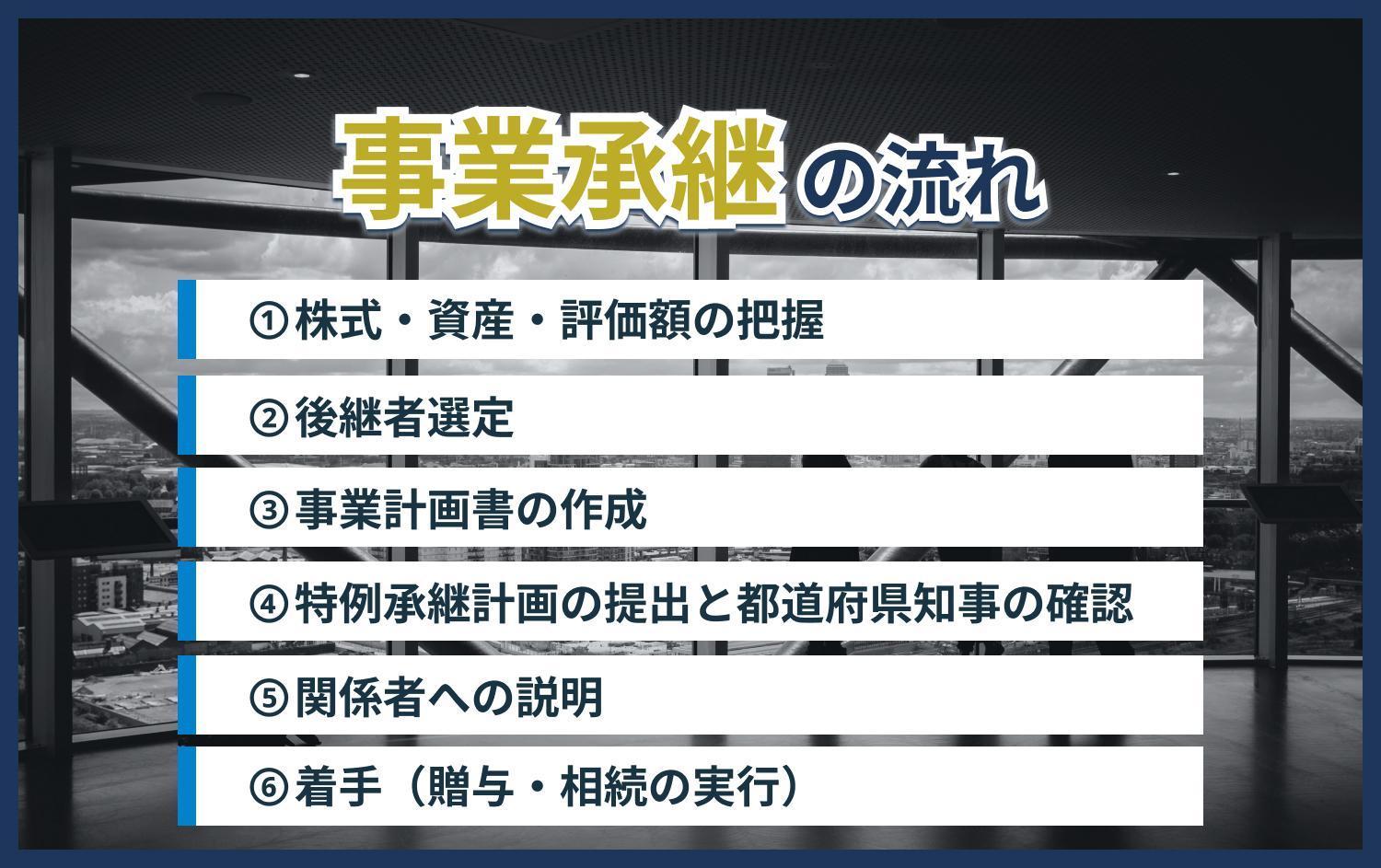

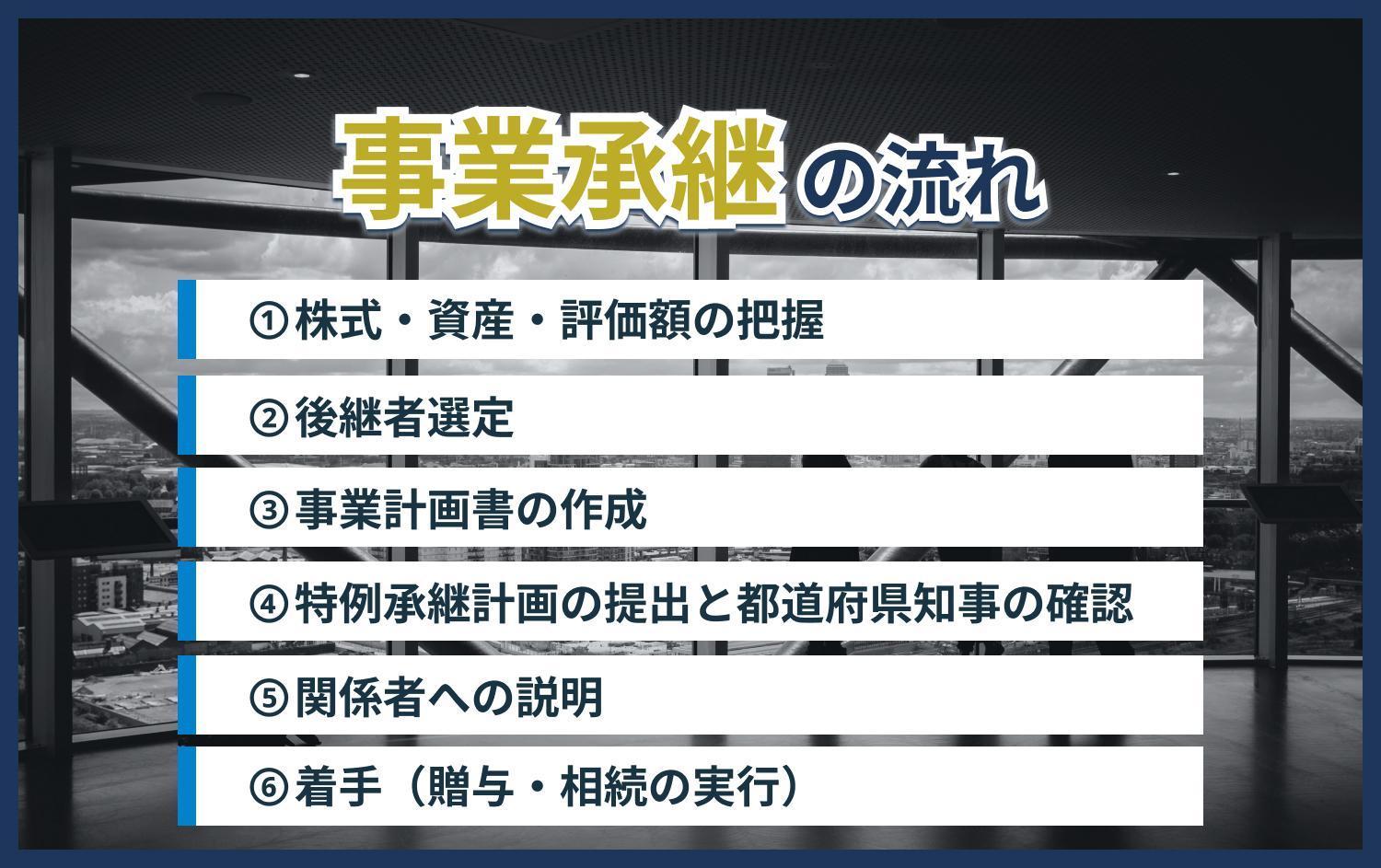

事業承継の基本的な流れを押さえよう

まずは、事業承継の基本的なステップを確認してみましょう。

-

- 株式・資産・評価額の把握

- 後継者選定

- 事業計画書の作成

- 特例承継計画の提出と都道府県知事の確認(特例措置の場合)

- 関係者への説明

- 着手(贈与・相続の実行)

特に注目していただきたいのが、ステップ4の「特例承継計画の提出と都道府県知事の確認」です。特例措置を活用するためには、このステップが欠かせません。詳細については後述します。

事業承継で気をつけたい3つの税金

事業承継では、主に以下の3つの税金がかかってきます。

-

- 相続税

- 贈与税

- 登録免許税・不動産取得税

中でも特に注意が必要なのが、相続税と贈与税です。これらはオーナー経営者から株式などの財産を引き継ぐ際に発生し、後継者の負担となります。

相続税は、オーナー経営者が亡くなった際に、株式などの財産を親族が相続する場合に課税されます。この税金を納めるのは、後継者となる相続人です。

相続税の税率は、相続時の財産の取得金額に応じて変動する仕組みになっています。一定額までは基礎控除が適用されますが、それを超える部分には高い税率が課されます。

相続税の税率は、以下の表のとおりです。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

一方、贈与税は、個人が他の個人から財産の贈与を受けた場合に課税されます。事業承継においては、後継者が贈与税を納める必要があります。

贈与税の税率は、「一般贈与財産」と「特例贈与財産」で区分されています。

一般贈与財産とは、特例贈与財産以外のすべての財産を指します。具体的には、以下のような贈与が一般贈与財産に該当します。

-

- 父母や祖父母から18歳未満の子や孫へ贈与する財産

- 夫婦間で贈与する財産

- 兄弟姉妹間で贈与する財産

- 他人へ贈与する財産

つまり、一般贈与財産は、特例贈与財産に該当しない、家族や他人への幅広い贈与を対象としています。

<一般贈与財産>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

<特例贈与財産>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

事業承継のタイミングで不動産を引き継ぐ場合は、登録免許税と不動産取得税にも注意が必要です。

-

- 登録免許税…土地・建物の所有権を登記する際に納める税金

- 不動産取得税…土地・建物を購入したり建築したりする際に登記の有無に関わらず課税される税金

事業継承で不動産を取得した場合は、不動産の価格に税率をかけて課税額を計算します。

土地、住宅であれば3%(2024年3月31日までの特例)、非住宅については4%です。

事業継承でかかる税金の計算方法

事業継承の税金がいくらかかるのかについて、具体的な贈与税・相続税の計算方法を交えて解説します。資産状況によって異なりますが、以下の計算式を用いればおおよその目安を算出できるでしょう。

贈与税の計算方法

贈与税は、1年間に受け取った財産の合計額から基礎控除110万円を差し引いた金額をもとに計算します。

計算式の例は、以下のとおりです。

【(受け取った財産-基礎控除110万円)×贈与税率-控除額=贈与税額】

(贈与税率については先述の内容をご確認ください)

たとえば、後継者に贈与した自社株式の評価額が3,000万円だとした場合は、以下のようになります。

【(3,000万円-基礎控除110万円)×45%-265万円=1,035万5,000円】

相続税の計算方法

相続税の計算方法は、贈与税と比べて複雑になっています。

まず、計算の大まかな流れを見ていきましょう。

-

- 課税価格の合計額を計算

- 負債の額と基礎控除を差し引いて課税遺産総額を計算

- 課税遺産総額を、法定相続分に従って各相続人が取得したとして、各人の相続税額を計算

- 各人の相続税を合算したうえで、実際に取得した財産の課税価格に応じて税額を割り振る

- 加算や税額控除を適用して、各人の納税額を計算する

基礎控除額については、以下の計算式になります。

【3,000万円+(600万円×法定相続人の数)】

法定相続人1人あたり、基礎控除額が600万円加算されるので、法定相続人が多いほど基礎控除額が大きくなります。そのため、受け取る財産の合計額が基礎控除を下回った場合には相続税の申告や納税の必要がなくなります。

また、基礎控除額を差し引いた後の計算式の例を表すと、以下のようになります。

【財産取得金額×相続税率-控除額】

仮に基礎控除額を差し引いた後の財産取得金額が5,000万以下の場合は、以下のようになります。

【5,000万円×20%-200万円=相続税額800万円】

(相続税率については先述の内容をご確認ください)

事業を引き継ぐ際の税金負担、特に自社株式の贈与・相続にかかる税金についてお悩みの経営者の方は多いのではないでしょうか。「税金対策を先送りにしていたら、思わぬ負担に見舞われるのでは……」という不安を抱えている方も少なくないと思います。

しかし、事業承継税制の特例措置を適切に活用することで、税負担を大幅に軽減できる可能性があります。この特例措置は2027年12月末までの時限措置であるため、スムーズな事業承継を実現するには、今から計画的に準備を進めることが非常に重要です。

本記事では、事業承継税制の特例措置の概要と活用のポイントを中心に、事業承継にまつわる税務知識をわかりやすく解説していきます。特例措置を有効に活用し、円滑な事業承継を実現するための一助となれば幸いです。

事業承継の基本的な流れを押さえよう

まずは、事業承継の基本的なステップを確認してみましょう。

-

- 株式・資産・評価額の把握

- 後継者選定

- 事業計画書の作成

- 特例承継計画の提出と都道府県知事の確認(特例措置の場合)

- 関係者への説明

- 着手(贈与・相続の実行)

特に注目していただきたいのが、ステップ4の「特例承継計画の提出と都道府県知事の確認」です。特例措置を活用するためには、このステップが欠かせません。詳細については後述します。

事業承継で気をつけたい3つの税金

事業承継では、主に以下の3つの税金がかかってきます。

-

- 相続税

- 贈与税

- 登録免許税・不動産取得税

中でも特に注意が必要なのが、相続税と贈与税です。これらはオーナー経営者から株式などの財産を引き継ぐ際に発生し、後継者の負担となります。

相続税は、オーナー経営者が亡くなった際に、株式などの財産を親族が相続する場合に課税されます。この税金を納めるのは、後継者となる相続人です。

相続税の税率は、相続時の財産の取得金額に応じて変動する仕組みになっています。一定額までは基礎控除が適用されますが、それを超える部分には高い税率が課されます。

相続税の税率は、以下の表のとおりです。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

一方、贈与税は、個人が他の個人から財産の贈与を受けた場合に課税されます。事業承継においては、後継者が贈与税を納める必要があります。

贈与税の税率は、「一般贈与財産」と「特例贈与財産」で区分されています。

一般贈与財産とは、特例贈与財産以外のすべての財産を指します。具体的には、以下のような贈与が一般贈与財産に該当します。

-

- 父母や祖父母から18歳未満の子や孫へ贈与する財産

- 夫婦間で贈与する財産

- 兄弟姉妹間で贈与する財産

- 他人へ贈与する財産

つまり、一般贈与財産は、特例贈与財産に該当しない、家族や他人への幅広い贈与を対象としています。

<一般贈与財産>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

<特例贈与財産>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

事業承継のタイミングで不動産を引き継ぐ場合は、登録免許税と不動産取得税にも注意が必要です。

-

- 登録免許税…土地・建物の所有権を登記する際に納める税金

- 不動産取得税…土地・建物を購入したり建築したりする際に登記の有無に関わらず課税される税金

事業継承で不動産を取得した場合は、不動産の価格に税率をかけて課税額を計算します。

土地、住宅であれば3%(2024年3月31日までの特例)、非住宅については4%です。

事業継承でかかる税金の計算方法

事業継承の税金がいくらかかるのかについて、具体的な贈与税・相続税の計算方法を交えて解説します。資産状況によって異なりますが、以下の計算式を用いればおおよその目安を算出できるでしょう。

贈与税の計算方法

贈与税は、1年間に受け取った財産の合計額から基礎控除110万円を差し引いた金額をもとに計算します。

計算式の例は、以下のとおりです。

【(受け取った財産-基礎控除110万円)×贈与税率-控除額=贈与税額】

(贈与税率については先述の内容をご確認ください)

たとえば、後継者に贈与した自社株式の評価額が3,000万円だとした場合は、以下のようになります。

【(3,000万円-基礎控除110万円)×45%-265万円=1,035万5,000円】

相続税の計算方法

相続税の計算方法は、贈与税と比べて複雑になっています。

まず、計算の大まかな流れを見ていきましょう。

-

- 課税価格の合計額を計算

- 負債の額と基礎控除を差し引いて課税遺産総額を計算

- 課税遺産総額を、法定相続分に従って各相続人が取得したとして、各人の相続税額を計算

- 各人の相続税を合算したうえで、実際に取得した財産の課税価格に応じて税額を割り振る

- 加算や税額控除を適用して、各人の納税額を計算する

基礎控除額については、以下の計算式になります。

【3,000万円+(600万円×法定相続人の数)】

法定相続人1人あたり、基礎控除額が600万円加算されるので、法定相続人が多いほど基礎控除額が大きくなります。そのため、受け取る財産の合計額が基礎控除を下回った場合には相続税の申告や納税の必要がなくなります。

また、基礎控除額を差し引いた後の計算式の例を表すと、以下のようになります。

【財産取得金額×相続税率-控除額】

仮に基礎控除額を差し引いた後の財産取得金額が5,000万以下の場合は、以下のようになります。

【5,000万円×20%-200万円=相続税額800万円】

(相続税率については先述の内容をご確認ください)

事業承継税制の特例措置で納税負担を軽減できる?

事業承継税制とは

事業承継税制は、贈与税と相続税の負担を軽減できる制度です。一定の要件を満たせば、納税が猶予され、最終的には免除されるというメリットがあります。この制度を活用することで、事業を引き継ぐ後継者の税負担を大きく減らすことができるのです。

事業を引き継ぐ後継者にとって、税負担の軽減は事業承継を進める上で大きな助けとなるでしょう。

制度を利用するためには、「特例承継計画」を作成し、都道府県知事に提出する必要があります。

一般事業承継税制と特例事業承継税制の違い

事業承継税制を適用する際は「一般事業承継税制」と「特例事業承継税制」の2つの違いを理解しておきましょう。

とくに特例事業承継税制は期間が定められている、文字どおりの特例措置です。

以下にそれぞれの違いをまとめたので、確認しておきましょう。

| 特例事業承継税制 | 一般事業承継税制 | |

| 事前の計画策定 | 特例承継計画の提出 ※2024年3月31日まで | 不要 |

| 適用期限 | 10年以内の贈与・相続等 ※2027年12月31日まで | なし |

| 対象株数 | 全株式 | 総株式数の3分の2 |

| 納税猶予割合 | 100% | 贈与:100% 相続:80% |

| 承継パターン | 複数株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 弾力化 | 承継後5年間 平均8割の雇用維持が必要 |

| 経営環境変化に対応した免除 | あり | なし |

| 相続時精算課税の適用 | 60歳以上から18歳以上への贈与 | 60歳以上から18歳以上の推定相続人・孫への贈与 |

具体的には、以下のようなメリットがあります。

-

- 対象株式数の上限が撤廃され、全株式が特例措置の対象に

- 納税猶予割合が100%に(一般措置は80%)

- 親族外の後継者も特例措置の対象に

- 雇用要件が大幅に緩和

- 経営環境の変化に応じた納税額の減免措置あり

この特例措置を使えば納税が猶予され、一定の要件を満たせば最終的には免除される可能性もあるのです。

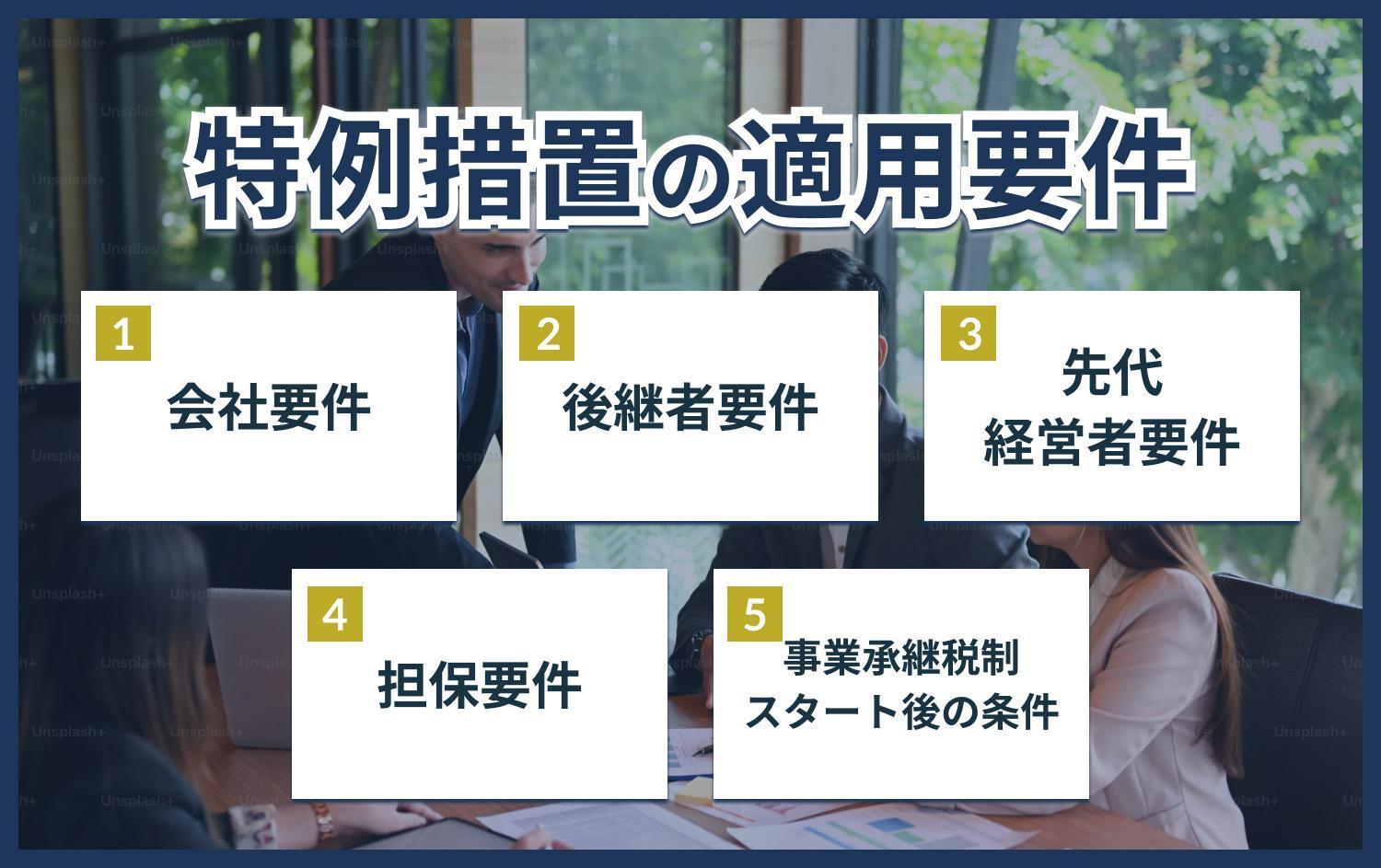

ただし、適用にはいくつかの要件をクリアする必要があります。例えば、以下のようなものです。

-

- 会社要件(非上場、非風俗営業、従業員1名以上など)

- 後継者要件(会社代表、筆頭株主など)

- 先代経営者要件(会社代表、筆頭株主だったことなど)

- 担保要件(納税額に見合う担保の提供)

- 事業承継税制スタート後の条件(雇用維持、株式継続保有など)

特例措置適用の4つのステップ

以下に、特例措置の適用を受けるための具体的な手順をご説明しますので、ぜひ参考にしてみてください。詳しくは、中小企業庁のホームページをご確認ください。

-

- 特例承継計画の提出

まず、会社の後継者や承継時までの経営見通し等を記載した「特例承継計画」を策定します。認定経営革新等支援機関(税理士、商工会等)の所見を添えて、令和6年3月31日までに都道府県知事に提出し、確認を受けてください。 - 円滑化法の認定取得

会社の要件、後継者の要件、先代経営者等の要件を満たしていることについて、都道府県知事の「円滑化法の認定」を受けます。贈与税の場合は贈与を受けた年の翌年の1月15日まで、相続税の場合は相続開始後8か月以内に申請が必要です。 - 贈与税・相続税の申告

認定を受けたら、贈与税または相続税の申告期限までに、特例措置の適用を受ける旨を記載した申告書と必要書類を税務署に提出します。併せて、納税が猶予される贈与税額・相続税額及び利子税の額に見合う担保の提供も必要です。 - 事業承継の実行と継続的な報告

特例措置の適用を受けた非上場株式等については、その後も継続して保有する等の要件を満たす必要があります。また、円滑化法の認定を受けた会社は、特例経営承継期間内は毎年、都道府県知事に一定の書類を提出しなければなりません。

- 特例承継計画の提出

2027年12月末までは事業承継税制が拡充

事業承継税制は、2027年12月末までの期間限定で大幅に拡充されました。

事業承継時の非上場株式にかかる贈与税・相続税の金銭的な負担がゼロとなる措置で、多くのメリットがあります。

具体的にどのような点が拡充されているのか、以下で解説します。

対象株式数上限等の撤廃

対象株式数は、上限が撤廃されました。

一般措置が3分の2なのに対して、特例措置では3分の3の100%の猶予割合となります。

対象者の拡充

対象者においては、一般措置では1人の先代経営者から1人の後継者へ贈与・相続される場合のみが対象でした。

しかし、特例措置においては、親族外を含む複数の株主から代表者である後継者への承継も対象となります。

雇用要件の抜本的見直し

特例措置では、事業承継後5年間の雇用平均が8割未達でも猶予が継続されるようになります。ただし、5年で平均8割を満たせなかった場合には、理由報告をしなければなりません。

また、条件を満たせない理由が経営悪化である場合には、認定経営革新等支援機関による指導助言を受ける必要があります。

経営環境の変化に応じた減免

特例措置では、経営環境の変化に応じた減免制度もあります。

売却額や廃業時の評価額を基に納税額を再計算し、事業承継時の株価を基に計算された納税額との差額が減免されます。

事業承継税制を活用した事例

岐阜県加茂郡のIT企業は、先代経営者が従業員数名で創業し、事業承継の検討を始めた頃には従業員数百名を抱える規模にまで成長していました。

事業規模の拡大に伴い、株式の評価額も大きくなっていましたが、2016年当時の事業承継税制では雇用確保要件がネックとなり、活用には至りませんでした。

しかし、2018年度税制改正で創設された事業承継税制の特例措置では、雇用確保要件が緩和されたことを知り、活用の検討を開始しました。

地元商工会の紹介で岐阜県事業承継・引継ぎ支援センターに相談し、税理士資格を持つ専門家のアドバイスを受けながら具体的な手続きを進めました。

専門家の支援もあって、特例承継計画の提出等の手続きは円滑に進み、2021年には特例措置を活用して全株式の贈与を実施することができました。

業績拡大に伴い株式の評価額は大きくなる一方でしたが、特例措置により全株式について贈与税の納税が猶予されるため、将来の相続時の税負担を気にすることなく事業に専念できる環境が整いました。

本企業の事例は、事業承継税制の特例措置が事業承継の後押しになることを示しています。

出典:2023年版中小企業白書(中小企業庁)P124-125から作成

M&Aによる事業承継で発生する税金とは?

事業承継において後継者となる親族が不在であったり、親族内承継がうまくいく見込みが低い場合には、M&Aによる第三者承継を検討することをおすすめします。

M&Aであれば、事業の価値を適正に評価してもらえる上、後継者となる経営者を外部から迎えられるというメリットがあります。

ただし、M&Aにも様々なスキームがあり、それぞれ発生する税金と税率が異なります。

ここでは、代表的なM&Aのスキームである株式譲渡と事業譲渡に焦点を当て、それぞれの税務上の特徴とメリット・デメリットを解説します。

株式譲渡

株式譲渡とは、会社の株式を譲渡することで事業を引き継ぐ方法です。つまり、株主が変わることで、会社の所有権が移転します。

株式譲渡の場合、株主が個人か法人かによって、税務上の扱いが変わってきます。

-

- 株主が個人の場合:譲渡益は所得として扱われ、所得税と住民税が発生します(税率は約20%)。

- 株主が法人の場合:譲渡益は法人の利益として扱われ、法人税等が発生します(税率は約40%)。

経営者個人が会社の株式を100%保有している場合、株式譲渡による税負担は比較的軽くなります。

株式譲渡のメリットは、比較的税負担が軽い点です。デメリットは、株主が変わることで会社の経営方針が変わる可能性がある点です。

事業譲渡

事業譲渡とは、会社の事業や資産を別の会社に譲渡することで事業を引き継ぐ方法です。わかりやすく言うと、会社という器は残したまま、中身だけを別の会社に移すイメージです。

事業譲渡の場合、譲渡益に法人税が課税されます。加えて、資産の売買として消費税も発生します。事業譲渡にかかる税率は、法人税と消費税を合わせて約40%です。

事業譲渡のデメリットは、株式譲渡と比べて税負担が重くなりがちな点です。一方で、会社の法人格が維持されるため、取引先との関係性が継続しやすいというメリットがあります。

以上のように、M&Aによる事業承継では、株式譲渡と事業譲渡でそれぞれ税務上の特徴とメリット・デメリットが異なります。

税負担の観点からは株式譲渡が有利ですが、個々の状況に応じて最適な方法は変わってきます。

【専門家監修】事業譲渡にかかる税金・税金対策を売り手・買い手ごとに解説

事業承継は専門家と二人三脚で進めましょう

事業承継のカギは、いかに計画的に進められるかという点にあります。

本記事で解説した特例措置の活用も、専門家のアドバイスがあってこそ実現できます。

税理士など、事業承継の実績を豊富に持つ専門家を頼りに、手続きを進めていきましょう。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。