M&Aでの「のれん」とは?|償却や減損、会計処理までわかりやすく簡単解説

「M&A取引でよく聞くのれんとは?」

「のれんはどのように計算すればよいのか?」

M&Aにおけるのれんについて知識を深めたいと考えている方もいるのではないでしょうか。

この記事では、そんな方に向けてのれんについて解説しています。さらには、のれんの計算方法なども紹介していますので、ぜひ参考にしてください。

この記事を読むことで、のれんについて理解が深まり、M&Aの準備を進めることができます。

目次

M&Aにおけるのれんとは?わかりやすく解説

M&Aにおけるのれんとはどのような意味を持つのでしょうか。ここでは、のれんとは何かについて、わかりやすく解説します。

のれんは無形固定資産

M&Aにおけるのれんは、企業の未公開資産の一つであり、無形固定資産です。

買収時に企業の価値を評価する際に重要な役割を果たします。具体的には、帳簿上での買収価格と買収先企業の純資産における差額です。

のれんは、

-

- ブランド価値

- 顧客関係

- 特許

- 技術

- 人材

などの、企業が持つ経済的価値を反映します。

のれんは会計処理され、買収後の財務諸表に記載されるものです。正確なのれんの評価が重要であり、間違えた評価をしてしまうと、買収後の財務状況に影響を与える可能性があります。

のれんの種類

M&Aにおけるのれんの種類は、「会計上ののれん」と「税務上ののれん」の2つです。

会計上ののれんは、買う側が企業を資産価値よりも高い価格で買収した場合に生じます。一方、税務上ののれんは、事業等の買収額と税務上の時価純資産の差額として計算されます。

買収額が税務上の時価純資産を上回る場合は資産調整勘定として計上され、買収額が税務上の時価純資産を下回る場合は負債調整勘定として計上されます。

会計上ののれんは財務諸表に記載され、買い主の資産として扱われますが、税務上ののれんは課税所得の計算に影響する可能性があります。

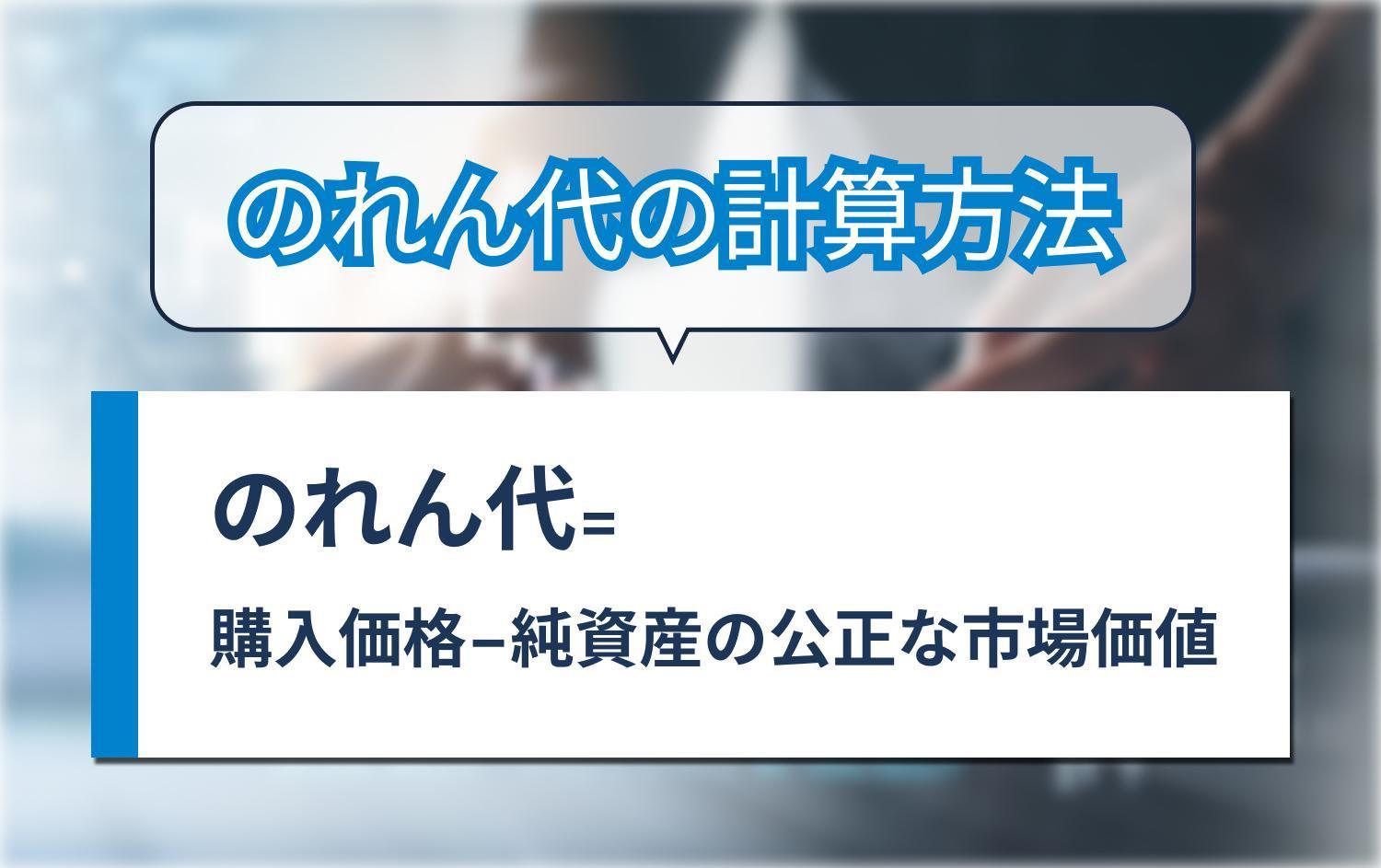

M&Aにおけるのれんの計算方法

M&Aにおけるのれんは、買収価格と買収先企業の帳簿上の純資産の差額で計算されます。

-

- ブランド価値

- 顧客基盤

- 特許など

無形資産の価値を反映したものであり、計算式は以下の通りです。

のれん=購入価格-純資産の公正な市場価値

例えば、ある企業が10億円で別の企業を買収し、買収される企業の純資産の公正な市場価値が6億円と評価された場合、のれんは以下のように計算されます。

10億円−6億円=4億円

この例では、4億円がのれんとして計上され、買収価格が純資産価値を超える部分が、無形資産に計上されます。

のれんの償却について

のれんの償却について、どうやって行えばいいのかわからない方のために、償却について紹介しています。ぜひ参考にしてください。

のれん償却は損益計算書内に計上

のれん償却とは、M&Aによって計上されたのれんの価値を、その効果が及ぶ期間にわたって費用化するための会計処理のことです。

のれんは無形資産の一つであり、買収した企業の識別可能な純資産の公正価値と購入価格との差額で発生します。償却では、このれんの価値を減少させて、将来の収益に対して配分します。

のれん償却額は、損益計算書に計上され、一般的に「販売費及び一般管理費」として扱われます。

この処理により、企業の当期純利益に影響を与え、企業の財務状況を正確に反映することが目的です。

しかし、国際会計基準(IFRS)や一部の会計基準では、のれんの定期的な償却ではなく、定期的な減損テストを行う必要があるため、のれん償却が直接行われない場合もあります。

この場合、のれんの価値が毀損した時点で減損損失として損益計算書に計上することになります。

のれんの償却期間の決め方

のれんの償却期間は、将来の収益に貢献する見込みがどのくらいかによって決められます。

日本の会計基準では、のれんの償却期間は20年以内とされています。企業は、のれんが将来の収益に貢献すると見込まれる期間を見積もり、その期間内で均等償却を行います。

一方、国際会計基準(IFRS)では、のれんに対して定期的な償却を行う代わりに、少なくとも年に一度の減損テストを実施する必要があります。このテストでのれんの減損が認められた場合、その損失を計上しないといけません。

米国会計基準(US GAAP)も同様の方法を採用しており、定期的な償却ではなく減損テストを行います。

つまり、のれんの償却期間は、適用される会計基準によって異なります。定期的な償却を行う場合は、企業の判断により償却期間が決定されますが、減損テストを行う場合は、のれんの価値が毀損した時点で損失を計上することになります。

会計処理の方法

のれんの会計処理では、企業が他社を買収した際に支払った額が買収した企業の純資産の公正価値を上回った場合に、その差額を資産として計上します。

この方法では、各会計期間において、のれんの減損テストを実施し、帳簿価値が回収可能額を上回る場合は、その超過分を減損損失として計上します。

日本会計基準とIFRSの違い

日本会計基準とIFRSの主な違いは、会計処理の基準です。

日本会計基準は、日本の企業に適用されるものであり、日本独自の経済環境や法制度に合わせて設計されています。一方、IFRSは国際的に統一された基準です。IFRSはフェアバリュー評価などの会計処理を積極的に採用しています。

のれんの税務上の扱い

のれんの税務上の扱いはどのようになるのでしょうか。ここでは、M&Aにおけるのれんの税務上の取り扱いについて紹介していきます。

税務上では資産調整勘定

会計上とは異なり、税務上ののれんは資産調整勘定として計上されることがあります。

買収によって発生したのれんの金額は、税務上、一定期間にわたって減価償却することが認められている場合が多く、この償却費は税務上の費用です。

償却期間は国や税制によって異なりますが、例えば、多くの国では5年から20年の範囲で設定されています。

のれんの償却は、将来期間にわたって均等に配分され、企業の課税所得を減らすことができます。

しかし、のれんの減価償却を認めるかどうか、認める場合の償却方法や期間は、税法によって大きく異なるため、具体的な税務上での取り扱いについては国税庁のサイトなどで確認することが重要です。

負けのれんの場合は負債調整勘定

負けのれんは、企業買収時に買収対象の純資産の公正価値が買収総額を上回る場合に発生するものです。

税務上、この負けのれんは負債調整勘定として扱われ、将来的に課税所得が増加してしまいます。

これは、買収した企業がその購入価格に比べて低い価格で買収されたことを表しており、その差額は将来的な経済的利益として企業に戻るとされています。

負けのれんの会計処理に関しては、この差額をすぐに収益として計上することが可能です。他の場合には、負けのれんを負債として計上し、特定の期間にわたって逆償却(収益に計上)しないといけない場合もあります。

その結果、負けのれんが発生した年度以降の税務上の所得が増加し、将来の税負担が増加することにつながるのです。

のれんで減損損失しないためのポイント

のれんで減損損失しないためには、いくつかのポイントに気をつける必要があります。ここでは、そのポイントについて、それぞれ解説していきます。

買収予定の企業を正確に評価する

のれんで減損損失を避けるためのポイント1つ目は、買収予定の企業を正確に評価することです。

-

- 財務状況

- 将来の収益性

- 市場での位置

- 競争力

など、企業のデューデリジェンスを徹底的に行い、潜在的なリスクを事前に知っておく必要があります。正確な評価をすることで、勝ちよりも高い金額で買収してしまうことを防ぎ、将来の減損リスクを最小限に抑えることができます。

戦略的な買収を行う

のれんで減損損失を避けるためのポイント2つ目は、戦略的な買収を行うことです。

これは、買収する企業が自社の長期的なビジョンや成長戦略にフィットし、シナジー効果を生み出せるかどうかを慎重に評価するということです。

戦略的にフィットする可能性の高い企業を選定し、買収を実行することで、のれんの価値を維持し将来の減損リスクを軽減できます。

定期的に減損テストを行う

のれんで減損損失を避けるためのポイント3つ目は、定期的に減損テストを行うことです。

IFRS採用企業では減損テストを通じて企業の現在の市場環境や経済状況を評価し、のれんの価値が適正に反映されているかどうかを確認することで、予想できない財務上の損失を防ぐことができます。

そのため、のれんで減損損失したくない場合には、定期的に減損テストを行うようにしましょう。

事業リスクや市場リスクを管理する

のれんで減損損失を避けるためのポイント4つ目は、事業リスクや市場リスクを管理することです。

事業リスクや市場リスクの管理には、

-

- 市場動向の監視

- 競合分析

- 経営戦略の調整

が含まれます。

リスク管理をすることで、変化する市場環境にすぐに対応し、のれんの価値を維持する、または向上させることが可能になります。

これは、長期的に減損リスクを軽減し、企業価値の成長を支えるために重要です。

そのため、事業リスクや市場リスクは常に管理しておくようにしましょう。

専門家にアドバイスを求める

のれんで減損損失を避けるためのポイント5つ目は、M&Aの専門家にアドバイスを求めることです。

専門家は、適切な減損テストの方法、市場と業界の最新動向、M&Aなどに関する情報を豊富に持っており、専門家にM&Aの買収をサポートしてもらうと、企業の選定なども行ってくれます。

そのため、減損損失したくない場合は、企業の選定のところから、M&Aの専門家にサポートを依頼しましょう。

そうすることで、減損損失するリスクを軽減することができます。

M&Aにおけるのれんについてよくある質問

負けのれんとはなんのことですか?

「負けのれん」とは、M&Aで買収者が企業を資産価値よりも低い価格で買収した場合に発生するものです。

税務上では負債として扱われますが、会計上では利益として計上されます。この利益は、買収後の財務諸表に反映され、企業の財務状況に影響を与えます。

のれんの償却期間の平均は?

のれんの償却期間の平均は一般的に5年から20年です。しかし、その平均の期間は、業種や企業によって異なります。

のれんを償却するときの仕訳は?

のれんを償却する時の仕訳は、以下のとおりです。

のれんを償却する時の仕訳は、以下のとおりです。

-

- 借方:のれん償却費

- 貸方:のれん

この仕訳により、損益計算書にのれん償却費が計上され、貸借対照表ののれんの金額が減少します。

貸借対照表上でののれんの計上は?

貸借対照表上でのれんの計上は、無形資産の一部として資産側に記載されます。表示されるのは購入時に支払った金額から、のれんの償却額を差し引いた金額です。

この金額は通常、無形固定資産の下の部分に詳細に記載され、他の無形資産と一緒に記載されます。

のれんで減損した時の日本基準の会計処理は?

のれんで減損が発生した場合の日本基準の会計処理は、減損の兆候がある場合は減損テストを行い、帳簿価額が純資産価値を上回る場合に減損損失を計上するというものです。

減損損失はすぐに費用として損益計算書に計上され、のれんの簿価は減損損失額で修正されます。

のれんの減損テストとは?

のれんの減損テストとは、定期的に行われ、のれんの帳簿価額がその時点での企業価値(純資産価値)を上回るかどうかを判断するテストです。

純資産価値を超える場合、減損が発生し、減損損失になってしまいます。減損テストは、財務報告期末や業績悪化、市場状況の変化などが起こった時に行われます。

M&Aにおけるのれんは企業の無形固定資産|まとめ

この記事では、M&Aにおけるのれんについてやのれんの計算方法などを紹介してきました。

のれんは、企業が他社を買収した際に支払った額と買収した企業の純資産の公正価値との差額で計算され、企業の無形固定資産という位置付けです。

負けのれんにならないためにも、M&Aを行う際は企業の選定先など専門家にアドバイスを求めるようにしましょう。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。