タームシートとは?M&Aでの重要性と書き方のポイントを徹底解説

タームシートとは?M&Aでの重要性と書き方のポイントを徹底解説

「M&Aにおけるタームシートとは?」

「そもそも、なぜタームシートが必要なのだろうか?」

M&Aにおけるタームシートの重要性を詳細に理解している方は意外と少ないのではないでしょうか。

この記事では、タームシートのメリットやデメリットをまとめ、具体的な書き方や手続きの流れについて解説します。

これを読めば、タームシート活用のコツが分かり、M&Aの交渉相手とスムーズに合意できるようになります。

そのポイントは、タームシートに記載する項目について、すり合わせと合意を繰り返し、お互いが納得できる条件を整理していくことです。

目次

M&Aにおけるタームシートとは

M&Aにおける「タームシート」とは、合併や買収の際に、交渉の初期段階で合意される文書のことです。タームシートには取引の基本条件や取引の主要なポイントが記載されます。

具体的には、買収価格、支払い条件、取引の構造、株式譲渡の割合、資産の譲渡などが含まれます。

また、タームシートは法的拘束力を持たないことが一般的であり、取引の基本条件を確認し合意を形成するための目安として使用されます。

タームシートが合意されると、その後の契約書(譲渡契約書や合併契約書)の草案作成や詳細な交渉が行われることになります。

M&Aにおけるタームシートの役割

M&Aにおけるタームシートの最大の役割は、交渉をスムーズに進めることです。

以下でタームシートの主な3つの役割を詳細に解説します。

1.交渉のスムーズな進行

タームシートは両者が交渉を進める方向性や条件を明確に示します。これにより、交渉が効率的に進行し、お互いに時間と労力を節約できます。

2.取引の柔軟性

タームシートはほとんどの場合で法的拘束力を持たないため、取引条件が最終的に確定する前に柔軟に変更できます。争点や留保事項が明確化されることで、後々のトラブルを避けやすくなります。

3.基本合意書のベースになる

タームシートで双方のやり取りを通じて合意された条件は、基本合意書や最終契約書に落とし込んで活用できます。ただし、タームシートは法的拘束力を持たないことが一般的なため、タームシートの合意=最終契約締結ではない点には注意しましょう。

タームシートはM&A取引において重要な文書であり、取引全体のスムーズな進行と成功に向けて不可欠な役割を果たします。

M&Aにおけるタームシートのメリット

M&Aにおけるタームシートのメリットは主に次の4点です。

-

- 契約内容の要点を簡単に把握できる

- 最終段階での交渉決裂のリスクを最小にする

- ドラフト作成のコストを抑える

- 社内・関係者とのスムーズな情報共有ができる

ここでは、それぞれのメリットについて解説します。

契約内容の要点を簡単に把握できる

タームシートがあれば契約内容の要点を把握しやすくなります。

なぜならば、両者が合意した取引の基本的な条件やポイントを明確に記載しているためです。

契約内容の要点が把握しやすくなれば、様々な項目で多岐にわたる交渉をスムーズに進めやすくなります。また、交渉相手に説明して理解してもらう負担を減らせます。

交渉期間が長くなっても都度条件を確認できるため、途中で合意した条件等を忘れることなく、効率的に進められます。

最終段階での交渉決裂のリスクを最小にする

タームシートの導入により、最終段階での取引決裂のリスクを最小限に抑えられます。

初期段階で基本条件を合意しますが、交渉が進むにつれて条件の追加や修正が必要になるケースもあります。その都度タームシートで合意形成をしながら進められるため、最終的な契約締結の際にもスムーズに合意を得られます。

ドラフト作成のコストを抑える

タームシートの作成により、契約書のドラフト作成に必要な費用を低く抑えられます。

なぜならば、契約書を作成する際には、すでに基本条件の合意を取っているタームシートを参考にして簡単に作成できるためです。タームシートがあれば重要な点について絞って弁護士と話し合えるため、外部の弁護士や専門家に依頼するコストを削減できます。

社内・関係者とのスムーズな情報共有ができる

タームシートは社内や関係者との情報共有をスムーズに行うための有益なツールです。

取引の基本条件やポイントが明確に記載されているため、関係者間での意思疎通が円滑になります。実際に交渉現場を不在にして立ち会っていない関係者にも共有可能です。

チームとして同じ方向に向かって一丸となり、交渉プロセスの全体を効果的に進められるでしょう。

M&Aにおけるタームシートのデメリット

M&Aにおけるタームシートのデメリットは主に次の2点です。

-

- 法的拘束力に関するトラブルに発展する可能性がある

- 基本条件の各項目の設定がマストだと誤解を招きやすい

ここでは、それぞれのデメリットについて解説します。

法的拘束力がないことによるトラブル発生のリスク

タームシートは法的拘束力がないため、たとえ事実上の合意があったとしても、後から意見の相違が生じた場合にトラブルが発生するリスクがあります。

例えば、タームシートに秘密保持の義務など、本来は法的拘束力のある項目が含まれている場合、相手方がその内容を十分に理解していない状態で合意していると、後になって意見の食い違いが生じ、トラブルに発展する可能性があります。

このようなリスクを最小限に抑えるためには、法務部門などに確認したうえで、法的拘束力のある事項については、別途正式な契約書を交わすことが望ましいでしょう。タームシートには、あくまでも合意事項の概要を記載するにとどめることが重要です。

基本条件の各項目の設定がマストだと誤解を招きやすい

もう一つのデメリットは、タームシートに記載された基本的な条件や項目が、必ず設定しなければならない前提条件であると誤解しやすいことです。

あくまで交渉の基礎となるものであるため、双方が話し合いのもとに一つひとつの項目を理解し、取捨選択をしながら取引を進める必要があります。

しかし、タームシートの内容が丁寧に確認されないまま交渉が進むと、途中で混乱を招く可能性があります。

このような誤解を避けるためには、取引当事者間での十分なコミュニケーションや理解を意識して進めることが重要です。

タームシートを活用したM&Aクロージングまでの一連の流れ

タームシートを記載するタイミングは、基本合意書を締結する前段階がベストです。なぜならば、一般的に基本合意書を作成する際にタームシートの内容を活用すれば、比較的簡単に作成できるためです。

ここでは、タームシートを活用してなされるM&A交渉の一連の流れを、クロージングまで一気に解説します。

①ノンネームシートの検討

M&Aのプロセスでは、最初にノンネームシートを検討します。

ノンネームシートとは、売り手企業が匿名性を保ちつつ買い手企業に対して企業情報を提供するための書類のことです。具体的な企業名や個人名は伏せられており、企業の概要や業績、事業内容などの情報が記載されています。

内容としては、会社所在地や従業員数などの基本情報に加え、売却希望額や売却理由などを記載します。この内容が重要なため、きちんと検討をする必要があるのです。

買い手側は、ノンネームシートを見てM&A交渉するかどうかを判断します。

②秘密保持契約書の締結

買い手が興味を示した場合、本格的なM&A交渉を進めるためには、さらに詳細な企業情報を知る必要があります。

売り手と買い手の間にM&A仲介会社やFAが入り、秘密保持契約書を締結します。

売り手の機密情報の漏洩を防ぐ重要なステップです。

③IM(企業概要書)の検討

売り手から提供される企業概要書(Information Memorandum)を検討し、取引におけるポイントや課題を洗い出します。

IMは買収してもらうためのアピールの機会になるため、魅力的な内容になるように考えることが重要です。

④基本条件の合意

ここで基本的な条件のすり合わせを進めます。認識の齟齬が生まれないように注意しながら、重要事項や条件を明確にし、取引の方向性を決定することが大切です。

買い手はIMなどの情報を精査して企業価値を計算したり、トップ面談を実施したりしてM&A交渉を進め、合意できるかどうかを判断します。

⑤合意書の締結

タームシートで合意した条件を具体化し、合意書を締結します。

合意書の目的は、法的拘束力を持たせることです。

合意書には、主に以下の4つの内容が記載されています。

-

- M&Aスキームと譲渡対価

- スケジュール

- 独占交渉権の付与

- デューデリジェンスへの協力義務

⑥デューデリジェンスの実施

契約締結後、各方面の専門家の手も借りて、買い手が売り手企業の詳細な調査(デューデリジェンス)を実施し、リスクや機会を評価します。

デューデリジェンスは日本語では「買収審査」と訳されます。合併や買収によるM&Aを行う場合、対象企業をしっかりと調査したうえで買収価格を決定します。

⑦契約交渉

契約書の最終的な条件や条項について交渉を行い、双方の合意をとりつけます。

この段階では多くの場合で、買い手側はリスクを下げる施策の実行や補償についてを要求したり、売り手側は譲渡対価や譲渡後の従業員・役員の待遇、事業の継続などを要求します。

⑧最終契約書の締結

双方の話し合いによる交渉がまとまり、最終的にM&Aの実施に合意がなされると、最終契約書の締結に進みます。

最終契約書には主に次の事項が記載されます。

-

- 売却条件

- 手続きに関する項目

- 解除

- 秘密保持

- 個人保証・担保

- 役員・従業員の処遇

- 報酬

- 公表日

- M&Aの一般条項

⑨譲渡の実行・買収後の経営統合作業

最後に、譲渡手続きや買収後の経営統合作業を実行し、M&A取引を完了させます。

経営統合の作業の検討は準備段階から始めており、デューデリジェンスで具体化することが一般的です。

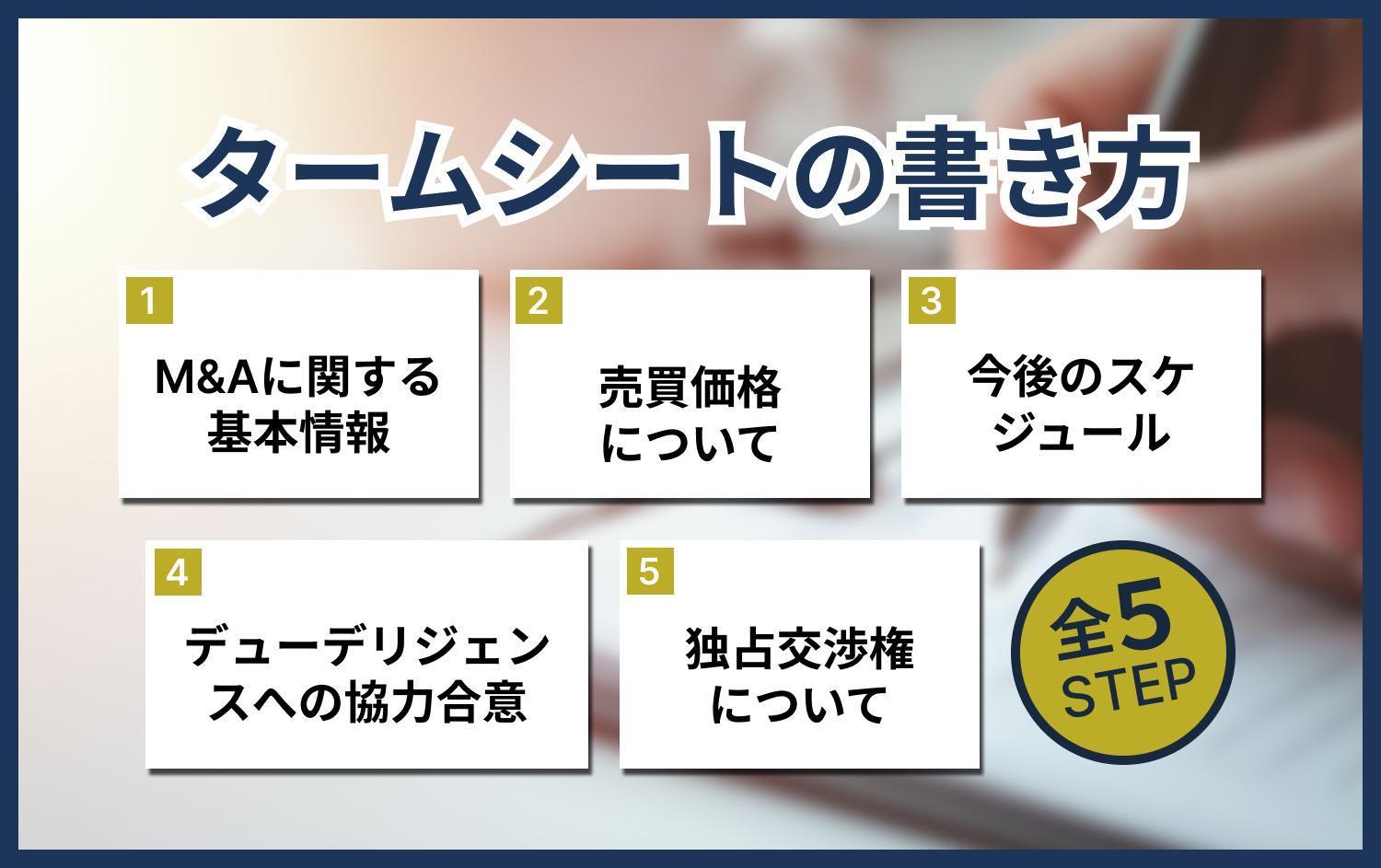

M&Aにおけるタームシートの書き方

タームシートには次のような主に5つの書き方のポイントがあります。

-

- M&Aに関する基本情報

- 売買価格

- 今後のスケジュール

- デューデリジェンスへの協力の合意

- 独占交渉権

ポイントについてそれぞれに解説します。

M&Aに関する基本情報

M&Aにおけるタームシートに記載する基本事項としては次の項目を含めると良いでしょう。

-

- 売り手と買い手の情報(名称・住所等)

- M&Aの対象案件(企業・事業)

- M&Aのスキーム(株式譲渡・事業譲渡等)

売買価格

売買価格に関する内容については、法的拘束力のないおおよその合意金額であることがポイントです。最終的な金額は、デューデリジェンスの際に丁寧に精査して決めるため、金額の変更が可能である旨を確実に記載しておくことが重要です。

今後のスケジュール

タームシートに記載する場合は、次の4つのおおよそのスケジュールを記載します。

-

- 基本合意契約書の締結

- デューデリジェンスの実施

- 最終契約書の締結

- クロージングまでの流れ

デューデリジェンスへの協力の合意

デューデリジェンスに関する項目として、売り手が買い手に提供する情報の範囲や期間、調査の方法などを定義します。双方がデューデリジェンスの範囲と目的に合意することで、情報提供や調査が円滑に実行されます。

特に、売り手の協力なくしてスムーズなデューデリジェンスにならないため、タームシートには売り手の協力義務を明記しておくことが重要です。

独占交渉権

タームシートには独占交渉権に関する条項を記載することがあります。独占交渉権とは、買い手が売り手と独占的に交渉できる権利のことであり、買い手に有利な権利です。

もし、売り手が取り決めを破り、他の買い手と交渉を同時期に行った場合には、買い手は独占交渉権を行使し、違約金や損害賠償請求をすることができます。

M&Aにおけるタームシートの役割| まとめ

今回はM&Aにおけるタームシートの重要性と書き方のポイントを解説してきました。

簡単にタームシートに関するポイントをまとめると以下の通りです。

-

- M&Aにおけるタームシートとは、交渉の初期段階で取引の基本条件などを記して合意される文書

- タームシートは法的拘束力を持たない

- タームシートのメリットは、関係者が契約内容の要点を把握できることや最終契約での交渉決裂のリスクを下げられること

- タームシートのデメリットは、記載内容に認識の齟齬が生まれ、誤解を招きやすいこと

- 対策として、丁寧に内容を確認して合意を得ておくことや加筆・修正が必要であれば柔軟に対応することが大切

- タームシートがあればデューデリジェンスや最終契約書の作成などのM&Aの一連の流れをスムーズに進められる

しっかりとタームシート活用のポイントを押さえ、トラブルのないスムーズな契約になるように活かしていただけたらと思います。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。