株式譲渡の際に借入金はどうなる?株式譲渡に関する基礎知識を交えて解説

「株式譲渡の際に借入金や経営者保証はどうなるのか?」

上記のように悩む経営者の方は多いでしょう。この記事では、株式譲渡をする際の借入金と経営者保証の取り扱いについて詳しく解説していきます。また、後半では株式譲渡に関する基礎知識について解説しているのでM&Aを視野に入れたばかりでそもそもの知識がない人にもおすすめです。

株式譲渡に関する会社の借入金と経営者保証の関係とは

株式譲渡における借入金や経営者保証の取り扱いについて知らなかったり、保証しているのは経営者本人だからという理由でなかなか株式譲渡を行うに至らなかったりする経営者の方は多いでしょう。そういった方に向けて以下で詳しく解説していきます。

借入金がある場合に株式譲渡は可能?

結論、借入金などの負債がある場合でも株式譲渡は可能です。もちろん借入金が多くあると売却益はあまり期待できません。しかしながら、売却益がつかなくても会社は存続し、従業員の雇用は継続され経営者保証の解除も約束できるというメリットも多くあります。

会社の借入金はどうなる?

株式譲渡を行う際の借入金の取り扱いについては、買手企業が債権債務をすべて引き継ぎます。また、その処理方法としては株式譲渡後に買手企業が一括で返済するか、借入金の借換を行い返済を行うかの2択となります。

またM&Aの中には事業譲渡や合併、会社分割などの手法がありますが、要件を満たせば借入金などの負債を買手企業に引き継ぐことができます。

経営者保証はどうなる?

M&Aを行う際には経営者個人に借入金が残るケースもあります。しかし、株式譲渡では基本的に売手企業側が買手企業や金融機関に働きかけ、売手経営者の個人保証を外す方向性で進めるのが一般的です。よって、株式譲渡における経営者保証の取り扱いについては、「株式譲渡後に買手企業が責任を持って解除する」ということになります。

一方、事業譲渡では会社が行っている事業の一部を買手企業に引き渡すので、対価が株式でない場合、株式の移転は発生しません。そのため、会社の借入金や経営者保証についても基本的にはそのまま継続することになります。

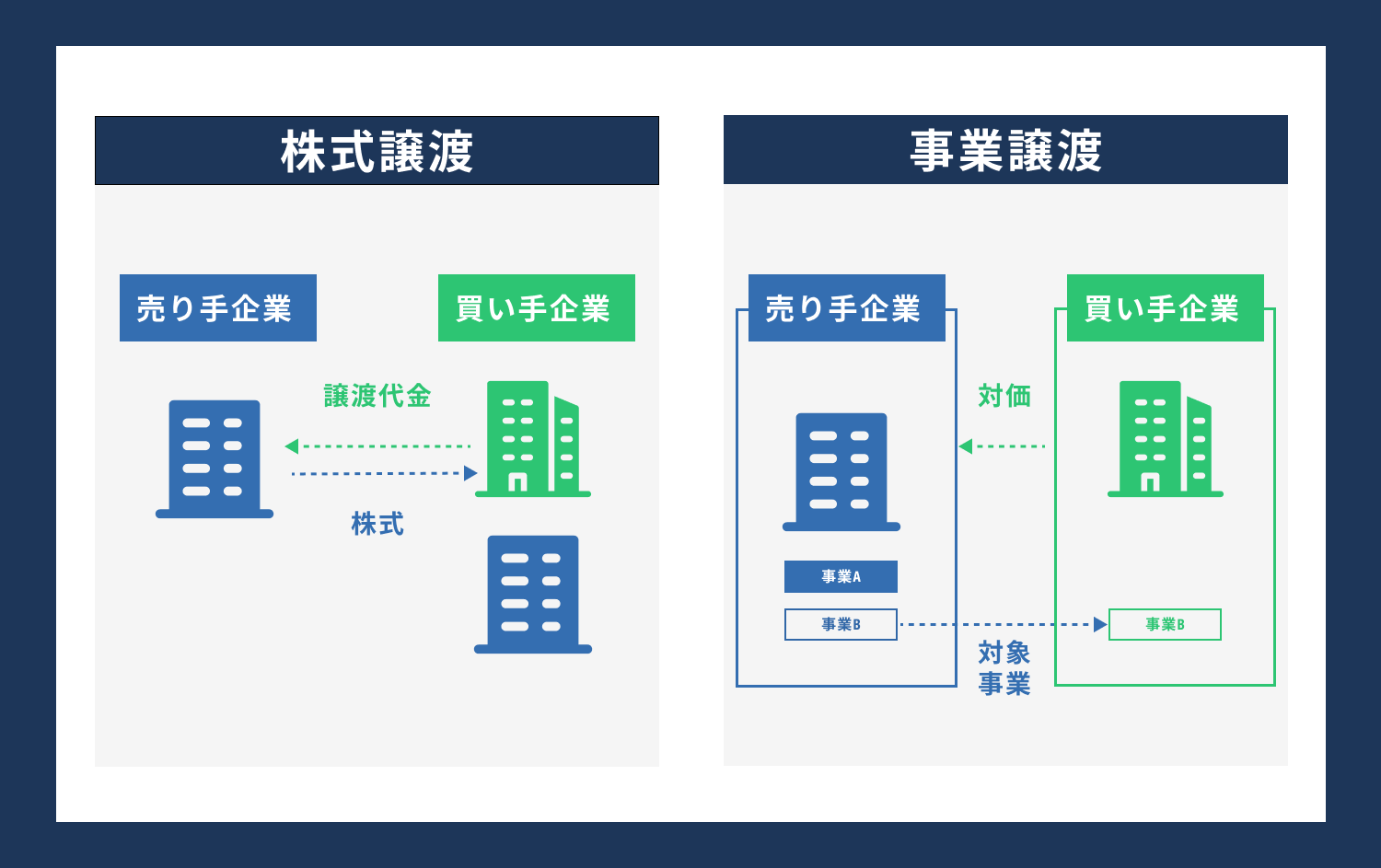

M&Aにおける株式譲渡と事業譲渡とは

M&A手法の中でも中小企業で多く活用されているのが、株式譲渡と事業譲渡です。この2つの一番の違いは、何を売買の対象としているかです。株式譲渡では株式を売買し、事業譲渡では事業を売買します。以下で詳しい内容やそれぞれを利用するメリット・デメリットを解説していきます。

株式譲渡とは

株式譲渡とは、売手企業が株式を買手企業に売却し経営権を引き渡す取引手法です。売手企業は譲渡の対価として金銭を受け取り、買手企業は会社の経営権を得ます。

また、株式譲渡では株式をすべてではなく一部だけ売却することも可能です。しかし、中小企業で経営権を引き継ぐ場合は、すべての株式を売却するケースが多いです。これは、会社を丸ごと売却しているのと同じになります。その際に得た対価は、売却当事者である株主が受け取ります。

株式譲渡のメリット

株式譲渡のメリットとしては以下の5つが挙げられます。

-

- 廃業コストを抑えられる

- 事業を存続できる

- 対価の金銭を受け取れる

- 株式の譲渡における税金を抑えられる

- 従業員の雇用を継続できる

株式譲渡では、対象となる株主が変わり経営権が移転するだけで事業や従業員の雇用、取引先との関係は存続します。さらに、買手企業の子会社となることでブランド力や資金力を利用してより事業を発展させることも可能です。

また、株式譲渡の対価として金銭を受け取れます。これを老後資産の形成などに有効活用できるのも大きなメリットだといえるでしょう。

株式譲渡のデメリット

株式譲渡のデメリットとしては以下の3つが挙げられます。

-

- 株式譲渡制限に注意が必要

- 不採算事業があると譲渡価額が下がる

- 株主全員の同意が必要

多くの中小企業では、自社の株式を自由に譲渡できないように制限を設けている場合があります。その際は、株主総会や取締役会で会社の承認を得なければなりません。

また、反対する株主がでてきてしまった場合は、100%の株式を譲渡できません。そのため、スクイーズアウトと呼ばれる株主から強制的に金銭を支払い株式を買い取る手法をとらなければいけなくなります。

事業譲渡とは

事業譲渡とは、会社における一部もしくはすべての事業を売却する手法です。事業譲渡は人材や設備、施設、権利、ノウハウなど有形か無形かに関わらずさまざまなものを売却対象とすることが可能です。事業の再編や経営資源の効率的な再配分を目的として行われます。

また、事業譲渡の場合は必ずしも経営権が移転するわけではないので、譲渡後も経営に携わり譲渡企業の法人格を残すことができます。

事業譲渡のメリット

事業譲渡のメリットとしては以下の4つが挙げられます。

-

- 事業を限定して売却できる

- 会社を存続できる

- 多額の負債を抱えていても売却できる可能性が高い

- 後継者問題が解決する

株式譲渡の場合は経営権を移転させますが、事業譲渡では一部の事業のみを売却することが可能です。これは、買手企業にとっては必要な事業のみを買収できるという利点があります。

また、売手企業にとっても不採算事業などがあった場合でも買手企業が見つかりやすいというのが大きなメリットです。そこで得た資金を借金の返済や新たな事業への挑戦にあてられます。

また、後継者がおらず事業を廃止せざるをえないという事態を防ぐことも可能です。事業を廃止する場合には、廃業コストや雇用などの問題がでてくるのでこれも大きなメリットの一つです。

事業譲渡のデメリット

事業譲渡のデメリットは以下の3つが挙げられます。

-

- 税金がかかる

- 必要な手続きが多い

- 譲渡後の事業に制限がある

事業譲渡の手続きは資産ごとに行わなければならないので複雑になりやすいです。また、会社法第21条にて同じ市町村や隣接する市町村で、原則として20年間は譲渡した事業と同じ事業の運営が禁止されています。

これは、売手企業は事業を売却してもそのノウハウや人脈などはまだ所持しています。それらを利用し同じ市町村や隣接する市町村で事業をはじめてしまうと買手企業と競合してしまうからです。

その場合、買手企業は事業譲渡で期待していた利益を得られない可能性が高まります。そのような事態を防ぐ目的で協業防止義務が定められているので注意しましょう。

株式譲渡か事業譲渡かの判断基準とは

株式譲渡か事業譲渡かを選択する際の基準は以下の3つが挙げられます。

-

- 譲渡対象が全体か一部の事業かで決める

- 統合後の運営を想定する

- 税金対策を考慮する

それぞれ解説するので参考にしてください。

譲渡対象が全体か一部の事業かで決める

譲渡する対象が企業全体なのかそれとも事業の一部のみなのかによって、株式譲渡と事業譲渡のどちらが適切かが変わってきます。一部株式会社譲渡の場合を除き、経営権を含む全ての権利が移転します。

一方、事業譲渡は対象となる事業のみを切り離して譲渡することが可能です。このため、企業全体ではなく一部の事業のみを譲渡したい場合には事業譲渡が選択されることが多いです。

統合後の運営を想定する

統合後の運営も判断基準の一つです。株式譲渡を選択した場合、企業文化の統合や従業員の溶け込みがスムーズに行くかが重要なポイントとなります。また、事業譲渡の場合は一部の事業のみを統合することになるため、事業レベルでの調和が求められます。

税金対策を考慮する

株式譲渡と事業譲渡では、譲渡益に対する課税方法が異なるため税負担の大きさが変わってきます。株式譲渡は譲渡益に対して一定の税率が適用される場合が多く、事業譲渡では譲渡される資産の種類や規模に応じて異なる税率が適用されることがあります。ですので、専門家と相談しながら最適な手法を検討するようにしましょう。

会社の借入金と経営者保証とは

株式譲渡を行うなかで借入金や経営者保証に関する知識は必須です。以下で詳しく解説するので頭に入れるようにしてください。

借入金とは

借入金には、金融機関から借りる場合や個人から借りる場合、取引先から融資を受ける場合などがあり、借りた相手に関係なく借りたお金はすべて「借入金」として扱われます。決算書では、貸借対照表の負債の箇所に計上されます。

貸す側が無利子で良しとした場合を除いて、利息を加味した金額を支払わなければいけません。また、1年以内に返済するのか1年超えで返済するかによって、短期借入金と長期借入金にわけられます。

借入金のメリット

借入金は返済義務があり利息を支払う必要もあるので、あまり良く思われないことが多いですが以下のようなメリットも存在します。

-

- 事業資金にゆとりができる

- 将来への投資ができる

- 金融機関との信頼関係を築ける

会社を経営するにあたって借入金の利用は、有効な戦略の一つです。借り入れることで事業資金にゆとりができ、将来への事業投資ができたり経営を安定させたりできます。

また、金融機関から借入を行い返済したという実績を作ることで金融機関との信頼関係を構築できます。その影響で、急に大きな資金が必要になった際にスムーズに融資を受けられる可能性が高まるのです。

経営者保証とは

経営者保証とは、企業の融資時に経営者個人が保証人になる制度です。万が一、倒産などによって企業が返済不能に陥った場合、経営者個人が返済の義務を負わなければなりません。

経営者保証は、特に中小企業において行われることが多く、金融機関は企業の信用力だけでなく経営者の個人資産や信用度も考慮して融資を行うか決定します。

経営者保証のメリット

経営者保証には以下のようなメリットがあります。

-

- 融資の承認率向上

- 資金調達のスピードアップ

- 経営者の信頼性向上

多くの中小企業では経営基盤が安定していないため、なにかしらの保証が無いと融資を受けることは難しいです。しかし、経営者個人が保証人となることで信用力を補完でき融資の承認率を向上できます。また、審査プロセスが迅速に進み資金調達のスピードもアップします。

借入金や経営者保証がある際の会社売却の注意点

借入金や経営者保証がある際には、注意点もしっかり把握しておかないと、株式譲渡後に借金だけが残ったり、スムーズに売手企業が見つからなかったりする問題を引き起こしかねません。

借入金や経営者保証がある際の会社売却の主な注意点としては、以下の2つが挙げられます。

-

- 経営者保証は自動で引き継がれるものではない

- 希望通りの買い手先が見つからない場合がある

以下で詳しく解説していきます。

経営者保証は自動で引き継がれるものではない

株式譲渡では、借入金などの負債を自動的に買手企業に引き継ぐことが可能ですが、これはあくまで会社の負債に関してだけです。経営者個人の経営者保証については、自動的には解除されないので注意が必要です。

経営者個人の経営者保証を解除したいのであれば、株式譲渡の契約をする際に、経営者保証を解除する旨を買手企業に承認してもらわなくてはなりません。また、買手企業から同意を得られた場合でも、借入を行っている金融機関の承認が得られないケースもあることを把握しておきましょう。

そうなった場合は、株式譲渡と同時に経営者保証についても一括返済してもらえるように、買手企業と交渉を行ってください。こういった話は、後付けで承認を得るのは難しいため、契約の早い段階で行うようにしましょう。また、なかなか承認を上手く得られないなどの問題を無くすために、専門家に相談しながら契約を進めるというのも一つの方法です。わからないことなどをそのままにして株式譲渡を行うのは避け、専門家に相談するようにしてください。

希望通りの買い手先が見つからない場合がある

借入金などの負債が多い場合、売却自体は可能なものの借入が少ない会社に比べれば、買い手先を見つけるのが難しいでしょう。また、売却価格などの条件も希望通りとならないことが多いということを把握しておかなければなりません。

特に、会社の負債が資産を大きく上回っている場合は、買手企業を探すのが難しく売却価格も1円となる場合も多いです。しかし、その場合でも買手企業にすべての負債を引き継いでもらえるため、売り手側にとっては大きな売却といえるでしょう。

スムーズに株式譲渡を行うために | まとめ

株式譲渡は、多くの中小企業が行うM&A手法の一つであり、会社が所有している借入金などの負債をすべて買手企業に引き継いでもらえるなどのメリットが多いです。しかし、経営者個人での経営者保証については自動的に引き継いではもらえないため、契約の段階で買手企業から同意を得る必要があります。

株式譲渡を行う際の重要事項についてしっかり把握していなければ、株式譲渡後に借金だけが残ってしまうなどの問題を引き起こしてしまう可能性もでてきます。そうならないためにも、専門家に相談しながら確実に行うのが良いでしょう。今回解説した内容をしっかり把握し、スムーズに株式譲渡を行えるようにしましょう。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。