クリーニング業界のM&A動向・スキーム・相場・事例・メリット

目次

クリーニング業界の概況

概要

クリーニング業とは、溶剤や洗剤を使用して衣類などの繊維製品もしくは皮革製品を洗濯して返却する事業のことです。繊維製品を使用させるために貸し出して、使用済み後に回収して洗濯をするといったサービスも含まれます。衣類のほかにも、カーテン、じゅうたん、おしぼり、モップなどさまざまな製品の洗濯サービスがクリーニング業に該当します。

市場規模

売上高推移

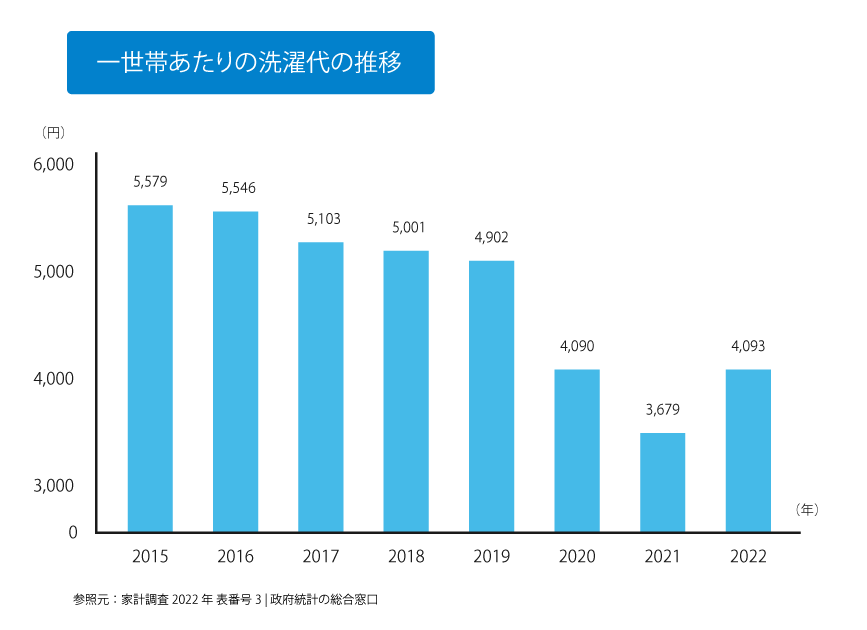

総務省の「家計調査」で発表されている一世帯あたりの洗濯代の推移を参考に、市場規模の推移を予測します。

家計調査によると、2015年の1世帯あたりの洗濯代は5579円でした。これ以降はおおむね減少傾向にあり、2022年には4093円になっています。2015年の洗濯代は2022年の約1.36倍です。

また、一世帯当たりのクリーニング代は、平均で約2万円との調査結果があります。2022年のクリーニング代を2万円と仮定した場合、洗濯代の金額推移を参考にすると、2015年には約2万7000円だったと推察できます。

2021年にはコロナ禍の影響による落ち込みが見られましたが、2022年には市場がやや回復したとの見解もあります。しかし長期的に見ると、家庭用洗濯機や衣類の性能向上、ファッションのカジュアル化などの影響で、クリーニング業界の市場規模は減少傾向にあります。今後についても、少子高齢化による人口減少の影響もあり市場は縮小傾向が続くと考えられます。

(参考元:家計調査 2022年 表番号3 | 政府統計の総合窓口https://www.e-stat.go.jp/stat-search/files?page=1&layout=datalist&toukei=00200561&tstat=000000330001&cycle=7&year=20220&month=0&tclass1=000000330001&tclass2=000000330019&tclass3=000000330021&result_back=1&cycle_facet=tclass1%3Atclass2%3Atclass3%3Acycle&tclass4val=0&metadata=1&data=1)

(参照元:クリーニングに関する消費者意識と 経営実態調査 p.7|活性化調査https://www.jfc.go.jp/n/findings/pdf/seikatsu27_0130a.pdf)

(参考元:元クリーニング店長が教える「クリーニングに年間2万円かける必要はない」 | dメニューマネー(NTTドコモ)https://money.smt.docomo.ne.jp/column-detail/754560.html?ref=life_category_article&nurturingTag=concern-kakei)

事業者数

クリーニング業界では事業者数も減少しています。クリーニング店の事業者数は、1994年には731軒ありました。それが、1999年には677軒、2005年には534軒と、10年ほどで75%以下にまで減少しています。クリーニング業者は個人経営が多い業種であり、1994年には479軒あった個人経営の事業者数も、2005年には339軒まで減少しました。

(参考元:クリーニング業 結果の概要|厚生労働省https://www.mhlw.go.jp/bunya/kenkou/seikatsu-eisei22/15-02.html)

業界が抱える課題

原油高による経営圧迫

原油高の影響を受けて、クリーニング業で使用する溶剤や洗剤などの価格は上昇しています。しかし、価格競争や年単位での契約による縛り、物価高で消費者の理解を得にくいとの予想などから、仕入れ価格の上昇分をクリーニング料金に転嫁することは難しいのが現状です。そのため、原油高による仕入れコストの上昇分を事業者が負担するケースが少なくありません。原油高が原因で落ち込んだ収益が、近年のクリーニング事業者の経営圧迫につながっています。

後継者問題の深刻化

厚生労働省が公表した「クリーニング業の実態と経営改善の方策」では、クリーニング事業者の72.4%に後継者がいないとの結果が出ています。個人経営の事業者では75.9%、法人の事業者は50%に後継者がいないことから、現在の経営者が引退する際には後継者問題が生じる恐れがある点が大きな課題です。加えて人手不足の問題もあり、事業が継続できないケースも増加しています。

(参考元:クリーニング業の実態と 経営改善の方策 p.9|厚生労働省https://www.mhlw.go.jp/content/10900000/000501324.pdf)

業界自体の伸び悩み

クリーニング業界は、クールビズによるビジネスファッションのカジュアル化、テレワーク普及によるスーツの着用機会の減少など、さまざまな理由で需要が伸び悩んでいます。自宅でも洗濯可能なスーツやワイシャツも発売され、長引く不況でクリーニングの利用を控えるケースも少なくありません。

クリーニング業界のM&A動向

市場規模拡大を目的としたM&A

クリーニング業界では、資本力のある大手のクリーニング事業者が、中小のクリーニング事業者を買収するM&Aが増加しています。M&Aを実施し、大手商業施設や駅ビルなどへ出店して、市場シェア拡大を目指しています。既存の事業者を買収するM&Aでは、新しく出店する場合に必要な手続きや従業員の採用など、かかる手間やコストを抑えてスムーズに事業規模の拡大が可能です。

市場での生き残りを目的としたM&A

大手事業者が豊富な経営資源をもとに市場シェアを拡大させている中で、中小規模の事業者は顧客の獲得が難しくなり、淘汰されるケースは少なくありません。そこで中小規模の事業者から注目されているのが、市場での生き残りを目的としたM&Aです。M&Aで大手事業者の傘下に入ることで経営基盤の安定化を目指します。

クリーニング業界におけるM&A手法(スキーム)

株式譲渡

株式譲渡とは、買い手側企業が売り手側企業の株式を買い取る手法です。中小の事業者が多いクリーニング業界では、多くの場合、株式譲渡が活用されています。株式の譲渡によって経営権が買い手企業に移る方法なので、資産や従業員、契約、取引先などに変化はなく、経営者だけが変わります。契約関係をそれぞれ変更する必要がないため、比較的手続きが簡単で、短期間での譲渡が可能です。

事業譲渡

事業譲渡は、企業そのものの譲渡ではなく、特定の範囲の事業を譲渡するM&A手法です。クリーニング事業以外の事業も経営している企業が、クリーニング事業に関する範囲のみを譲渡する場合などに用いられます。譲渡する事業に紐付けされた資産、ノウハウ、従業員なども契約内容に応じて譲渡の対象に含まれます。売り手側企業は、譲渡した事業以外の経営を継続できます。

事業譲渡では、買い手側が買収した事業を経営するために契約関係を変更しなくてはなりません。資産の所有権の移転手続きや従業員の雇用、取引先との契約の移転手続きなどを個別に行う必要があります。

クリーニング業界のM&A実施時の価格相場

価格相場

クリーニング業界におけるM&Aの価格相場は、さまざまな要因に左右されます。地域でのネームバリューがあるなどエリア的な優位性がある企業や、クリーニングだけでなく修理の受付もしているといった付加価値の高いサービスを提供している企業は、企業価値が高くなりやすい傾向があります。

企業価値算定の3つの分類

コストアプローチ

コストアプローチは、貸借対照表で確認が可能な純資産額をもとに企業価値を算出する方法です。貸借対照表上の簿価をもとに企業価値を定める「簿価純資産法」、資産の時価から負債を控除した額で企業価値を算定する「時価純資産法」などがあります。

コストアプローチは、貸借対照表の純資産額を基準とするため客観性が高い一方、将来の収益性や価格変動が反映されません。

マーケットアプローチ

マーケットアプローチは、上場している自社と類似した企業などと比べて企業価値を算出する方法です。「市場株価法」「類似会社比較法(マルチプル法)」「類似取引比較法」などがあります。

現在の市場価値が反映されるため、客観性が高いことが特長です。一方で、評価が変動しやすい点、類似する企業の事例がないと活用できない点も抑えておく必要があります。

インカムアプローチ

インカムアプローチは、譲渡する企業や事業の将来的な収益を予測して企業価値を算出する方法です。「DCF法」「収益還元法」「配当還元法」「年買法」などがあります。

将来見込まれる収益も企業価値に反映されるため、収益性が高い事業の場合は、高い評価を受けやすくなります。一方で、主観的な企業価値になりやすい、将来の収益が予測できない場合には使用できないなどの特徴があります。

クリーニング業界でM&Aを実施するメリット

売り手側のメリット

後継者問題の解決

クリーニング業界では個人事業主や中小事業者が多い傾向にあります。少子高齢化などを背景に後継者がいない企業も増加しているため、オーナーが引退する際に後継者不在では廃業になる恐れがあります。M&Aを実施して事業を第三者に売却すると、地域で営業しているクリーニング事業を買い手側の企業が引き継ぎ、経営の継続が可能です。

従業員の雇用確保

後継者不足や経営不振などの理由でクリーニング事業を廃業した場合、従業員が失業してしまう問題があります。従業員の雇用を維持するには、事業の継続が必要です。M&Aで買い手側に企業や事業を譲渡した場合、クリーニング事業の経営が継続されるため、契約で取り決めておくことで従業員の雇用も確保されます。

借入や保証の解消

M&Aで企業や事業を譲渡すると、資産だけでなく負債も同時に買い手側企業へと権利が移ります。事業資金を調達する際に、オーナーが借入に対する保証を個人資産などで行っていた場合には、借入の残債や保証も買い手側企業に移るため、借入や保証などの負担がなくなります。

売却益の獲得

売り手側企業やオーナーは譲渡の際の売却益を受け取ります。M&Aでは、市場価格で企業価値が評価されるため、純資産価値よりも売却額が高額になりやすいメリットがあります。売却によって高額の資金を手にできるため、新事業の資金や引退後の資産として活用が可能です。

大手傘下に入ることによる経営基盤安定

M&Aで大手企業の傘下に入ると、ブランド力や資金力を得られます。大手企業のノウハウを活かしてサービスを充実させる、事業拡大によって競争力を強化するなど、安定した経営基盤を活かして収益力向上を目指せます。

買い手側のメリット

優秀な人材の獲得

買い手側企業は、M&Aによって、売り手側企業の資産や取引先、契約などに加え、優秀な人材の獲得が可能です。人手不足が深刻化している現在では、クリーニング業務の技術力や経験、資格がある従業員の確保が難しいため、買い手側には大きなメリットになります。

短期間で未出店の地域への参入

クリーニング事業を新規で始めるには、店舗・設備の準備、従業員の雇用などが必要です。事業を開始してからは、消費者に認知してもらうために広告を出すなど、一から事業を展開していかなければなりません。M&Aでクリーニング事業を買収すると、店舗や設備、従業員もそのままで事業を行えるため、未出店の地域でもスムーズに事業展開ができます。

クリーニング業界のM&A案件・事例

クリーニング業界に関するM&A事例をご紹介します。

事業の売却・事業承継のご相談は下記よりお問い合わせください。

事例1 白洋舎による北海道リネンサプライの追加株式取得

2016年、白洋舎は、北海道旅客鉄道株式会社の子会社である北海道クリーンシステムから、北海道リネンサプライ株式会社の株式を追加取得しました。

これにより、白洋舎は北海道リネンサプライの完全子会社化を完了し、ホテルや鉄道向けのリネンサプライ事業をさらに強化しました。リネンサプライ事業は、安定した需要があり、白洋舎の経営基盤を強化するための重要な分野となっています。

このM&Aにより、白洋舎は地域に密着したサービス展開を強化し、全国規模での事業拡大を目指しました。

引用元:https://maonline.jp/news/20160622c

事例2 きょくとうによる神戸ホープの吸収合併

きょくとう株式会社は、2014年に神戸ホープ株式会社を吸収合併しました。神戸ホープは関西地域でクリーニング事業を展開しており、特に工場の大規模性が強みでした。この合併により、きょくとうは関西地域でのクリーニング事業のシェアを強化し、全国展開の足掛かりとしました。

このM&Aにより、きょくとうは地域に密着したサービスを提供し、効率的な事業運営を進めています。

引用元:http://ke.kabupro.jp/tsp/20131216/140120131216073104.pdf

クリーニング業界でM&Aを実施する流れ

M&Aの専門家へ相談

企業や事業の売却もしくは買収を行うM&Aの実施には、財務や労務、法務など幅広い分野で専門的な知識が必要です。自社でM&Aのすべてを行うのは難しいため、M&Aを検討している場合には、M&Aの専門家であるM&A仲介会社などに相談します。M&Aでわからない点などは理解を深め、実施する目的や希望条件などをまとめて伝えましょう。

マッチング候補の検討と選定

M&Aを希望する相手企業の条件をまとめたあとは、条件に合うマッチング候補の企業の選定を開始します。マッチング候補の企業を決めたら、M&A仲介会社の仲介のもとで交渉を行います。売り手側は企業名を入れないノンネームシートを準備して買い手側に公開し、買い手側は売り手企業の魅力度や買収可能かどうかなどを考慮してお互いに交渉相手を選定します。

交渉を進める前には、秘密保持契約の締結が必要です。契約締結後に初期交渉を進めます。

トップ面談の実施

初期交渉が開始してからは、できるだけ早い段階で経営者同士が面談を行うトップ面談を実施します。トップ面談は、M&Aの条件を交渉するのではなく、企業文化や経営理念などお互いの企業を深く知る場です。経営者同士で信頼関係を築くことで交渉や契約が順調に進み、スムーズにM&Aを実施できる可能性があります。

基本合意書の締結

売り手企業、買い手企業双方が契約に合意した場合、M&Aのスキーム、譲渡価格、スケジュール、役員や従業員の処遇などを定めた基本合意書の締結を行います。

デューデリジェンス

デューデリジェンスは、売り手企業に簿外債務などの情報提供されていない問題がないかを確認するために、買い手企業が行う調査です。資産、会計、財務、労務などの事業に関係する内容の調査を、買い手側が依頼した公認会計士や弁護士などの専門家が実施します。

最終契約

デューデリジェンスの結果から、必要に応じて最終的な条件交渉を行います。すべての交渉が終わったらお互いに合意した内容で最終契約書を作成し、最終契約を締結します。契約締結後に買収金額の振込や株券の引き渡しなどを行うクロージングを実施し、M&Aが完了します。

まとめ

クリーニング業界は、原油高による収益の減少、停滞している市場、後継者問題などの課題を抱えています。さまざまな課題がありクリーニング事業の継続が難しい場合には、M&Aがひとつの解決策となり得ます。M&Aを行うと、買い手側は事業の安定した継続や従業員の雇用確保などさまざまなメリットを得られ、売り手側は売却益の獲得も可能です。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。