M&Aの成功報酬はどのくらい支払う?主な報酬形態についても解説

中小企業の経営者の皆様、M&Aについて不安を感じたことはありませんか?M&Aを検討する際、仲介会社への報酬がどのように設定されるのか気になるのではないでしょうか。特に、M&Aが不成立に終わった場合の費用負担は、経営者にとって大きな懸念事項です。

そんな時、M&A成功報酬制度は、リスクを最小限に抑えながらM&Aに取り組むための有効な選択肢となります。本記事では、M&A成功報酬制度について分かりやすく解説し、安心してM&Aに臨むためのヒントをお伝えします。

M&Aで支払う手数料の種類

①相談料

M&Aを検討し始めた段階で、まず発生するのが相談料です。M&Aアドバイザーに初期的な相談を行う際に支払う手数料で、一般的には数十万円程度が相場です。相談料は、M&Aの実現可能性を探る上で重要な「投資」と言えます。経験豊富なアドバイザーに相談することで、M&Aの方向性や進め方を具体的にイメージできるようになります。

ただし、相談料はあくまで初期的な相談に対する手数料です。本格的にM&Aを進めるには、別途、アドバイザリー契約を締結する必要があります。

②着手金

M&Aアドバイザーと正式に契約を締結する際に支払うのが、着手金です。着手金は、M&Aの規模や複雑さによって異なりますが、数百万円から数千万円が相場です。

着手金は、アドバイザーがM&Aに本格的に着手するための手数料です。買収先の探索や交渉、デューデリジェンスの実施など、M&Aの各段階で重要な役割を果たすアドバイザーに対する報酬と言えます。着手金の金額は、M&Aの成否に関わらず発生します。M&Aが実現しなかった場合でも、アドバイザーの労力に対する対価として支払う必要があるのです。

③中間金

M&Aの交渉が進展し、基本合意書(LOI)の締結に至った段階で支払うのが、中間金です。中間金は、着手金と同様、M&Aの規模や複雑さによって異なりますが、数百万円から数千万円が相場です。

中間金は、基本合意書の締結によって、M&Aの実現可能性が高まったことに対する対価と言えます。アドバイザーは、基本合意書の締結に至るまでに、膨大な時間と労力を投じています。中間金は、その努力に報いる意味合いがあるのです。

ただし、基本合意書の締結は、M&Aの成立を保証するものではありません。中間金を支払った後も、M&Aが頓挫するリスクがあることを認識しておく必要があります。

④デューデリジェンス費用

基本合意書の締結後、買収先の詳細な調査(デューデリジェンス)を行うために支払うのが、デューデリジェンス費用です。

この費用は、弁護士や会計士、税理士など、各分野の専門家に支払う手数料です。デューデリジェンスの目的は、買収先の法的リスクや財務的リスクを洗い出し、M&Aの妥当性を検証することにあります。

専門家の助言を得ながら、リスクを適切に評価し、対処の方針を決定することが重要です。デューデリジェンス費用は、買収先の規模や複雑さ、調査項目の数によって大きく異なります。

数百万円から数千万円が相場ですが、大規模なM&Aでは数億円に上ることもあります。

⑤成功報酬費用

M&Aが成立した際に支払うのが、成功報酬費用です。この費用は、M&Aの成否に連動しており、M&Aが成立した場合にのみ発生します。成功報酬費用の金額は、M&Aの規模に応じて決まるのが一般的です。

例えば、M&Aの金額の数%といった形で設定されることが多いでしょう。成功報酬費用は、アドバイザーにとって最も大きなインセンティブとなります。M&Aを成功に導くために、全力で尽くすモチベーションにつながるのです。

⑥リテイナーフィー

売り手側がM&Aの各段階で定期的に支払う手数料が、リテイナーフィーです。アドバイザーが継続的にM&Aに関与し、適切なアドバイスを提供するための対価と言えます。

リテイナーフィーは、月単位や四半期単位で設定されるのが一般的です。金額は、アドバイザーの関与度合いや、M&Aの規模・複雑さによって異なります。

リテイナーフィーを支払うことで、アドバイザーとの緊密な連携を維持することができます。M&Aのプロセス全体を通して、適時適切な助言を得ることが可能となるのです。

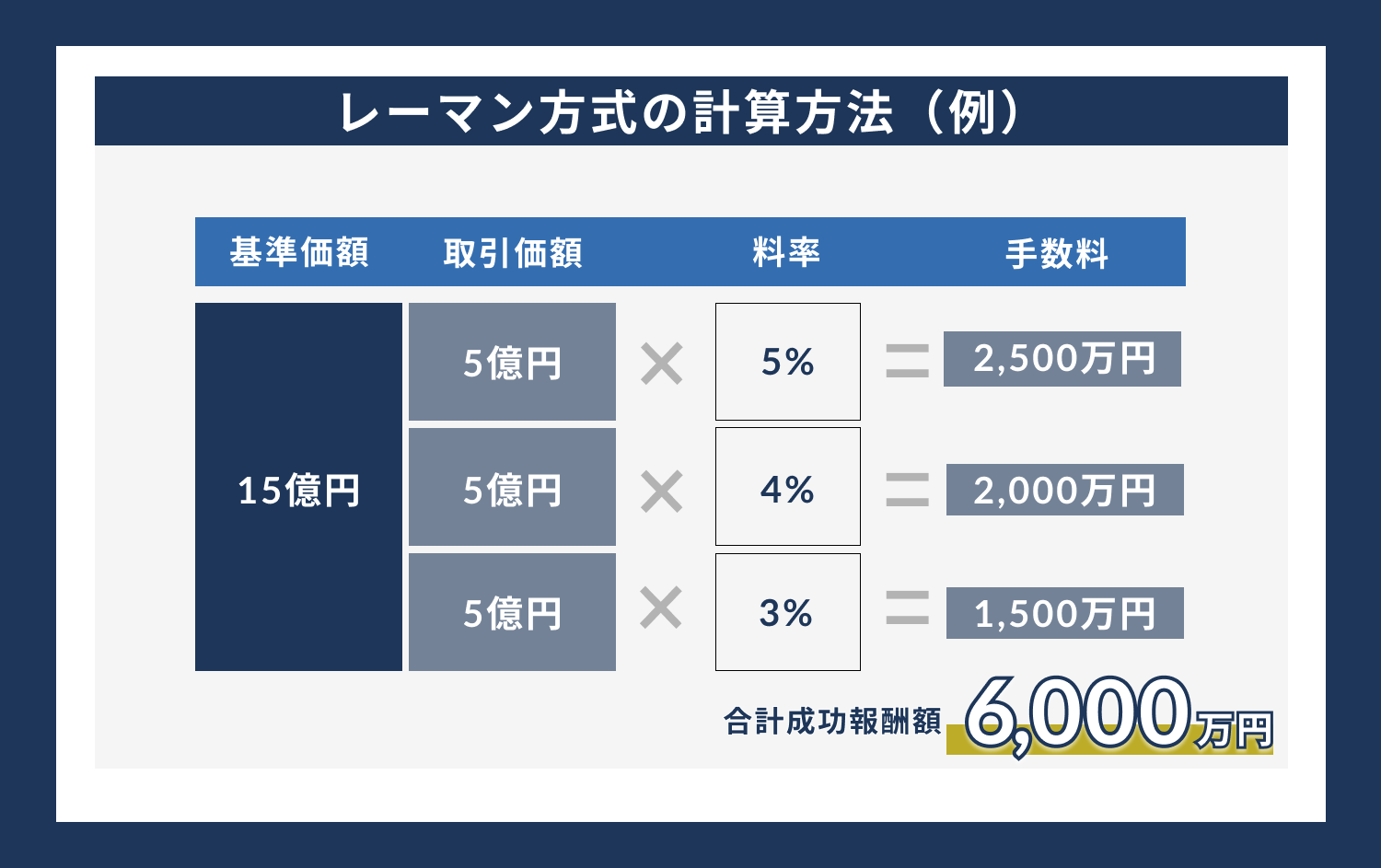

レーマン方式とは

レーマン方式とは、M&Aの仲介報酬を計算する方法の一つです。

レーマン方式では、M&A仲介会社が買収金額に応じて報酬を受け取る際に用いられる計算方式です。

レーマン方式の計算方法

レーマン方式では、以下のような計算式で仲介報酬が決定されます。

仲介報酬 = (買収金額 × 一定の料率) + 固定報酬

料率は、買収金額に応じて段階的に設定されるのが一般的です。

例えば、以下のような料率設定がよく用いられます。

-

- 買収金額の1億円までの部分:5%

- 1億円超3億円までの部分:4%

- 3億円超5億円までの部分:3%

- 5億円超の部分:2%

固定報酬は、案件の難易度や規模に応じて設定されます。

成功報酬のメリット

成功報酬制の最大のメリットは、M&Aが成立しない限り多額の費用が発生しない点です。

M&Aの成立には、様々な要因が関係します。買い手と売り手の条件が合わなかったり、デューデリジェンスで問題が発覚したりすることもあるでしょう。成功報酬制では、こうしたリスクを仲介会社と分かち合うことができます。

仲介会社にとっても、成功報酬制は大きなメリットがあります。成功報酬は、M&Aが成立した際に初めて得られる報酬です。

このため、仲介会社は、M&Aを成功させるために全力を尽くすことが期待できます。依頼者の利益を最大化することが、仲介会社の利益にもつながるのです。

成功報酬のデメリット

一方で、依頼者にとっては、成功報酬制のデメリットもあります。

例えば、M&Aが成立したものの、想定していたシナジー効果が得られず、結果的に高額な成功報酬を支払うことになった場合。

このように、M&Aの成果が想定通りでなかった場合、高額な成功報酬が大きな負担となってしまう可能性があります。

また、成功報酬制と他の報酬体系を比較することも重要です。

例えば、固定報酬制の場合、M&Aの成否にかかわらず、一定の報酬が支払われます。このため、依頼者にとっては、M&Aのリスクを負担することになります。一方、仲介会社にとっては、成功報酬制ほどのインセンティブが働かない可能性があります。

以上のように、成功報酬制にはメリットとデメリットがあります。依頼する側として、自社の状況や依頼先の仲介会社の状況を同時に見極め、適切な報酬体系を選択する必要があります。

M&A仲介会社の役割とは?

①全体スケジュールの策定

M&Aを進める上で、まず重要なのが全体スケジュールの策定です。M&Aのプロセスは、多岐にわたるステップで構成されており、それぞれの段階で適切な対応が求められます。M&A仲介会社は、豊富な経験に基づき、最適なスケジュールを提案します。準備段階からクロージングまで、各ステップに必要な時間を見積もり、現実的なタイムラインを設定するのです。

スケジュールの策定に際しては、企業の個別事情を考慮することが大切です。例えば、事業の繁忙期を避けて進めるなど、企業の業務に支障をきたさないよう配慮が必要です。M&A仲介会社は、企業の実情を踏まえながら、最適なスケジュールを提案してくれるでしょう。

②相手先の選定

M&Aの成否を左右するのが、相手先の選定です。買収先や売却先の候補を適切に絞り込み、最適なパートナーを見つけ出すことが重要です。

M&A仲介会社は、膨大なネットワークと情報力を活かして、相手先の選定をサポートします。企業の要望を踏まえながら、最適な候補先をリストアップし、アプローチの方法を提案するのです。

相手先の選定に際しては、単に規模や業績だけでなく、企業文化や経営理念の整合性も重要な判断基準となります。M&A仲介会社は、そうした定性的な要素も考慮しながら、最適な相手先を見極めていくのです。

③条件交渉の支援

相手先が決まったら、いよいよ条件交渉の段階に入ります。買収価格や契約条件など、M&Aの成否を左右する重要な事項について、交渉を進めていくことになります。M&A仲介会社は、交渉のプロとして、企業をサポートします。交渉戦略の立案や、条件の詰めなど、交渉の各局面で適切なアドバイスを提供するのです。条件交渉では、法的な知識や財務的な専門性が求められます。M&A仲介会社は、弁護士や会計士などの専門家とも連携しながら、企業の利益を最大化する条件を引き出すよう尽力します。

④専門家の紹介

M&Aを進める上では、法務、財務、税務など、様々な分野の専門知識が必要となります。しかし、中小企業には、そうした専門家を社内に抱えることは難しいでしょう。M&A仲介会社は、必要な専門家を紹介する役割も果たします。弁護士や会計士、税理士など、信頼できる専門家のネットワークを持っているのです。企業は、M&A仲介会社を通じて、最適な専門家を選ぶことができます。M&Aの各局面で、適切な助言を得ながら、プロセスを進めていくことが可能となるのです。

⑤M&A仲介会社以外の選択肢

M&Aを進める上で、M&A仲介会社に依頼するのが一般的ですが、それ以外の選択肢もあります。例えば、自社でM&Aの専門チームを立ち上げる方法や、投資銀行に依頼する方法などです。

ただし、これらの選択肢は、中小企業にとってはハードルが高いと言えるでしょう。M&Aの専門チームを社内に設けるには、人材や資金の面で負担が大きくなります。

また、投資銀行は、大規模なM&Aを得意とするため、中小企業の案件には積極的でない場合もあります。

中小企業がM&Aを成功させるには、M&A仲介会社の力を借りるのが現実的な選択肢と言えます。

M&A仲介会社選びのポイント

成功報酬制を採用している仲介会社を選ぶ際は、いくつかのポイントに注目する必要があります。まず、仲介会社の実績や専門性を評価することが重要です。以下のようなチェックリストを活用し、仲介会社を比較検討することをおすすめします。

-

- M&Aの成約実績が豊富か

- 自社の業界に精通しているか

- M&Aの種類(買収、合併、事業譲渡など)に応じた専門性を持っているか

- 成功報酬以外の手数料体系が明確か

- 自社の規模や目的に合ったサービスを提供できるか

また、仲介会社との契約書のポイントにも注意が必要です。例えば、以下のような点を確認しましょう。

-

- 契約期間と解約条件

- 成功報酬の支払い条件と計算方法

- 守秘義務や競業避止義務

- 紛争解決の方法(裁判管轄など)

さらに、仲介会社とのコミュニケーションも重要です。M&Aは、複雑なプロセスを経て進められます。仲介会社とのコミュニケーションを密に取ることは、とても大切です。

定期的な進捗報告会議を設けたり、適時に情報共有を行ったりすることで、仲介会社との信頼関係を築くことができるでしょう。

事前調査の重要性

成功報酬を採用する場合、事前調査の重要性は一層高まります。

なぜなら、着手金が発生しない場合、仲介会社は成約しやすい候補を選びがちだからです。しかし、最適なマッチングを追求することこそが、そもそもM&Aを行う目的です。

事前調査では、自社の強みや弱み、目指す方向性を明確にすることが重要です。

具体的には、以下のような手順で事前調査を進めることをおすすめします。

-

- 自社の事業や財務状況を分析する

- 自社の強みや弱みを洗い出す

- 財務諸表を分析し、経営課題を明確にする

- M&Aの目的を明確にする

- M&Aによって達成したい目標を設定する

- M&Aの種類(買収、合併、事業譲渡など)を決める

- 理想的な買い手・売り手像を描く

- 業界や規模、企業文化など、パートナー企業の条件を整理する

- シナジー効果が期待できる企業を洗い出す

事前調査の結果は、M&A戦略の立案に活用します。例えば、自社の強みを活かせる業界や、シナジー効果が期待できる企業を絞り込むことができます。また、買収価格の妥当性を検討したり、PMIの計画を立てたりする際にも、事前調査の情報が役立ちます。

事前調査では、情報収集が重要になります。企業情報や業界情報は、公開情報だけでなく、非公開情報も収集する必要があります。仲介会社の持つネットワークを活用したり、専門家に相談したりすることで、より深い情報を入手することができるでしょう。

ただし、情報の取り扱いには注意が必要です。守秘義務を遵守し、情報管理を徹底することが求められます。

M&A仲介会社の具体的な選定手順

①まずは手数料以外の観点で数社に絞る

M&A仲介会社の選定に関して、手数料の金額だけを基準にするのは得策ではありません。手数料を重視することは重要ですが、それ以上に、M&Aを成功に導くための専門性や経験が重要となります。

まず、手数料以外の観点から、候補となる仲介会社を数社に絞り込むことをおすすめします。例えば、以下のような点を考慮してみてください。

-

- 自社の業界に精通しているか

- M&Aの実績や成功事例が豊富か

- 経営者との相性や信頼関係は築けそうか

- M&Aのプロセスを丁寧にサポートしてくれるか

これらの観点から、自社のM&Aに最適な仲介会社を見極めることが大切です。

②取引にかかる手数料の見積もりを依頼する

仲介会社を数社に絞ったら、次は手数料の見積りを依頼しましょう。M&A仲介会社の手数料体系は様々で、固定報酬型、成功報酬型、またはそれらの組み合わせがあります。

固定報酬型は、M&Aの成否に応じず、一定の報酬が発生します。成功報酬型は、M&Aが成立した場合にのみ報酬が発生し、その金額は通常、取引金額に応じて決まります。

見積りを依頼する際は、自社のM&Aの規模や想定する取引金額を明確に伝えることが重要です。仲介会社によって、手数料体系や手数料率が異なるため、選定段階での比較は難しいかもしれません。ただ、見積もりを行うことで、相場観を掴むことはできるはずです。

また、見積もりの際に、手数料の内訳や支払い条件についても確認しておきましょう。 着手金、中間金、成功報酬など、支払いのタイミングや条件は仲介会社によって様々です。 契約前に手数料の詳細を明確にしておくことが重要です。

③最終的な1社を決定する

手数料の見積りを受けたら、総合的に判断し、最終的な仲介会社を1社に絞り込みましょう。

例えば、手数料は多少高くても、自社の業界に精通し、M&Aの実績が豊富な仲介会社を選ぶことで、結果的に高い投資対効果が得られるかもしれません。

逆に、手数料は安いが経験の浅い仲介会社では、M&Aの成功確率が落ちてしまう恐れがあります。それでは本末転倒ですよね。

最後に

M&Aの検討に際しては、成功報酬制度を上手に活用することが重要です。自社の目的や状況に合った仲介会社を選び、適切な報酬体系を交渉することが求められます。

また、事前調査を徹底し、最適なマッチングを追求することも欠かせません。M&Aのプロセス全体を通して、仲介会社との緊密なコミュニケーションを図ることが、成功の鍵となるでしょう。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。