フリーキャッシュフローの計算方法とは?定義や注意点について解説

FCF(フリーキャッシュフロー)は、企業経営において非常に重要な指標の一つです。しかし、その計算方法や意味合いについて、十分に理解されていない経営者の方も多いのが現状ではないでしょうか。

FCFを正しく把握することは、会社の経営状態を分析し、将来の投資や資金繰りを考える上で欠かせません。

特に、中小企業の経営者にとって、FCFは会社の健全性を測る上で、重要な役割を果たします。この記事では、FCFの計算方法や注意点について、具体的な事例を交えながら、分かりやすく解説していきます。

目次

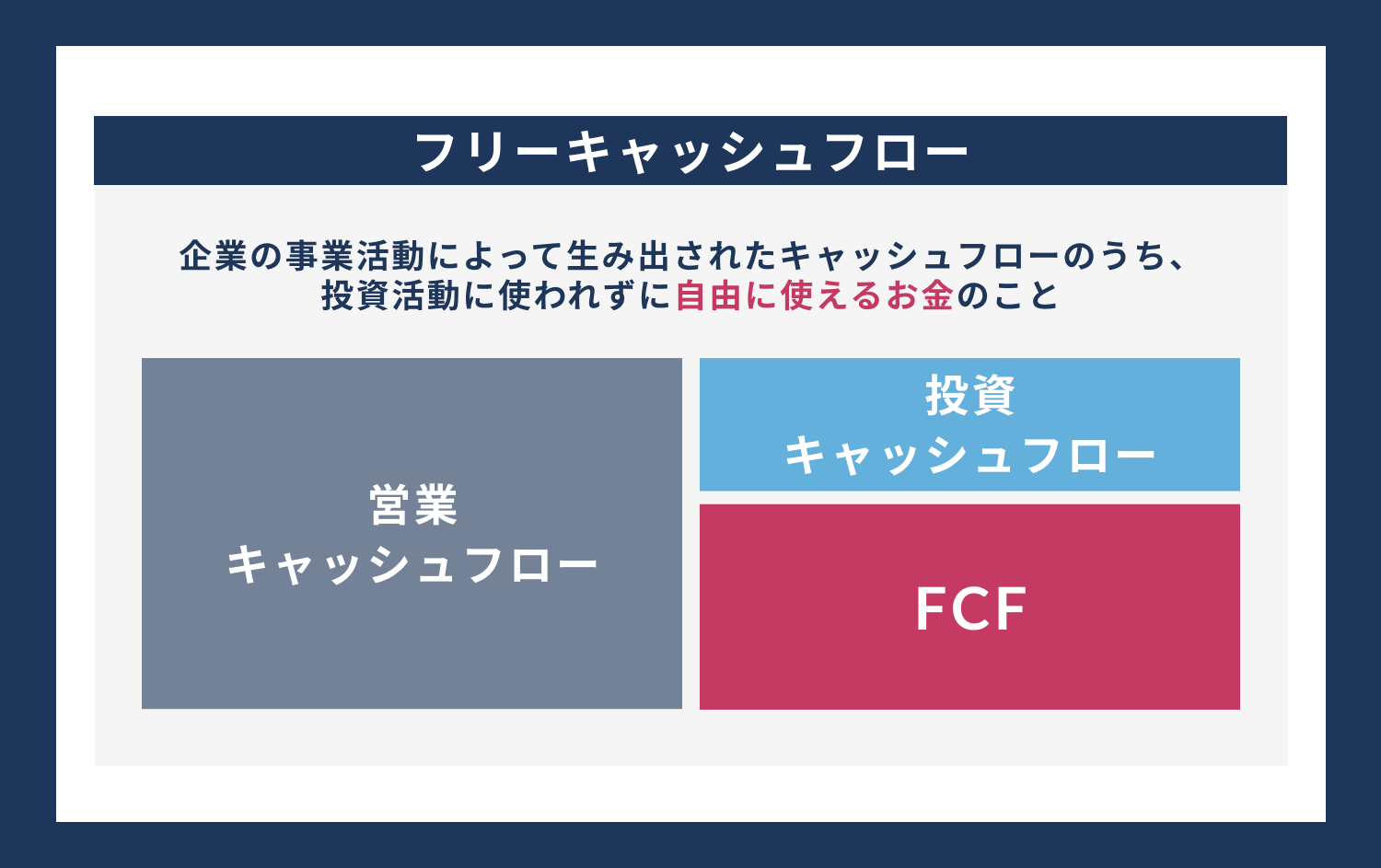

FCF(フリーキャッシュフロー)とは

FCFとは、企業の事業活動によって生み出されたキャッシュフローのうち、投資活動に使われずに自由に使えるお金のことを指します。

つまり、FCFが多いほど、企業は新規事業への投資や借入金の返済、株主への還元など、様々な用途にお金を回すことができます。

逆に、FCFがマイナスの場合は、投資活動や借入金の返済などに必要なお金が不足している状態と言えます。経営者は、FCFの状態を常に意識し、適切な資金管理を行うことが求められます。

FCF(フリーキャッシュフロー)の計算式

FCFは以下の計算式で求められます。

FCF=営業キャッシュフロー+投資キャッシュフロー

例えば、ある企業の営業キャッシュフローが1億円、投資キャッシュフローが-5000万円だった場合、FCFは以下のようになります。

FCF=1億円+(-5000万円)=5000万円

この場合、営業活動で得られた1億円のうち、5000万円が投資活動に使われ、残りの5000万円がFCFとして自由に使えるお金になります。

ここで、営業キャッシュフローとは、本業で得られた現金の収支を表します。

具体的には、売上による現金の増加や、仕入れによる現金の減少などが含まれます。

一方、投資キャッシュフローとは、設備投資や有価証券の取得・売却など、投資活動による現金の収支を指します。新しい設備を購入した場合のマイナスや、有価証券を売却した場合のプラスなどが該当します。

FCF(フリーキャッシュフロー)とCFの違い

キャッシュフロー(CF)は、会社に出入りするお金の流れ全体を表します。これには、営業活動、投資活動、財務活動の3つの区分があります。これに対し、FCFは投資活動に使われない、自由に使えるお金の部分だけを指します。したがって、CF全体がプラスでも、投資に回すお金が多ければ、FCFはマイナスになることがあります。

例えば、ある企業の営業CFが1億円、投資CFが-1億5000万円、財務CFが5000万円だったとします。この場合、CF全体では、

CF合計=1億円+(-1億5000万円)+5000万円=0円

となり、プラスマイナスゼロです。しかし、FCFは、

FCF=1億円+(-1億5000万円)=-5000万円

となり、マイナスになります。このように、CF全体の状況とFCFの状況は、必ずしも一致するわけではないのです。

FCFがプラスの状態は経営が安定している

FCFがプラスということは、本業が順調で、なおかつ投資活動に回すお金を差し引いても、自由に使えるお金が残っているということです。この状態が続けば、会社の経営は安定していると言えるでしょう。

FCFがプラスの企業は、以下のようなメリットがあります。

-

- 新規事業への投資など、成長のための施策が打ちやすい

- 借入金の返済により、財務健全性を高められる

- 株主への配当など、利益還元が可能になる

特に、中小企業にとって、FCFのプラス化は、経営の安定性を示す重要な指標と言えます。

FCFがマイナスの状態は経営が不安定

一方、FCFがマイナスになっているということは、本業で十分なお金を稼げていないか、過剰な投資を行っている可能性があります。FCFのマイナスが続く状態は、経営の不安定さを示すシグナルと受け止める必要があります。

FCFがマイナスになる理由

FCFがマイナスになる主な理由としては、以下のようなものが考えられます。

-

- 売上が伸び悩み、営業キャッシュフローが少ない

- 設備投資など、投資キャッシュフローが大きい

- 在庫の増加により、営業キャッシュフローが減少した

例えば、売上高が前年同期比で20%減少し、営業キャッシュフローが5000万円減ったとします。一方で、新工場建設のため、設備投資に1億円を投じたとします。この場合、

FCF=-5000万円+(-1億円)=-1億5000万円

となり、大幅なマイナスになってしまいます。このような事態を避けるためには、売上高の維持・拡大と、適切な投資計画の策定が欠かせません。

FCFがマイナスの時にやるべき対策

FCFがマイナスの場合は、以下のような対策が必要です。

-

- 不要な投資を控え、投資キャッシュフローを減らす

- 在庫管理を徹底し、営業キャッシュフローを改善する

- コスト削減により、営業キャッシュフローを増やす

例えば、在庫管理を徹底することで、仕入れを適正化し、キャッシュの流出を抑えることができます。また、経費の見直しなどにより、支出を削減することも有効です。FCFのマイナスが続く場合は、思い切った事業の見直しも視野に入れる必要があるでしょう。

FCFの計算を行う場面

①経営状態の分析

FCFを計算することで、会社の経営状態を客観的に分析することができます。特に、数年単位でFCFの推移を追うことで、会社の体力や成長性を評価することが可能です。

例えば、過去3年間のFCFの推移が以下のようだったとします。

-

- 1年目:2000万円

- 2年目:3000万円

- 3年目:4000万円

この場合、FCFが年々増加していることから、会社の収益力が向上していることが分かります。一方、以下のような推移だった場合、

-

- 1年目:2000万円

- 2年目:1500万円

- 3年目:1000万円

FCFが減少傾向にあることから、会社の収益力が低下している可能性があります。このように、FCFの推移を追うことで、会社の実態を把握することができるのです。

h3:②M&AでDCF法で企業価値を評価する

M&Aの際に、DCF(ディスカウンテッド・キャッシュフロー)法で企業価値を評価する場合、FCFの予測値が重要な要素となります。将来のFCFを適切に見積もることで、買収価格の妥当性を判断することができます。

例えば、ある企業のFCFが今後5年間、以下のように予測されたとします。

-

- 1年目:5000万円

- 2年目:6000万円

- 3年目:7000万円

- 4年目:8000万円

- 5年目:9000万円

この予測値を基に、適切な割引率を用いてDCF法で計算することで、企業価値を算出することができます。このとき、FCFの予測値が過大であれば、企業価値を高く評価しすぎるリスクがあります。逆に、過小であれば、企業価値を低く評価してしまう可能性があります。したがって、FCFの予測値の精度を高めることが、M&Aの成否を左右すると言っても過言ではありません。

FCFの使い道とは

①新規事業などへの投資

FCFは、新規事業への投資や設備投資など、会社の成長につながる投資に活用することができます。ただし、投資対効果を十分に検討し、リスクとリターンのバランスを考えることが大切です。

例えば、新規事業に1億円を投資し、3年後に2億円の売上が見込めるとします。この場合、投資対効果は十分にあると言えます。一方、同じ1億円を投資しても、3年後の売上が5000万円しか見込めない場合は、投資対効果が乏しいと判断せざるを得ません。このように、FCFを投資に回す際は、慎重な判断が求められます。

②返済

FCFを借入金の返済に充てることで、会社の財務健全性を高めることができます。ただし、返済のために必要な投資が行えなくなるようでは本末転倒です。

例えば、1億円のFCFのうち、5000万円を借入金の返済に充てたとします。これにより、借入金残高が5000万円減少し、財務健全性が向上します。ただし、残りの5000万円では、設備投資などが十分にできない可能性があります。返済と投資のバランスを考えながら、FCFを適切に配分することが重要です。

③株主への還元

FCFの一部を配当や自社株買いに回すことで、株主への還元を行うことも可能です。ただし、株主還元と成長投資のバランスを考える必要があります。

例えば、5000万円のFCFのうち、2000万円を配当に充てたとします。この場合、残りの3000万円が投資などに回せる資金になります。株主還元を重視しすぎると、かえって会社の成長が阻害される恐れがあります。一方、株主還元を全く行わないと、株主との関係が悪化するリスクもあります。FCFの使途については、長期的な視点に立った判断が求められます。

FCFの注意点

一時的なキャッシュフローの動きは参考にならないケースがある

FCFは、一時的な要因で大きく変動することがあります。たとえば、大型の設備投資を行った年は、FCFが大幅なマイナスになることがあります。このような一時的な変動に惑わされることなく、数年単位でFCFの推移を見ることが重要です。

例えば、ある企業が新工場建設のために、20億円を投資したとします。この年のFCFは、以下のようになります。

FCF=10億円+(-20億円)=-10億円

一方、翌年以降は、新工場の稼働により、営業キャッシュフローが大幅に増加したとします。

-

- 1年目:-10億円

- 2年目:5億円

- 3年目:8億円

このように、一時的な投資の影響で、1年目のFCFは大幅なマイナスになっていますが、2年目以降は順調に回復しています。このようなケースでは、1年目の数字だけを見て判断するのは適切ではありません。中長期的な視点でFCFの推移を追う必要があります。

財務キャッシュフローも合わせて確認するべき

FCFと合わせて、財務キャッシュフロー(資金調達や返済による現金の収支)も確認しておく必要があります。FCFがプラスでも、借入金の返済などで財務キャッシュフローが大幅なマイナスになっていれば、資金繰りが苦しくなるリスクがあります。

例えば、ある企業のFCFが3億円のプラスだったとします。しかし、借入金の返済で5億円の支出があった場合、財務キャッシュフローは以下のようになります。

財務CF=-5億円

この場合、FCFはプラスですが、財務CFのマイナス幅が大きいため、資金繰りが悪化する恐れがあります。FCFと財務CFのバランスを見ながら、適切な資金管理を行うことが重要です。

まとめ

FCFは、会社の経営状態を把握し、将来の投資や資金繰りを考える上で重要な指標です。FCFの計算方法を正しく理解し、数年単位でその推移を追うことが大切です。また、FCFの使い道についても、成長投資と株主還元のバランスを考えながら、適切に判断していく必要があります。

FCFがプラスの場合は、会社の経営が安定していると言えます。反対に、FCFがマイナスの場合は、経営の不安定さを示すシグナルと受け止める必要があります。FCFがマイナスの場合は、不要な投資を控えたり、在庫管理を徹底したりするなど、適切な対策を講じることが求められます。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。