M&Aの進め方とは?案件選定からクロージングまでをフェーズ毎に解説

本記事では、M&Aをスムーズに実施するための進め方について解説します。M&Aは手続きが多岐にわたることに加え、フェーズごとに求められるアクションが把握しにくい側面があります。

そこで本記事では、

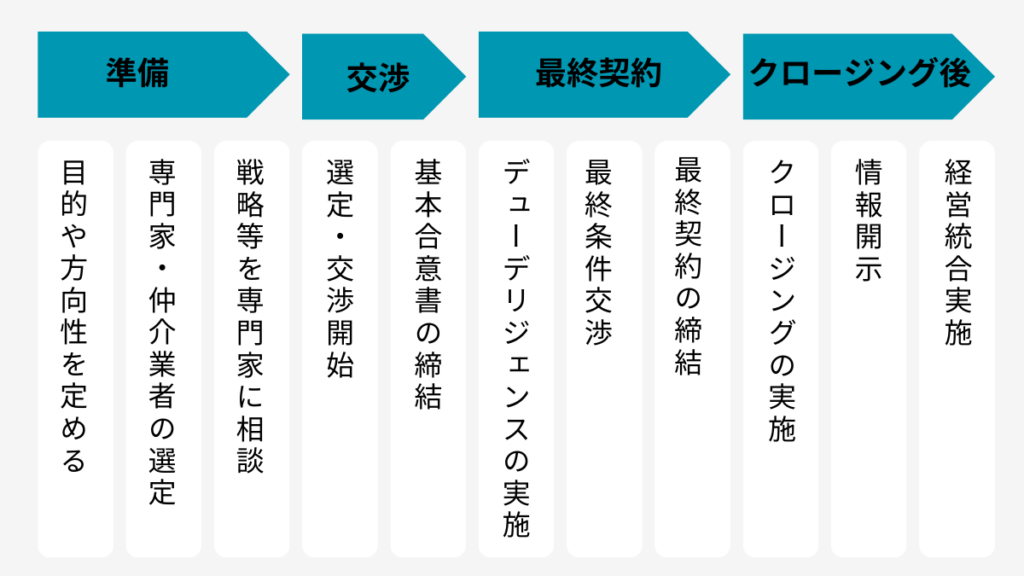

- フェーズ1.準備〜検討

- フェーズ2.マッチング〜交渉

- フェーズ3.最終契約〜クロージング

- フェーズ4.クロージング後

の4つのフェーズをそれぞれ詳しく解説します。

目次

M&Aの進め方:全体のフローチャート

M&Aの進め方は、以下の表のように4つのフェーズに分けられます。売り手企業と買い手企業では流れが異なる部分もあるため、違いを含めて確認していきましょう。

| M&Aの進め方フェーズ | 買い手企業 | 売り手企業 |

| ①準備〜検討 | ノンネームシートや独自調査をもとに買収対象を絞り込む | 譲渡のタイミングや譲渡後の商品・ブランドの引き継ぎなどを検討。 |

| ②マッチング〜交渉 | 交渉相手が決まったら、基本的な方針や条件について交渉を開始する | アプローチしてきた企業と秘密保持契約を締結し、条件交渉に入る |

| ③最終契約〜クロージング | デューデリジェンスを経て、最終条件の交渉。また、クロージングの準備も開始 | |

| ④クロージング後 | 所有権の移転、許認可や届出などの手続きを行い、経営統合作業を進める |

以上を踏まえて、次の項目からそれぞれのフェーズについて詳しく解説します。

M&Aの進め方ステップ1:準備〜検討フェーズ

M&Aの成功にとって重要なのは、買収および売却後のビジョンを事前に明確にしておくことです。ビジョンが不明確な状態では、マッチングおよび交渉の段階でコストやリスクに対する評価が甘くなり、満足のいかない結果になる可能性があります。このフェーズのポイントは以下のとおりです。

- 時間をかけてビジョンを固める

- M&Aの実現を目的としない

- M&A仲介業者は慎重に選ぶ、など

以上について、詳細に解説します。

1 M&Aの目的や方向性を明確に定める

M&Aをスムーズに進めるには、目的や方向性を明確にしておくことが重要です。それぞれの過程では重要な判断が求められ、時には譲歩が必要なケースも存在します。その際に目的や方向性が定まっていないと、適切な判断ができなかったり、決断が遅れたりする可能性があります。

買い手企業の場合、買収後の成長戦略や組織体制をどう描くかがポイントです。なぜなら、成長戦略や組織体制によって交渉条件や買収スキームが異なるからです。一方、売り手企業は譲渡金額やタイミングに加えて、商品やブランドの引き継ぎ、役員および従業員の待遇などを検討しておきましょう。

この段階で不備・不足があると、自社にとって不利な交渉になったり、期待していた結果が得られなかったりする可能性があります。そのため、早い段階でM&A専門家に相談し、戦略を定めておくこともポイントです。

2 M&A専門家・仲介業者の選定・契約

M&Aの実現には、財務や税務、法務、労務といった専門的かつ幅広い知識が欠かせません。また、交渉や契約手続きをスムーズに進めるためには、状況を管理する能力も求められます。したがって、準備段階でM&A仲介業者を選定し、委託契約を結ぶことが推奨されます。

M&A仲介業者は大きく分けて、M&A仲介の専門会社とFA(ファイナンシャル・アドバイザー)の2つのタイプがあります。より自社に適したM&A専門家を見つけるためには、費用や実績、得意分野、サービス体系などを比較検討することが重要です。

以上を踏まえ、M&A仲介業者との契約において重要な3つのポイントについて解説します。

秘密保持契約(NDA)の締結

秘密保持契約(NDA)とは、M&Aに関する情報を口外しないという契約です。

M&Aを検討している、あるいは交渉段階だという情報は、買い手側に対して有利に働くケースがある一方、売り手側にとっては伏せておきたい情報です。従業員の早期退職につながるほか、取引先が不安に感じたり、株価に影響を与えたりする可能性があり、想定より譲渡価格が低くなることも考えられます。こうしたリスクに備えるのが秘密保持契約の締結です。

秘密保持契約を結ぶ際は、秘密情報の定義、情報の使用目的、義務違反時の措置、契約期間終了後の取り扱いなどを確認することが重要です。

アドバイザリー契約の締結

M&Aにおけるアドバイザリー契約とは、M&Aの仲介において売り手企業や買い手企業がM&A仲介業者と締結する契約です。契約後は、クロージングまでM&Aに関する専門的なアドバイスやサポートが受けられます。

M&Aを進める上で発生する主な手数料は以下のとおりです。

| 手数料の種類 | 内容 | 費用相場 |

| 相談料 | アドバイザリー契約締結前の相談に対する費用 | 無料〜2万円 |

| 着手金 | アドバイザリー契約締結時に支払う費用 | 100万円〜200万円 |

| 中間報酬 | 基本合意書の締結など一定の条件をクリアした際に支払う費用 | 0〜200万円程度 (成功報酬の10%〜20%) |

| リテイナーフィー | 契約期間中に毎月発生する料金 | 月額30万円〜100万円 |

| デューデリジェンス費用 | 買収先企業の調査依頼時に支払う費用 | 100万円〜500万円(作業日数によって変動するのが一般的) |

| 成功報酬 | M&Aが成功した際に支払う費用 | 取引金額の1%〜5%(主にレーマン方式にて算出) |

M&A仲介業者によってどの手数料が発生するのか異なるため、選定時に確認するようにしましょう。なかには、M&Aの成功時点で手数料が発生する完全成功報酬制を採用している業者も存在します。

M&Aの進行時に必要な資料

アドバイザリー契約の締結後は、M&Aの適切な進行のために自社の情報や資料を提出する必要があります。買い手企業と売り手企業の双方が提出する資料は、主に以下の書類です。

- 事業関連資料

- 決算書等の財務関連資料

- 定款や株主名簿などの会社概要が分かる資料

- 人事労務関連資料

- 事業契約書

- 金融機関やリース会社、主要取引先との契約関連資料

- 不動産関連書類、など

自社にとって不利な情報が含まれる可能性もありますが、虚偽報告した場合はトラブルに発展し、損害賠償が発生するケースも考えられます。適切な資料提供を心がけましょう。

3 M&A戦略・売却価格など専門家に相談

アドバイザリー契約を締結したら、戦略や方針、譲渡価格などを検討していきます。売り手企業が非上場企業などで市場価値が分かりづらい場合は、自社にどの程度の価値があるのか、企業価値評価(バリュエーション)を算出しておきましょう。

また、交渉開始を見越し、売り手企業と買い手企業がそれぞれ企業概要書をまとめます。

企業価値の評価

「企業価値の評価」とは、譲渡価格を推し量るために会社の価値を算出する手法です。代表的な手法は以下の3種類です。

| 企業価値評価の手法 | 内容 |

| コストアプローチ | 保有資産および負債をベースに行う評価方法。帳簿をもとに計算する「簿価純資産法」と、時価換算した資産と負債をもとに計算する「時価純資産法」の2つがある |

| マーケットアプローチ | 売り手企業と同規模の市場売価、類似取引事例などをもとに行う評価方法。複数の会社を選出して行う「類似企業比較法」と、同一業界内のM&A事例の取引倍率をもとに算出する「類似取引比準法」の2つのタイプが存在する |

| インカムアプローチ | 売り手企業の将来的な収益やキャッシュフロー、リスクから評価する方法。将来見込まれるキャッシュフローとリスクから算出する「DCF法(割引キャッシュフロー法)が代表的だが、資本金や株式の配当金をもとに算出する「配当還元法」もある |

評価方法によって企業価値が異なるケースがあるため、どの評価方法を採用するのかも重要なポイントです。アドバイザーと相談しながら慎重に検討しましょう。

M&Aのスキームの選択

M&Aスキームとは、M&Aで用いられる手法を指します。どのスキームを選択するかによって、期待できる利益、メリット、必要な手続きは異なります。デメリットの大小にも差があるため、スキームの選択は慎重にしましょう。

M&Aの代表的なスキームは買収と合併ですが、それぞれ以下のように細かく分類できます。

| M&Aスキーム | 代表的なスキーム |

| 買収 | ・株式取得および資本参加(株式譲渡、第三者割当増資、株式交換、株式移転) ・事業譲渡および資産買収(事業譲渡、吸収分割、新設分割) |

| 合併 | ・吸収合併 ・新設合併 |

なお、広義では資本提携や業務提携もM&Aに含まれます。

M&Aの進め方ステップ2:マッチング〜交渉フェーズ

M&Aの準備〜検討フェーズの終了後は、「マッチング〜交渉」フェーズに進みます。この段階では、M&A仲介業者による提案やマッチングサイトなどを通じて候補先を絞り込みます。本フェーズのポイントは以下のとおりです。

- 絞り込みはロングリスト→ショートリストを作成して行う

- トップ面談を実施し、相互理解を深める

- 意思を確認し合った後、基本合意書を締結する、など

以上について、詳細に解説します。

4 M&A先の選定・交渉開始

M&A先を選定する初期段階では、企業名が特定できない形で情報収集を行います。売り手企業はM&A仲介業者にノンネームシートを作成してもらい、買い手企業は仲介業者から提示されるノンネームシートで検討することが一般的です。

交渉は基本的な方針や条件について協議することからスタートし、基本合意までにトップ面談が実施されるのが通例となっています。

ロングリスト・ショートリストの作成

M&A仲介業者やマッチングサイト経由でM&Aの候補企業を提案してもらい、選定作業を進めていきます。この際、最適な相手を選ぶために用いられるリストが「ロングリスト」と「ショートリスト」です。それぞれの特徴は以下のとおりです。

| リストの種類 | 内容 | おおよその企業数 |

| ロングリスト | ターゲットを絞り込む初期段階で、候補先の企業をピックアップしたリスト | 30社〜100社 |

| ショートリスト | ロングリストからさらに絞り込むために、一定の条件を設けて選定した候補企業リスト | 5社〜20社 |

最初にロングリストを作成し、その後ショートリストを作成します。ロングリストに入っていない企業がショートリストにピックアップされる可能性は低いため、ロングリストの作成には慎重さが求められます。

ノンネームシートの作成・開示

M&Aのマッチング段階では、会社が特定されない形で候補先を検討するのが一般的です。そのため、買い手企業と売り手企業の双方がノンネームシートを作成します。以下が記載される主な内容です。

- 業種(業界)

- 地域

- 従業員数

- 業績

- M&Aの理由

- M&Aスキーム

- M&Aの希望時期、など

ノンネームシートはM&Aフローの初期段階で作成します。ある程度絞り込みが完了したら秘密保持契約を締結した上で、興味のある企業に対して会社情報を詳細にまとめた企業概要書(IM)などの資料を提供していきます。

トップ面談の実施

ノンネームシートや企業概要書などで情報交換を済ませたのち、M&Aの方向性を定めるにあたって実施されるのが経営者同士のトップ面談です。書面では伝わらない情報を確認し合い、相互理解を深めるために行います。

トップ面談の具体的な目的は以下のとおりです。

- 経営者の人間性の確認

- 経営者の経営理念や会社への思い

- 相手企業のビジネスモデルに対する理解

- 経営に関する疑問点の解消

- M&A後のビジョンの確認、など

トップ面談では、入念な事前準備がM&Aの進展をうながします。必要であれば、トップ面談は複数回実施することも可能です。

意向表明書(LOI)の提示

意向表明書(LOI)とは、買い手企業が売り手企業に対するM&Aの意向を示す資料です。一般的にはトップ面談でお互いの相性を確認した上で、仲介役のアドバイザーを通して売り手企業へ提示します。

一般的に、意向表明書には以下の内容を記載します。

| 記載項目 | 内容 |

| 企業概要 | 買い手企業の商号や代表者氏名、事業目的、資本金、グループ企業の概要、財務状況など |

| M&Aの目的 | M&Aをする理由、目的など |

| M&Aスキーム | 使用するM&Aの手法(例:株式譲渡や資本参加など) |

| 希望価額 | 希望する買取金額(※「00円〜00円」といったように幅を持たせるのが一般的) |

| M&A後の経営方針 | 想定しているシナジー効果、事業戦略、取引先との関係、組織再編、従業員の待遇など |

意向表明書の提示後、双方の合意をもとに基本合意書を締結し、具体的な条件交渉に入ります。

5 基本合意書の締結

買い手側・売り手側の意思確認ができたら、基本合意書を締結します。大まかな合意を得ることが目的で、主にトップ面談や条件交渉で検討された内容に基づいて記載されます。以下が具体的な内容です。

- 譲渡日(譲渡までのスケジュール)

- 取引価格

- M&Aの取引形態

- M&Aの対象範囲

- デューデリジェンスの協力

- 独占交渉権の有無

- そのほかの合意内容、など

なお、基本合意書に法的拘束力はありません。一般的に、この後に行われるデューデリジェンスによって取引価格やM&A自体の実施が判断されます。

M&Aの進め方ステップ3:最終契約〜クロージング

基本合意書を結んだあとは、「最終契約〜クロージング」フェーズに移行します。大まかな合意から、M&Aの着地点に向けてより詳細な内容を詰めていく重要な局面です。

本フェーズのポイントは以下のとおりです。

- 買い手企業がデューデリジェンスを行う

- 最終契約書の締結に向けて最終条件を詰める

- クロージングの実施、など

以上について、詳細に解説します。

6 デューデリジェンスの実施(買い手)

基本合意に至ったら、買い手企業がデューデリジェンス(企業監査)を行います。主に次の6つのデューデリジェンスが存在します。

| 種類 | 内容 |

| 事業デューデリジェンス | 事業の将来性や市場における価値などの調査・分析 |

| 財務デューデリジェンス | 財政状況や簿外債務に関する調査、将来的な収益の見込みなどの分析 |

| 税務デューデリジェンス | 税務処理に関する調査 |

| 法務デューデリジェンス | 定款や権利、許認可、債権・債務に関する法的リスクの調査 |

| 人事デューデリジェンス | 人事システムや労務関係に関する調査・分析 |

| ITデューデリジェンス | ITシステムの移行や統合に関する調査・分析 |

デューデリジェンスは別途費用がかかるため、費用や期間を考慮し、範囲を限定して実施することが一般的です。ただし、売り手企業の経営状況を把握するためには、できるだけ包括的なデューデリジェンスの実施が推奨されます。

7 最終条件交渉

デューデリジェンスの結果に問題がなければ、基本合意書で締結した内容をもとに最終条件の交渉を始めます。代表的な交渉項目は以下のとおりです。

-

- 最終的な取引価格

- 譲渡の範囲

- 譲渡後の役員の処遇

- 従業員の待遇

- クロージング前後の買主・売主の義務

- 偶発債務に対する補償、など

売り手企業の経営者が趣味で集めた絵画や骨董品などの取り扱いといったように、事業に直接関係のない細かな点も決める必要があります。この際、売り手企業にも希望条件があるため、スムーズに進めるとは限りません。買い手企業は優先順位を付け、売り手企業の意見を尊重しながら交渉することが重要です。

8 最終契約の締結

条件交渉によって合意に至ったら、最終契約の締結を行います。最終契約書は基本合意書とは異なり、法的拘束力を持つ書類です。

なお、最終契約書という名称の契約書は存在せず、M&Aに関する正式かつ最終的な契約書を指します。最終契約書には以下のような条項が定められます。

| 記載項目 | 主な内容 |

| 定義 | 対象事業や対象契約など、契約に関わる定義 |

| 取引対象の特定と取引金額の確定または価格調整 | 取引価格(最終価格を調整する場合があるときは、価格調整条項が設けられる) |

| 前提条件 | クロージングが実行されるために満たす必要のある条件 |

| 表明保証 | 財務や事業に関する事項が正確であることの表明 |

| 誓約事項 | クロージング前後で実施すること、または実施してほしくないこと |

| 補償条項 | 表明保証違反や契約の義務違反などがあった場合の損害補償に関する条項 |

| 解除条件 | 表明保証違反や契約の義務違反などがあった場合に契約を解除できる条件 |

ほかにも、M&Aの形態に沿って複数の契約書を締結します。事業譲渡のスキームを進めるための「事業譲渡契約書」、株式を譲渡する際の「株式譲渡契約書」や、「株式交付契約書」「株式交換契約書」などが一例です。

9 クロージングの実施

クロージングとは、最終契約書で結ばれた内容に従って実施されるM&A取引の最終手続きを意味します。最終契約書締結後に取締役会や株主総会で承認を得てから実行されるのが一般的で、ヒトやモノ、カネの移動が発生します。

株式譲渡によるM&Aの場合、売り手企業は買い手企業に株式を譲渡し、買い手企業は売り手企業に譲渡代金を支払います。スキームによって準備する手続きは異なるものの、主な手続きは以下のとおりです。

-

-

-

- 従業員の転籍同意書

- 取引先の契約承継の合意

- 業法上の認可取得

- 独占禁止法による届出

- 不動産の所有権移転登記、など

-

-

M&Aスキームはクロージングの実施をもって完了し、次に統合後のプロセス(PMI)へと移行します。

M&Aの進め方ステップ4:クロージング後

クロージングの次は「クロージング後」のフェーズに移行します。M&A自体の作業は完了しているものの、経営統合をスムーズに進めるために必要なステップといえます。

本フェーズのポイントは以下のとおりです。

-

-

-

- 情報開示のタイミングを慎重に図る

- ハードとソフト両方の経営統合を進める

-

-

以上について、詳細に解説します。

10 情報開示(ディスクロージャー)

情報開示(ディスクロージャー)とは、企業が経営内容を開示することです。M&Aにおいては、M&Aの実行に関連する情報を従業員やステークホルダーへ開示する行為を意味します。

秘密保持が重視される性質上、情報が公になるのは最終契約書の締結後になるのが通例です。情報開示の対象先は主に以下のとおりです。

-

-

-

- 従業員

- 取引先企業

- 取引先金融機関

- マスコミ

- 個人客(ニュースリリースなど)

- 上場している証券取引所(上場企業の場合)

-

-

情報開示はトラブルをもたらす可能性もあるため、関係者間で慎重に実施のタイミングを決定する必要があります。特に幹部社員への開示のタイミングは会社の規模や社員数などによって異なり、難しいとされるため慎重に見極めましょう。

11 買い手側による経営統合実施(PMI)

M&Aのシナジー効果を早期に得られるかどうかの鍵を握るのが、経営統合(PMI)の実施です。M&Aではハードとソフトの両方をスムーズに統合させることが求められますが、事業内容や企業風土が異なる企業が1つになるのは簡単ではありません。

経営統合の具体的な作業は以下のとおりです。

-

-

-

- 業務プロセスおよび業務フローの統合

- 会計システムや人事システムといった基幹システムの統合

- 従業員同士の相互理解

- 人材の適材適所、など

-

-

企業規模にもよりますが、経営統合に1年以上かかるケースもあります。M&Aの効果をより早く、より大きく発揮するためには、経営陣のリーダーシップはもちろん、従業員が一丸となり経営統合を推進することが重要です。

M&Aの進め方・流れで注意すべきポイント

M&Aの進め方について基本的な流れを解説しました。11プロセスのどの局面も重要ですが、特に注意すべきなのは次の3つのポイントです。

-

-

-

- 目標を明確に設定し、目標達成に向けたM&A戦略を策定する

- M&A仲介業者は得意業界や実績などを見極めて選定する

- 経営統合に向けてデューデリジェンスを徹底する

-

-

以上について、詳細に解説します。

明確な目標を持ったM&A戦略を策定する

M&Aを成功させるためには、目標を明確にした上でM&A戦略を策定することが重要です。目標が明確でないと迅速な判断や意思決定が下せず、自社にとって不利な結果になるリスクが高まります。

M&Aは交渉相手だけでなく、自社と同じくM&Aを検討している競合他社が存在するケースもあります。そのため、すべてが自社の思い通りにいくとは限りません。柔軟に対応するためにも明確な目標を定め、その実現に向けたM&A戦略の策定を心がけましょう。

M&A仲介の業者選定は慎重に

M&Aでは、実現後に得られるシナジー効果に目が向かいがちですが、問題点やリスクを見極める必要もあります。このような将来を見通した判断は、豊富な経験を持つM&A仲介業者からのサポートによって実現可能です。つまり、M&A仲介業者の選定を慎重かつ丁寧に行うことが、M&A成功への第一歩といえます。

得意な業界・業種、事業規模などはM&A仲介業者によって異なります。自社のM&Aを成功に導いてくれる業者を選定するためにも、実績をしっかり確認しましょう。

デューデリジェンスを怠らないこと

買い手企業にとって特に重視したいのがデューデリジェンスです。売り手企業の財務状況や収益力を把握することで取引価格などの条件が詰めやすくなるだけでなく、成約後の事業方針を具体的にイメージすることにも役立ちます。

時間とコストを優先して範囲を縮小する例もありますが、申告されていない簿外債務などが見つかるケースもあるため、デューデリジェンスを行わないリスクにも目を向ける必要があります。M&Aの成否はデューデリジェンスが握っていることを忘れずに、納得いくまで取り組みましょう。

まとめ

M&Aの進め方について、基本的な流れを4フェーズ11プロセスに分けて解説しました。次のフェーズを見据えつつも、焦らず慎重に取り組むことがM&Aの成功をもたらします。

なお、M&Aでは専門的な知識が求められるため、M&A仲介業者の利用が推奨されます。スムーズにM&Aを進行し成功確率を高めるためにも、初期段階の時点でM&A仲介業者や専門家への相談を検討してみましょう。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。