廃業したら借入金はどうなる?個人事業と法人ごとの手続きを解説

廃業する際に残る借入金は、個人事業主と法人で取り扱いが異なります。

個人事業主は事業と個人の財務が一体となっているため、廃業後も借入金の返済責任から逃れられません。

一方、法人は会社の資産を使って借入金を返済し、不足分については法的手続きで解決することが一般的です。

今回こちらの記事では、

-

- 廃業の借入金の取り扱いを状況別に紹介

- 法人・個人事業主が廃業する際に借入金がある場合の手続き

- 廃業しても会社の借入金が残るケース

をわかりやすく解説します。

廃業とは

廃業は、経営者が自身の会社や事業を終了させることを指します。

廃業の決断には、

- 経営難

- 後継者不在

- 将来への不安

- 資金ショート

など、さまざまな理由があります。

廃業は、単純に経済的な挫折ではなく、市場の動向の変化や個人の決断といったさまざまな要因が複雑に絡み合って導かれる現象です。

廃業の借入金の取り扱いを状況別に紹介

廃業を考える際、多くの経営者が直面するのが借入金の処理問題です。

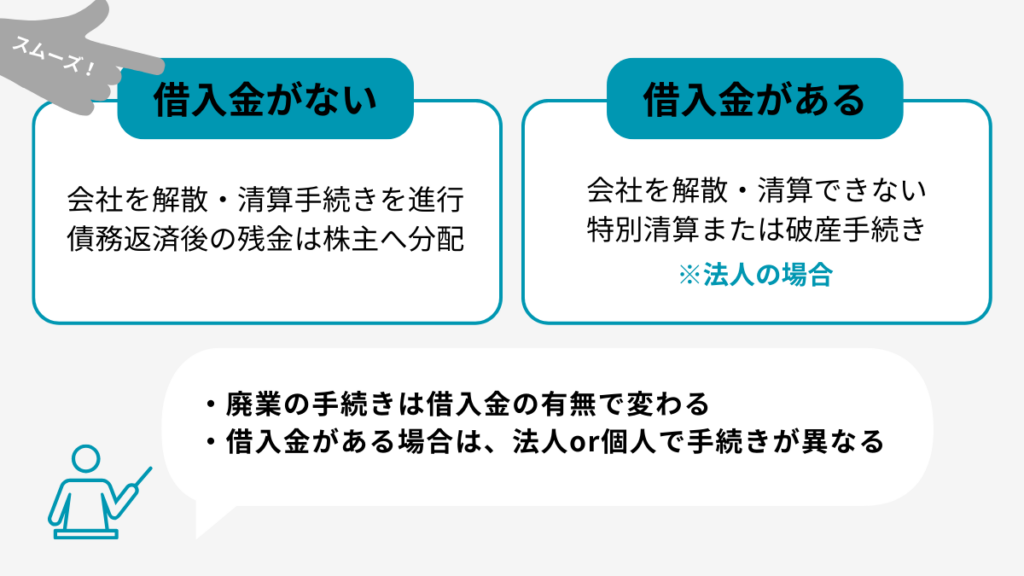

廃業時の借入金の取り扱いは、会社の借入れの返済状況によって手続きが異なります。

基本的に、会社の資産を使って債務を清算する必要がありますが、債務超過や保証人の存在などによって処理方法は複雑化する可能性があります。

この章では、廃業時の借入金の取り扱いについて、

- 借入金がすべて返済できている場合

- 借入金がまだ残っている場合

- 個人事業主の場合

を状況別に詳しく解説します。

借入金がすべて返済できている場合

借入金がすべて返済できている場合、会社の解散・清算手続きはスムーズに進行します。

解散・清算をスムーズにおこなうためには、会社の財産を現金に換えて会社の借入金を全額返済することが必須です。また、債務を返済した後に残った金額は株主に分配されます。

借入金がまだ残っている場合

会社に借入金や債務が残っている場合は、解散・清算はできません。

また、事業形態(法人か個人か)に応じて異なる手続きが必要です。

法人の場合、借入金が残っていると清算が困難となり、場合によっては特別精算または破産の手続きを進める必要が出てきます。

事業が廃業する際、特別清算と破産は、それぞれ異なる状況と目的に対応しています。

特別清算は、事業がまだ価値を持ち、借入金を返済する可能性がある場合に適した清算手続きです。

一方、破産は、借入金の返済が不可能で、事業の清算が必要な場合に適しています。

特別清算と破産の違いについて

特別清算と破産は、会社の借入れ状況や債権者との関係性により異なります。

特別清算は債権者や株主の合意があり、会社の資産を活用して債務を整理する手続きです。

破産は、借入金の返済が不可能な場合に適用される手続きで、株主や債権者の同意は不要です。

特別清算と破産は、以下の四つの点で違いがあります。

| 特別精算 | 破産 | |

| 根拠法 | 会社法 | 破産法 |

| 申立人 | 債権者、清算人、監査役、株主 (会社法511条) | 債権者、清算人、取締役、債務者 (破産法19条1項、2項) |

| 同意の必要性 | 株主、債権者の同意が必要 (会社法309条2項11号) | 不要 |

| 否認権の違い | ・否認権なし ・財産管理処分権は清算人が持つ | ・否認権あり ・財産管理処分権は破産管財人が持つ |

個人事業主の場合

個人事業主の場合は、個人の責任として引き続き返済する必要があります。

特に、事業用の借入金が個人の信用に基づいている場合、事業を閉じてもその債務は消滅しません。

個人資産による返済や債権者との交渉によるリスケジュール、法的整理を含むさまざまな対処法が考えられます。

事業の資産だけでは借入金を完済できない場合は、

- 任意整理: 債権者と交渉し、返済額や返済期限を減額する方法

- 民事再生: 裁判所のもとで、借入金の返済計画を立てて実行する方法

- 自己破産: 裁判所の決定により、借務を免除する方法

などの選択肢があります。

法人が廃業する際に借入金がある場合の手続き

法人が廃業する際に借入金がある場合、取り扱いは会社の資産状況によって異なります。

資産超過であれば直接借入金を返済できますが、債務超過や個人保証が絡む場合は、特別清算や破産などの法的手続きの検討が必要です。

この章では、

- 解散する場合

- 精算する場合

- 破産する場合

それぞれ、わかりやすく解説します。

解散する場合

解散とは、会社が事業を終了し「廃業に向けての清算手続きを始める段階」を指します。

つまり、企業を閉鎖し、会社を清算・消滅させるための初めの一歩です。

会社の解散は、社員・取引先・顧客など多くの関係者に大きな影響を及ぼすため、特に重大な理由がなければ認められません。

法人が廃業する際には、解散の決定からスタートし、続いて清算手続きが進められます。

以下の手順が、会社解散手続き(通常精算)の流れです。

- 1.株主総会で会社解散の特別決議

- 2.解散登記と清算人の選任登記

- 3.各機関へ解散の届出

- 4.財産目録と貸借対照表の作成

- 5.債権者保護手続き

- 6.税務署へ解散確定申告書の提出

- 7.資産の現金化・債務弁済・残余財産の確定

- 8.残余財産の分配

- 9.税務署へ清算確定申告書の提出

- 10.決算報告書の作成および承認

- 11.清算決了の登記

- 12.各機関への解散の届出

清算する場合

会社が事業を解散した後、法律関係の後始末を「清算」と呼びます。

清算には「通常清算」と「特別清算」の二種類あり、それぞれ会社法の第9章で定められています。

通常清算は、企業の持つ資産を売却した収益で負債を清算し、売却額が負債を超えた場合、差額は株主へ分配されます。

特別清算は、会社法第510条により負債が資産を上回るような債務超過の状態や、清算に著しい障害がある場合に適用される手続きです。

以下の手順で清算します。

- 債務の返済をおこなった後、残った金額がある場合は株主に分配する。

- 清算事務が終了したら決算報告書を作成する。

- 株主総会を開催して、すべての清算事務の報告が終了する。

- 2週間以内に清算結了登記を実施する。

破産する場合

破産手続きは、法人の財産を公平に債権者に分配し、経済的に再スタートを切るための法的な方法です。

法人の経営状態が悪化し、債務の返済が不可能になった場合に適用され、法人が破産手続きをおこなうと債権者は破産管財人を通して返済を受けます。

貸金債権が売却される場合、新たな債権者に対して返済を続ける必要があります。

以下の手順が破産手続きの流れです。

- 1.申立:会社が裁判所に破産を申立する

- 2.破産手続開始決定:裁判所が破産手続開始決定する

- 3.破産管財人の選任:裁判所が破産管財人を選任する

- 4.財団調査:破産管財人が会社の財産を調査する

- 5.債権調査:破産管財人が債権者を調査する

- 6.債権者集会:債権者集会を開催する

- 7.配当:会社の財産を換価処分し債権者に配当を実施

- 8.免責許可決定:裁判所が免責許可決定する。

個人事業主が廃業する際に借入金がある場合の手続き

個人事業主が廃業する際に借入金がある場合、返済責任は事業主個人にあります。

廃業では、借入金の返済計画の見直し・債権者との交渉など必要に応じて、法的な債務整理手続きをおこなう必要があります。

この章では、

- 債権者と交渉しリスケする

- 自力で返済する

- 法的整理する

を詳しく解説します。

債権者と交渉しリスケする

リスケ(リスケジュール)とは「既存の借入れ条件や返済計画を見直すこと」です。

個人経営者が事業を廃業するときに抱える借入金がある場合、債権者との間で返済条件の再調整をすることが効果的な方法です。

事業運営が厳しくなり資金繰りが困難になった場合、返済プランを見直し、返済可能な新しいプランへの変更が必要です。

リスケジュールは、返済期限の延長や月々の支払い額の削減など、債権者との交渉を通じて成立します。

自力で返済する

自力で借入金を返済することは、最も確実な解決方法です。

個人事業主の場合、事業と個人の財務は同一と見なされます。

廃業後に残った借入金は、そのまま個人の負債として残り、個人が返済責任を負います。

事業用の不動産や設備などがある場合は、現金化して債務返済に充てることが一般的です。

自力で返済するメリットは、信用情報を保護し、将来的な金融取引における信頼性が維持できます。

法的整理する

個人事業主が廃業する際に借入金がある場合、自力返済や債権者との交渉が困難なときは、法的整理を検討する必要があります。

法的整理には、

- 任意整理

- 民事再生(個人再生)

- 自己破産

の三つの方法があります。

任意整理や民事再生(個人再生)、自己破産の手続きを適切に利用することで、経済的再生の機会を得られます。

ただし、手続きには一定の条件や影響が伴うため、法的整理を検討する場合は弁護士や司法書士など専門家のアドバイスを受けましょう。

廃業しても会社の借入金が残るケース

廃業時に会社の借入金が残る主な理由は、資産が負債をカバーできない債務超過状態にある場合です。

資産の換金だけではすべての負債を返済できず、特に連帯保証がない場合でも会社の負債は清算されずに残る場合があります。

この章では、

- 債務超過ではない

- 債務超過であるが担保・連帯保証なし

- 債務超過であるが担保なし・連帯保証あり

- 債務超過であるが担保あり・連帯保証なし

廃業時に借入金が残るケースについて、それぞれの状況を詳しく解説します。

債務超過ではない

廃業しても会社の借入金が残るときは、必ずしも債務超過でない場合があります。

資産の現金化により負債を返済する方法で、貸借対照表上の資産が負債を上回っていても、清算後には債務が残る可能性があります。

資産が負債を上回るケースでは、理論的には借金が残りません。

例えば、資産が1億円、負債が8,000万円の場合、2,000万円が清算金として株主に配分されて通常精算で終了します。

債務超過である

債務超過である場合、会社の資産をすべて売却しても、借入金をすべて返済することは困難です。

会社の負債が資産を上回る状況では、借入金の返済方法や手続きは、担保の有無や連帯保証の有無によって異なります。

以下では具体的に、

- 担保と連帯保証がない場合

- 担保がなく連帯保証がある場合

- 担保があり連帯保証がない場合

について詳しく解説します。

担保・連帯保証なし

担保や連帯保証がない場合の債務超過は、事業主にとって厳しい状況ですが、債権者との交渉や法的な債務整理手続きを通じて、負債の解消が可能です。

無担保であるため、仮に返済ができなくても不動産を売却されることはありません。

また、連帯保証もないため、経営者自身が支払う必要もないのです。

担保なし・連帯保証あり

担保なし・連帯保証ありの場合、借入金に対する担保はありませんが、連帯保証人が返済を保証しています。

会社が借入金を返済できない場合、連帯保証人が全額を返済する責任があります。

連帯保証人は会社の経営者や親族など、会社に深い関わりを持つ人が担当するのが一般的です。

会社が廃業し、債務超過状態になった場合でも、連帯保証人は法的に返済義務を負います。

担保あり・連帯保証なし

担保あり・連帯保証なしの場合、最優先で担保から債務を弁済します。

例えば、事業用の資金を借り入れた際に自宅を担保にしていた場合、廃業しても担保となった自宅を売却して返済に充てる必要があります。

廃業を考える際は、担保の有無によって借入金の回収状況が大きく変わるため、事前にしっかりと状況を把握し適切な対応が必要です。

まとめ

廃業を決定する前に、会社が抱える負債の全体像を正確に把握することが重要です。

金融機関からの借入金だけでなく、

- リース契約

- 滞納している税金

- 未払いの給与など

などすべての債務を含みます。

可能であれば債権者と交渉して、返済条件の見直しや返済スケジュールの再調整を図ることが望ましいでしょう。

廃業は決して簡単ではありませんが、適切な準備と対策でスムーズに進行させられます。

経営者にとって借入金の処理は、最も重要な部分で責任ある対応が求められます。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。