M&Aとは?買手・売手の目的やメリット・デメリット、手法、費用まで解説

近年、会社を売却する方法としてM&Aを選択するケースが増えています。M&Aは後継者問題の解決やビジネスの方向性を転換するために有効な方法ですが、実際に進めていく場合には様々な手順や進め方があり、それぞれに注意すべきポイントがあります。特に、M&Aに初めて取り組む場合には専門家のアドバイスを受け、まずはM&Aの全体像を理解しておくと良いでしょう。

そこで今回の記事は、S&G合同会社の代表でM&Aの専門家である岩下岳さんに、M&Aの手順や進め方、注意点について解説していただきました。

買手・売手それぞれのメリット・デメリットや費用相場、M&Aを成功させるポイント、事例も紹介するため、M&Aを検討している方はぜひ参考にしてください。

目次

M&Aとは

M&Aは「Mergers and Acquisitions」の略で、直訳すると「合併と買収」という意味です。

日本でM&Aというと、株式譲渡や事業譲渡といった会社を売却するための取引のことを指すのが一般的です。会社を買収する場合、その会社が持っている株を買い取ることや事業を行うために必要な資産を買い取ることで、経営権や事業を行う体制を得られます。

国内の中小企業においても、M&Aを行う会社は年々増えており、後述する後継者問題の解決や事業の方向性を転換するために有効な手法として認知されるようになってきました。

M&Aの現状

M&Aは、日本において戦前から行われてきた手法で、財閥解体に伴う大型合併やバブル崩壊に伴う企業再編などでも採用されてきました。2000年代以降は景気の低迷や震災の影響などを受けて件数が減り、積極的にM&Aを実施する状況はいったん落ち着いています。

2014年に改正された会社法をきっかけに、徐々にM&Aを選択する企業が増え、現在は以下のような背景から件数は増加を続けています。

-

- 後継者不足の解決

- 設備の老朽化や人手不足などに伴う経営不安の解決

- 海外企業の買収や提携によるグローバルな事業拡大

M&Aを支援する仲介会社の増加や、買手と売手をマッチングするプラットフォームの登場などから、M&Aという選択肢が浸透しつつあり、上記の課題を解決するために活用されるようになってきています。

M&Aの現状については、以下の記事で国内企業同士・国内から海外・海外から国内の3パターンに分けて件数推移を解説しています。現状や今後の予測を把握してからM&Aを検討したい方はぜひ参考にしてください。

内部リンク:M&A 現状

M&Aの目的

M&Aを行う目的は、企業によってさまざまです。買手と売手でも目的に違いがあるため、買手・売手がどのような目的を持っているかを知ると、M&Aのイメージが膨らむでしょう。

M&Aにおける買手・売手の主な目的は、以下の通りです。

| 買手 | 売手 | |

| 目的 | ・マーケットシェアの獲得・拡大 ・新規事業の展開・参入 ・同業他社の吸収による規模拡大 | ・事業承継問題の解決 ・会社の経営状況の改善 ・次のビジネスをはじめるための会社売却 ・自社サービスの成長 |

買手は、自社のマーケットシェア拡大や新規事業のスムーズな展開などを目的とします。売手が持つシェアや技術などを活用し、自社をさらに成長させるためにM&Aを実施するのが一般的です。

売り手の傾向として、自社が抱える経営課題の解決を目的とするケースが多くあります。後継者の不在や経営不安などを解決したいときに、長年培ってきた技術を継承したり、従業員の雇用を守ったりできるのは、M&Aの魅力です。

不採算事業を整理し、新事業にリソースを割くといった、自社の成長を目的に売手がM&Aを検討するケースもあります。

以下の記事では、M&Aにおける買手・売手それぞれの目的を詳しく解説しているため、目的設定に悩んでいる方はぜひ参考にしてください。

内部リンク:M&A 目的

【買手・譲受企業側】M&Aのメリット・デメリット

M&Aにはメリット・デメリットの両方があり、買手・譲受企業と売手・譲渡企業ではメリット・デメリットに違いがあります。

まずは、買手・譲受企業のメリット・デメリットを解説します。

| メリット | デメリット |

| ・事業を多角化できる ・既存の事業を拡大・成長できる ・バリューチェーンを統合できる ・自社にはない技術やノウハウを獲得できる ・優秀な人材を確保できる | ・簿外債務が発生する可能性がある ・シナジー効果が得られないこともある ・統合プロセスを徹底しなければならない |

なお、M&Aのメリットは以下の記事でも詳しく解説しているため、あわせて参考にしてください。

内部リンク:M&A メリット

メリット

M&Aにおける買手・譲受企業が期待できるメリットは、以下の5つです。

-

- 事業を多角化できる

- 既存の事業を拡大・成長できる

- バリューチェーンを統合できる

- 自社にはない技術やノウハウを獲得できる

- 優秀な人材を確保できる

売手の事業を引き継ぐことによって、自社で実施していなかった事業が加わり、多角的な事業展開を実現できます。事業の多角化は、既存事業にプラスした収益の拡大はもちろん、特定の事業が低迷したときのリスク分散にも効果的です。

売手が持つ技術やノウハウ、人材などを承継することで、既存事業の拡大・成長も期待できます。M&A前には実現できなかった開発や戦略に取り組めるようになれば、より良い商品・サービスの創出によって企業を大きくできるでしょう。

バリューチェーンの統合も、買手側の大きなメリットです。バリューチェーンとは、企業の事業活動を価値を創造する一連の流れととらえる考え方で、M&Aによって両社の事業にかかわる活動を統合できる場合があります。

関連性の高い企業をM&Aで引き継いだ場合には、物流や製造などを統合しやすく、ワンストップでの事業展開によって経営の効率化やコスト削減などを期待できます。

デメリット

買手・譲受企業におけるM&Aのデメリットは、以下の3つです。

-

- 簿外債務が発生する可能性がある

- シナジー効果が得られないこともある

- 統合プロセスを徹底しなければならない

「簿外債務」とは、「決算書などの財務諸表に記載されていない債務」のことです。帳簿に記載されていないことから会社自体が把握していない債務を意味します。

負債だけではなく、物件の原状回復や店舗の内装、売掛金の回収などにも注意が必要です。物件・店舗を引き継いだ際に使用できるようにするための費用や、回収できていない売掛金などの取り扱いに気を付けなければいけません。

シナジー効果は必ず得られるとは限らず、想定していた成果を得られないケースがあります。売手の調査が十分にできていない場合や、売手の事業を伸ばすリソースを確保できなかった場合に起きやすいデメリットであるため、事前の調査と準備が重要です。

M&A成立後は、売手との統合を徹底する必要があります。精度面や社風などの統合がうまく進まなければ、従業員に混乱が生じたり、ビジネスの連携が滞ったりする場合があるため、早い段階でプロセスを立案し、すみやかに統合に取り組みましょう。

【売手・譲渡企業側】M&Aのメリット・デメリット

M&Aにおける売手・譲渡企業側のメリット・デメリットは、以下の通りです。

| メリット | デメリット |

| ・後継者問題を解決できる ・創業者利益を得られる ・自社の技術やノウハウを承継できる ・譲受企業の信用やブランドを活用できる ・従業員の雇用を確保できる | ・買手が見つからない場合がある ・企業価値によっては、希望価格での売却が難しくなる ・従業員の離職が起きやすい |

デメリットを対策することで、メリットを最大限に得られるM&Aを実現しましょう。

メリット

M&Aにおける売手・譲渡企業のメリットは、以下の通りです。

-

- 後継者問題を解決できる

- 創業者利益を得られる

- 自社の技術やノウハウを承継できる

- 譲受企業の信用やブランドを活用できる

- 従業員の雇用を確保できる

後継者の不在で廃業を検討している場合には、M&Aによって会社の引き継ぎ先を見つけられます。自社で育ててきた技術やノウハウを承継できるため、別の形で伝統や歴史を守れるのがメリットです。

M&Aでは、従業員も買手に引き継ぐ形になる場合がほとんどであるため、雇用を確保できます。廃業によって路頭に迷わせる心配はなく、別の環境で働く機会を用意でき、買手の規模によっては待遇の改善も期待できるでしょう。

買手が自社よりもブランド力や信用力がある場合には、自社の信用が強化されます。上場企業や大手企業の傘下になれば、顧客から信頼を得やすくなり、取引の幅が広がるでしょう。

売手のM&Aは創業者自身へのメリットも期待できます。売却によって利潤を得られる場合があり、会社を買手に託しながら、資金の確保によって良い形で経営をリタイアできるでしょう。得た資金を新たな事業に充てたり、セカンドライフに使ったりするなど、新たな人生のスタートがより良いものになるはずです。

デメリット

M&Aにおける売手・譲渡企業は、以下のデメリットに注意が必要です。

-

- 買手が見つからない場合がある

- 企業価値によっては希望価格での売却が難しくなる

- 従業員の離職が起きやすい

これまで当社が行った仲介では約6~7割の割合でM&Aが成功していますが、売却を依頼されても売れない会社が一定数存在します。財務体質が悪い場合、買手が決まらない可能性が高くなるため、法的整理や倒産処理などを視野に入れなくてはいけません。

また、会社をより高く売りたい場合には、企業価値が求められます。売上よりも利益を重視する傾向があるため、希望価格で売却するには、会社全体または、譲渡したい事業の利益を高めることが重要です。

M&Aによる変化に伴って、従業員が離職する可能性にも注意しなくてはいけません。M&A開始によって不安を感じて離職を検討したり、買手が絞られてきた段階で退職を考えたりするなど、さまざまな要因で人材が流出するリスクがあります。

M&Aで雇用が守られることや、より良い環境で働けることなどを丁寧に説明し、従業員のマネジメントに力を入れましょう。

M&Aの手法

M&Aは直訳すると「合併と買収」ですが、合併と買収以外にもさまざまな手法があります。資本の移動の有無を基準に、資本提携と業務提携に大別され、資本提携からさらに手法が細分化されるのが特徴です。

資本提携と業務提携は、それぞれ以下のような手法です。

| 手法の種類 | 概要 |

| 資本提携 | ・株式の譲渡によって、提携先企業に議決権を与える手法 ・買収や合併、分割などの方法があり、方法によって提携先との関係性が異なる |

| 業務提携 | ・資本の移動を伴わない提携 ・資金や技術などを相互に提供し、シナジー効果による競争力強化を目指す |

資本提携は、さらに以下の手法に細分化されます。

| 手法の種類 | 概要 |

| 買収 | ・対象となる会社を対価と引き換えに承継する手法 ・株式譲渡や株式交換、事業譲渡など対価によって手法が異なる |

| 合併 | ・複数の企業をひとつの法人格に統合する手法 ・一方の権利義務を承継する「吸収合併」と、新たな会社を設立し権利義務を承継する「新設合併」がある |

| 合弁会社設立 | ・対象となる会社と資本を出し合って会社を設立する手法 ・新規事業の立ち上げや海外進出などにおいて、コストを削減できる |

| 資本参加 | ・対象となる会社への出資や、株式の譲渡によって経営に参加する手法 ・経営参加で関係性を強化したり、少ないリスクで出資を受けられたりする |

資本提携の手法によって、M&Aの対象となる会社との関係が異なるため、目的に合った方法を慎重に検討する必要があります。

資本の移動が基準のひとつであり、まず資本提携と業務提携のどちらが良いか判断しましょう。資本提携を選択する場合は、買収や合併などから適切な方法を選ぶ必要があります。複数の選択肢を一つひとつ検討し、自社にマッチした手法を絞り込んでいきましょう。

M&Aを行うために発生する費用の内訳と相場

M&Aを行う際、仲介業者やFA(ファイナンシャルアドバイザー)といった専門家にサポートを依頼するのが一般的です。

専門家のサポートを利用するうえで、仲介料や各種手数料などが発生します。事業者によって金額には差がありますが、相場を知っておくと適正な費用を判断しやすくなります。

M&Aを行うために発生する費用の内訳と相場は、以下の通りです。

| 内訳 | 相場 |

| 相談料 | 無料から数万円 |

| 着手金 | 数十万円から数百万円 |

| 月額報酬 | 無料から数百万円 |

| 中間報酬 | 最終的な報酬の約10~20% |

| 成功報酬 | 譲渡対価の数% |

上記の費用以外にも、買手側はデューデリジェンス費用を負担する場合が多く、買手・売手探しにプラットフォームを利用した場合は、各種手数料が発生します。

何にどのくらいの費用がかかるかを把握したうえで、専門家やプラットフォームの費用を比較し、自社の予算や費用対効果に見あった計画でM&Aを進めましょう。

M&Aをはじめる前に必要な準備

M&Aを検討している場合に事前に行うべき準備について解説します。

M&Aを実施する前に必要な準備は、以下の3点です。

-

- なぜM&Aを行うのか目的を定める

- 買手の場合は、取引先銀行に相談する

- M&Aの専門家に相談する

目的設定や支援を受けられる機関への相談などを行い、M&Aに向けた準備を整えましょう。

なぜM&Aを行うのか目的を定める

買手の多くはM&Aを行う目的を明確に持っています。その目的の大半は、売り上げや利益を増やすためです。具体的な例としては、マーケットシェアを高めたいというニーズが挙げられます。業界大手の場合、ある程度のシェアを獲得するとそれ以上のシェアを自社だけで獲得するのは難しくなるでしょう。そこで同業他社を買収することでマーケットシェアを広げていくのです。

マーケットシェアの獲得以外にも、IT業界など慢性的に不足するエンジニアの確保を目的とする場合や、自社にない技術を持っている会社を買収することで、まるごとその技術を入手するといった場合もあります。このように、多くの会社では買収に明確な目的を持っています。

M&Aは会社全体で利益を上げることを最終目的としているものであり、会社や事業を買収したからといって目的が達成されるというわけではありません。中には「何のために会社を買収するのか」を決めてはいるものの、買った後でどのように利益を出していくかまで考えが及んでいないケースがあります。会社を買収してから利益を出すまで、M&Aのステージごとに達成する目標を設定していくとよいでしょう。

一方、売手も買手と同様に目的を定めることが大切です。事業承継問題や経営状況などを解決するためには、自社の経営課題を正しく把握し、明確な目的を定めましょう。

買手の場合は、取引先銀行に相談する

M&Aの目的を定めたならば、買手の場合は取引のある銀行に相談をします。

買手

買手の場合、資金力がある会社であれば自己資金で購入ができるため銀行から融資を受けないケースもありますが、最近は小規模の会社を買いに行く個人投資家が増えてきました。

個人投資家は1,000万円〜2,000万円台の会社を買収するのが中心で、不動産を購入する際に融資を受けるのと同じように会社の購入資金を融資前提で進めるケースがあります。当然、融資を受けるためには銀行に相談しなければなりません。

銀行は融資をする際に買手にお金を貸しても問題ないかをチェックします。財務に問題がないか、債務超過ではないかなど、資産背景がしっかりしているかを確認するのです。また、融資を元手に買収する会社の財務状況も確認します。融資先だけでなく、買収する会社の財務状況までチェックして融資を実施するか検討するためです。

買収予定とされる会社の財務が融資する金額をスムーズに返済できるほど健全か、資産がある事業なのかということを融資前に銀行と相談しながら調べていく必要があります。M&Aが成立するか未確定な事項がある場合でも、より早い段階で銀行の担当者に相談してスムーズに案件を進めましょう。

売手

売手は会社を売ってお金をもらう立場であり、特に融資の必要はありません。したがって、銀行に相談する場面はほとんどないでしょう。

もしも銀行に相談する場面があるとするならば、銀行もM&A業務を取り扱うことが増えてきたため、売先を探してもらうための相談になるケースが中心でしょう。

M&Aの専門家に相談する

買手か売手かによらず、M&Aを行う場合には、M&A仲介会社などの専門家に相談するのが一般的です。

買手は、会社のスタンスによって大まかに2つの方法で買収する会社を見つけます。1つ目は、M&Aを積極的に実施している会社が数多くのM&A仲介会社や銀行、M&Aを希望する会社をマッチングするプラットフォームなどを使って案件を見つける方法です。

もう1つはM&Aアドバイザーの会社や金融機関からM&Aをすすめられるパターンです。このパターンは財務体質が良い会社に多く、積極的にM&Aに乗り出していなくても各方面から声がかかります。このような優良な会社は待っていても情報が入るため、結果的に買収を繰り返すようになります。

まだM&Aの経験がない場合には、ひとまずM&Aの専門家に相談するのが良いでしょう。相手を見つけるだけではなく、実際にM&Aを進めていくためには様々なプロセスや手続きがあるため、M&A仲介会社に依頼しないで進めると適切な条件で成約に至るのが難しくなります。

最近は、買手と売手が直接やり取りできるオンラインのプラットフォームが登場していますが、M&A仲介会社のアドバイザーがついていない案件では成立する可能性が低くなるため、まずは専門家に相談しましょう。

手数料の低いアドバイザーも増えてきており、着手前に相談料を取るケースも少ないため、気軽に専門家に相談することをおすすめします。

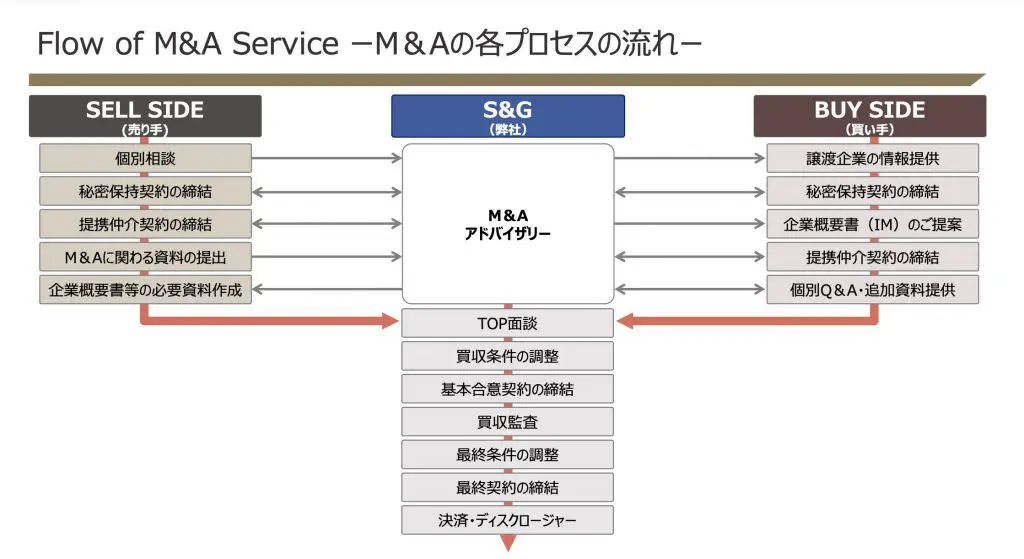

M&Aの手順・進め方を詳しく解説

M&Aを行う場合、どのような手順で進めていくかを解説します。買手と売手で手順に大きな違いはないため、売手目線で詳しくチェックしていきましょう。

売手がM&Aを進める際の3つのフェーズ

売手がM&Aを進める際は、3つのフェーズ・流れで進行します。

-

- 検討・準備フェーズ

- 相手企業との交渉フェーズ

- 最終契約フェーズ

それぞれのフェーズにおける手順を解説するため、一つひとつ着実に進めていきましょう。

1.検討・準備フェーズ

最初のフェーズは「検討・準備フェーズ」です。M&Aを行う理由には「後継者がいない」「自社だけでは事業継続が厳しい」などがあり、会社を売る動機や目的を整理して売却を決心したならば、M&A仲介会社や銀行などに相談します。以降はM&A仲介会社のアドバイザーが入っている前提で解説します。

アドバイザーは、M&Aの成立までをサポートしてくれる存在であり、最初の面談で売却の希望条件を確認します。その後、具体的にM&Aを進めていくことが決まった時点で秘密保持契約を締結するのが基本です。

M&Aを進める場合、社内で保有する財産や決算書などの重要な資料を第三者であるアドバイザーが閲覧します。そこで重要な情報が漏洩しないように秘密保持契約を締結してリスクヘッジするのです。この秘密保持契約はM&Aにおいて必ず締結されるもので、売手が安心してアドバイザーに情報を提供できるようになります。

秘密保持契約を締結したのちに、M&A仲介会社との仲介契約を結びます。これはM&A仲介会社にM&Aの仲介を正式に依頼する契約で、仲介契約が完了しなければアドバイザーが具体的に案件を進められません。

仲介契約が締結されると、アドバイザーは買手を探すために必要な「企業概要書」を作成します。買手に対して売手がどのような会社であるかといった基本的な情報や事業概要、従業員数などを示すものです。

売手は会社の基礎資料や決算書、定款、帳簿、従業員のリスト、賃金台帳、契約書関係などあらゆる資料をアドバイザーに提供します。多くのM&A仲介業者では企業概要書を作成するために必要な資料をリスト化しているため、そのリストに沿って必要な資料を提出しましょう。

企業概要書を見せる相手は、アドバイザーが秘密保持契約を結んでいる買手だけです。具体的に案件が進む前に個別の情報を伏せたおおまかな業種、ビジネスモデル、所在地などを記載したリストにもとづいて交渉にあたります。

買手が交渉を進める意思を持った場合、アドバイザーが買手とも仲介契約を結んでM&Aの案件を進めていきますが、買手が別のM&A仲介会社とすでに仲介契約を結んでいる場合には、双方にそれぞれが契約したアドバイザーがつきます。

2.相手企業との交渉フェーズ

売手と買手双方がM&Aに合意したならば、経営者同士のトップ面談を行います。面談では事業を売却することになった背景、事業を買収する動機や目的などをお互いに説明します。

トップ面談の回数はケースバイケースで、案件によって異なります。譲渡するものが事業資産のみであり、売却条件だけがポイントという案件であれば、買手の業種や規模などはあまり気にしないため、面談の回数は必然的に少なくなるでしょう。

従業員を含めた承継が必要であり、従業員の将来や自分が作ったサービスがM&Aによって良くなってほしいという思いが経営者に強い場合、その思いを買手に伝えるために何度もトップ面談を重ねることがあります。経営者同士の面談は、M&Aにおいて非常に重要です。アドバイザーはトップ面談の前に様々な情報を提供して面談に臨むようアドバイスしています。

トップ面談が終わると、より詳細な売買条件の調整に移ります。ここで事業譲渡の対価や株価をいくらにするのか、どれくらいの時期に買収を実行するのかといった細かい条件を調整していくのです。

また、いきなり社長が抜けると事業が回らずに困窮する中小企業が多く、一定の期間は旧代表に会長や顧問といった役職で残ってもらうのが一般的であるため、引き継ぎの期間や報酬をどうするかという基本条件も決定していきます。

細かい条件が決まった段階で、それまでの交渉で決まった内容を示す「基本合意契約」を締結します。これは仮契約のようなもので、この基本合意契約を結んだ以降より、独占交渉期間となり細かい部分を精査していくための「買収監査」に移ります。

デューデリジェンスとも呼ばれるこの買収監査では、買手が会計士や税理士、法務的な部分を見る場合は弁護士、労務が気になる場合には社労士にも依頼の上、売手の会社内部をチェックします。簡単にいえば会社の健康診断のようなものです。財務面に問題はないか、法的に問題がないかなどを確認し、問題がなければ次のステップに進めていきます。

買収監査はトップ面談と同じくらい重要なステップです。財務的に重大な問題があるとM&Aが頓挫してしまうおそれがあるでしょう。そこで利益の水増しや粉飾決算などがないか細かい財務書類を集めたり、タイムカードやパソコンのログイン履歴まで確認したりすることもあります。売手の社長にも2~3日の期間を設けて会計士たちがヒアリングを実施する場面もあります。

買収監査が終わると監査を実施する法人から買手へ買収監査レポートが示されます。買収監査の結果をもって、その先の最終条件を詰めていきます。事前の申告内容と監査結果に大きい変更点がなければ基本合意の内容をより詳細にしていくのが一般的ですが、買収監査によって実状が異なる場合には、再度買収条件を調整する必要があるでしょう。

トップ面談のフェーズから最終的に成約まで至る割合は概ね半数以下の割合です。すべての買手が「絶対にその会社を買う」という意思を持って面談に臨んでいるわけではなく、買収監査で状況を細かく聞いた上で買収の可否を決定することもあります。

成約まで至らないケースは、買収監査で大きな問題が発覚した、取引先や従業員の承継ができなくなったなどの理由が大半です。トップ面談の段階で詳細を聞いて買収を取りやめるというケースも珍しくありません。途中で条件調整がうまくいかずに破綻するケースも一定数存在します。

3.最終契約フェーズ

最終条件の調整が済んだところで最終契約の締結を行います。最終契約はM&Aの内容によって異なり、株式譲渡によってM&Aを行う場合には「株式譲渡契約書」を作成し、一部事業の譲渡や個人事業主がM&Aを行う場合には「事業譲渡契約書」を作成します。

最終的な契約を締結すると対価の授受に移ります。対価の支払いは契約締結と同日で行うケースや、支払いだけ後日にするといったケースがあります。最終契約後は、従業員などへM&A実行の件を通知し、取引先や金融機関へ挨拶に行くなどの対外的な動きも進んでいくことになります。

M&A成立後は、買収が実行された後の統合を進めていきます。会計や社内規定といった制度面はもちろん、経営理念や方針なども含め両社を統合していく必要があります。このプロセスをPMI(Post Merger Integration)といい、この作業を実施していく場合にも専門のコンサルタントに依頼するケースが多いです。

買手がM&Aを進める際の3つのフェーズ

買手のフェーズも基本的には同じです。「検討・準備フェーズ」で買収する会社を決めた時点でアドバイザーとの機密保持契約と仲介契約を締結し、「相手企業との交渉フェーズ」でトップ面談に臨みます。

その後は買収監査を行い、監査内容に問題がなければ「最終契約フェーズ」で事業譲渡契約などの契約を取り交わし、対価の支払いを済ませてM&Aは完了です。

M&A締結までにかかるおおよその時間

当社でM&Aを行う場合には通常よりもスピーディーに進めていくため、ここでは一般的なM&A締結にかかる期間を解説します。

基本的には売手の相談からM&Aの買手募集をかける準備が終わるまで、必要な資料をいただいてから1~2週間もあれば概要書作成などの提案準備は完了します。

その後、買手への提案をスタートさせ、具体的な買手が現れてトップ面談まで進むかどうかは会社によって様々です。企業概要書が完成して募集を開始したその週にトップ面談に進むケースもあれば、数年たっても決まらないケースもあります。平均的に見ると売手から売却の依頼を受けて、3カ月〜半年ほどでトップ面談まで進むのが一般的です。

トップ面談が終わってからのスケジュールは買収監査にどれだけ時間をかけるかによりますが、一般的にはトップ面談から2~3カ月で譲渡完了まで進むことが多いでしょう。準備段階からM&A成立までを合計すると、平均で半年から9カ月程度でM&Aが成立します。また、M&Aの成立後も売手オーナーが一定期間(半年〜2年ほどが多い)売却した会社に残って引き継ぎ業務を行うケースも多いです。

最近あった例では「あと1カ月で売却しなければならない」というケースがありました。弊社では、依頼主様のご要望に可能な限りこたえ、スピーディーかつ柔軟に業務を推敲しており、ご依頼から1カ月以内でM&A成立を支援した事例も少なくはありません。

しかし、M&Aには相手があることや売却後も一定の引き継ぎ期間が想定されることからも、完全に売手がその会社を退任することを希望する時期から逆算して1、2年ほど前から相談しなければ計画どおりには進みません。期間に余裕があったほうがより多くの会社に興味を持ってもらうことができ、条件や金額が有利になる可能性が高まるため、余裕を持って取り組むようにしましょう。

M&Aを成功させる7つのポイント

M&Aを成功させるポイントは、以下の7つです。

-

- 相手企業とのマッチングを慎重に行う

- 互いにとってよい条件を満たせるように交渉する

- シナジー効果を適切に見積もる

- スケジュール管理を徹底する

- 情報を適切に管理する

- 経営統合プロセスを事前に策定する

- 信頼できる専門家・仲介業者に依頼する

7つのポイントを実践し、当初の目的を達成し、メリットを得られるM&Aをかなえましょう。

相手企業とのマッチングを慎重に行う

M&Aは相手があっての取り組みであり、相性によって成果が大きく変わるため、慎重なマッチングが必要です。

知名度や資本力は注目しがちなポイントですが、どれだけ規模の大きい企業でも、最適な相手とは限りません。

企業風土が似ていたり、互いの強み・弱みを補完できたりする相手を選ぶことが大切です。質の高いマッチングをするためには、自社の課題や強みなどを丁寧に洗い出し、条件を絞り込みましょう。

互いにとってよい条件を満たせるように交渉する

お互いに条件を満たした相手先を見つけた場合でも、交渉で頓挫するケースもあるため、どちらにとってもメリットのある交渉を心がけましょう。

自社のメリットを優先したり、対等な立場で条件提示できなかったりすると、条件やスタンスの不一致が起きやすくなります。強みと弱みを包み隠さず提示したうえで、互いに納得できる条件を探りましょう。

どの企業にも少なからず弱点やリスクはあるため、マイナスなまま伝えるのではなく、リスクの回避策を提示することが大切です。

シナジー効果を適切に見積もる

M&Aでは、買手・売手が持つ資金や技術などによるシナジー効果を期待できますが、高く見積もりすぎると、実情とのギャップが生まれやすくなります。

見込んだシナジーよりも成果が出ないケースもあるため、M&Aの計画段階ではシナジーに期待しすぎない見積りを立てるのがコツです。

保守的な計画を立てることによって、成長させるためにリソースを確保するなど対策を取りやすくなります。

スケジュール管理を徹底する

M&Aを成功させるためには、あらかじめスケジュールを設定し、進捗管理を徹底する必要があります。

準備や交渉は入念に行うべきですが、時間をかけるほど成功確率が上がるわけではなく、タイミングを逃してしまうケースもあるため、計画的な進行が欠かせません。

M&Aでは、自社の動きだけではなく、相手先や仲介を依頼する専門家の動きもかかわってきます。連携の際にタイムラグが発生する場合もあるため、時間的な余裕を持ったスケジューリングとマネジメントが重要です。

情報を適切に管理する

M&Aに関する情報は、企業や従業員に大きな影響を与えるものであるため、慎重に取り扱う必要があります。

自社で情報が漏れた場合、M&Aに不安を感じた従業員が早期に退職を決断するかもしれません。外部に漏えいした場合には、取引先との関係や顧客の評判などに影響が出るでしょう。

M&Aに関する情報は限られた関係者だけに開示し、情報の取り扱いや管理体制を徹底することが重要です。

経営統合プロセスを事前に策定する

M&Aは最終契約を締結して終わりではなく、相手先との統合を完了させるまで気を抜かず取り組む必要があります。

スムーズな統合を実現するためには、最終契約の締結を見据えて、事前に統合プロセスを作成するのがポイントです。

M&A後の制度面や人材配置、従業員へのフォローなどを事前に決めておくと、混乱を最小限に抑えて統合を完了しやすくなります。

信頼できる専門家・仲介業者に依頼する

M&Aは専門家や仲介業者のサポートを受けるのが一般的であるため、どの事業者を選ぶかが重要です。

相手先探しや交渉、統合などさまざまなシーンで専門家がかかわるため、正しい判断ができる専門家を選びましょう。

信頼できる専門家を選ぶためには、自社の状況と似た事例やサポート範囲などに注目し、複数の事業者を比較するのがポイントです。無料相談を実施している場合もあるため、まずは話をしてみて、サービス内容や担当者との相性を見極めるのもよいでしょう。

M&Aの成功事例3選

最後に、M&A成功事例を3つ紹介します。

-

- ビックカメラによるエスケーサービスの買収

- BookLiveによるメモリアの譲り受け

- ソニーのVAIO事業の株式譲渡

M&Aを考えた経緯や進め方などを参考にし、自社のM&Aに役立ててみましょう。

ビックカメラによるエスケーサービスの買収

ビックカメラは、エスケーサービス株式会社を買収することで、家電配送や設置サービスの強化を図りました。

エスケーサービスは、首都圏を中心に家電配送・取り付け工事や産業廃棄物の収集・運搬を行う企業であり、ビックカメラにとっては顧客へのワンストップサービスを実現するための重要なパートナーとなりました。

家電販売後のアフターサービスの向上により、顧客満足度が向上し、両社にとってのシナジー効果が明確になりました。

このM&Aにより、ビックカメラは配送から設置までの一貫したサービス体制を整え、顧客基盤をさらに強化しています

引用元:https://www.nikkei.com/article/DGXLRSP485668_Z10C18A7000000/

BookLiveによるメモリアの譲り受け

NFT関連事業を手掛けるメモリアは、電子書籍配信サービスを展開するBookLiveに株式を譲渡しました。

メモリアは、NFT技術を活用したデジタルコンテンツの提供を強化しており、BookLiveの技術力と顧客基盤を活用することで、さらに市場拡大を目指しています。

両社の統合により、デジタルコンテンツ市場において競争力が強化され、より多くのユーザーに高品質なサービスが提供されるようになりました。

引用元:https://www.booklive.co.jp/topics/16559

ソニーのVAIO事業の株式譲渡

ソニーは、長年にわたって展開してきたPC事業「VAIO」を、不採算事業の整理を目的として2014年に日本産業パートナーズに売却しました。

この売却により、ソニーは経営資源をスマートフォンやデジタルカメラなど、収益性の高い事業に集中させることができました。

一方、VAIOは独立したブランドとして再出発し、新たな経営体制での成長が期待されています。このM&Aは、事業再編を目的とした戦略的な売却として評価されています。

引用元:https://www.sbbit.jp/article/cont1/27566

M&Aの仕組みやメリット・デメリットを理解しよう

今回はM&Aを進めるにあたっての手順や進め方について、売手と買手それぞれの方法を解説しました。どちらの立場であっても、まずはM&A仲介会社に相談してアドバイスを受けるのが最初のステップです。

M&Aが成立するために最適なアドバイスをしてくれる仲介会社を見つけたならば、仲介契約を結んで企業概要書を作成してもらいます。その後、買手候補が決定した時点でトップ面談を行い、基本合意契約を結んでから買収監査に移ります。買収監査が問題なく終わると最終契約に移行してM&Aは完了です。

M&Aを行う場合、特に情報の管理には注意が必要です。M&A成立前に情報が漏洩すると、取引先から取引を止められたり、従業員が離職したりする可能性が出てきます。

シナジーを得るためにM&Aを行うならば、M&A検討段階や買収監査においてビジネスの内容をしっかりと深掘りし、どのようなポイントでシナジー効果を発揮できるかをしっかり検討しましょう。また、買手の場合は買収後の統合も重要なプロセスです。

このように、M&Aを進めていく際には様々なプロセスや注意点があり、その成功にはより良い仲介会社を見つけることが欠かせません。今後M&Aを検討しようと考えているならば、まずは良い仲介会社を選ぶことからはじめていきましょう。最近は相談費用を取らない仲介会社も増えています。自社にもっともあう会社を見つけてM&Aを成功させていきましょう。

【メタディスクリプション】

本記事では、M&Aの現状や目的、手法、費用などを詳しく解説します。買手・売手それぞれのメリット・デメリットや進め方、M&Aを成功させるポイント、事例も紹介するため、M&Aを検討している方はぜひ参考にしてください。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。