会社の合併とは何か?種類や成功事例、手続きの流れをわかりやすく解説

「合併とは何か?」「合併はどう進めるべき?」などと悩んでいる人も多いかと思います。

合併とは複数の会社をひとつの法人格に統合することを意味し、企業が成長し効率化を図るための重要な戦略です。適切に計画し、実行することで、組織のポテンシャルを最大限に引き出すことが可能になります。

本記事では、合併の基本概念から吸収合併と新設合併の違い、成功事例をまとめています。合併のメリット・デメリットや手続きの流れを、税理士法人山田&パートナーズの税理士・宇田川隆氏に解説していただきました。

目次

合併とは何か?

「合併」とは、複数の法人をひとつの法人格に統合することを言います。被合併法人は解散し、財産および権利義務の一切を合併法人が包括承継するのが主な流れです。

ここでは、合併の目的を解説しつつ、「統合」「買収」との違いについてまとめます。

合併の目的

合併の目的は、市場での競争力を強化し、効率的な運営体制を構築する点にあります。合併により企業は資源の最適化やコスト削減、技術や知識の共有といった複数の利点を享受できるようになります。

合併を通じて新たな市場への進出や製品ラインの拡張など、長期的な成長を目指すことが可能です。

合併と統合の違い

合併とは2つ以上の法人がひとつになり、新しい法人を形成するか一方が他方を吸収する取り組みです。吸収された法人は消滅し、合併の結果、新しい法人が誕生する場合もあります。

統合は合併や買収の後に行われ、異なる企業文化やシステムをひとつにまとめ上げる取り組みです。合併は企業の法的構造に直接影響を与えるのに対し、統合は内部運営の効率化やシナジー効果の実現に焦点をあてます。

また、統合は運営の統一化が目的でもあるため、法人格が残る点も大きな違いです。

▽内部リンク「会社統合」

合併と買収の違い

合併は、2つ以上の企業が互いに合意のうえで新しい企業名のもと統合されます。一方の企業が他方を支配下に置き、元の企業は法的に消滅し、新しい企業が資産や業務を引き継ぎます。

買収は一方の企業が他方の企業の運営権利を取得するため、株式等の資産を購入する行為です。被買収企業は買収者の子会社となる場合が多く、企業自体は存続します。

合併は、市場シェアの拡大や効率性の向上が目的です。買収は特定の技術や製品、市場アクセスを迅速に獲得するために行われるため、目的や戦略面で大きな違いがあります。

会社(企業)合併の種類

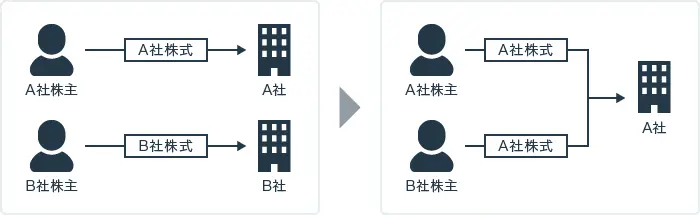

「合併」には「吸収合併」と「新設合併」の2つの種類があります。ここでは、それぞれの特徴や違いについて解説します。

【吸収合併】

「吸収合併」とは、一方の企業の法人格のみを残して存続会社とし、もう一方の企業の法人格を消滅させる手法です。資産や権利義務のすべてを存続会社が包括承継します。

一般的に、資本の大きい企業が資本の小さい企業を吸収したり、親会社が子会社を吸収したりと、主従関係が明確な合併が多いです。ただし、吸収合併の際、必ずしも規模の大きな企業が規模の小さな企業を合併するというわけではありません。

まれに、許認可や免許をもっている企業や、欠損金が多く残っている企業を主として合併を行うケースなどもあります。

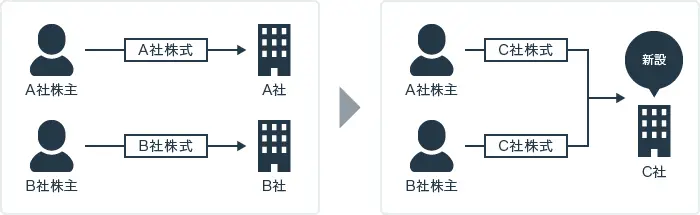

【新設合併】

「新設合併」とは、新設会社を作って合併する両社の法人格を消滅させ、すべての資産や権利義務を新設会社が包括承継する手法です。

新しく会社を設立する手間や、複数の会社から権利・義務を1社へ承継する手続きを考えると、吸収合併と比べて事務コストが大きくなる傾向があります。そのため、複数の子会社をひとつに統合することで事業の効率化を図る場合は、大きなメリットが得られます。

【吸収合併と新設合併の違い】

吸収合併と新設合併とでは、消滅会社が有するすべての資産や負債を引き継ぐ点は共通していますが、許認可や免許の承継の点では異なります。

吸収合併の場合、許認可や免許はそのまま合併法人に引き継がれますが、新設合併の場合は、新設会社に引き継がれません。そのため、一度新設会社を設立してから、あらためて許認可や免許の申請を行う必要があります。

また、株主への対価の支払いにも違いがあります。吸収合併の場合、消滅会社は合併法人から現金・株式・社債のいずれかを対価として受け取れます。しかし、新設合併の場合は両社(ともに消滅会社)は新設会社から新設会社の株式か社債のどちらかを受け取ることになります。

つまり、吸収合併では対価として現金での受け取りが可能ですが、新設合併ではそれができないことを理解しておきましょう。

【関連記事】株式交換と株式移転はどんなものなのか?メリットとデメリット、相違点、手続きを解説

合併の成功事例

合併を行えば、事業拡大だけでなく経営効率の向上が期待できます。ここでは、過去に行われた合併の成功事例を紹介します。

【吸収合併事例】はごろもフーズ

はごろもフーズ株式会社は、2020年10月13日に連結子会社であるはごろも商事株式会社を吸収合併しました。合併の目的は、経営資源の集中と効率化を図り、事業価値を向上させることです。

はごろも商事は、はごろもフーズの100%子会社であり、進物用品の製造販売等を行っていました。合併により、はごろも商事は解散し、事業は、はごろもフーズに引き継がれたのです。

合併後のはごろもフーズは、経営効率の向上に成功しています。

【新設合併事例】株式会社三越

株式会社三越伊勢丹ホールディングスは、2011年4月1日に株式会社三越と株式会社伊勢丹を合併し、「株式会社三越伊勢丹」が誕生しました。合併の目的は、両社の強みと経営資源を最大限に活かし、顧客満足度を最大化することにあります。

合併により、首都圏における百貨店事業の方針策定から実際の店舗運営までを一元化し、グループ全体の利益最大化を図りました。三越と伊勢丹のブランドはそのまま残し、ブランドの明確化と価値向上に注力したのです。

結果、百貨店業界における新たな価値創造と、顧客へのよりよいサービス提供を目指す重要な一歩となりました。

合併のメリット・デメリット

吸収合併と新設合併の共通メリットとして、シナジー効果(技術、人材、市場、売り上げ、ブランド、信用、管理コスト、税金など)が期待でき、雇用契約や取引先との契約を新たに取り交わす必要がない点が挙げられます。

一方、組織の融合と業務の統合に時間と労力とコストがかかる点が主なデメリットです。包括承継であるため、簿外債務等を引き受けるリスクがある点も挙げられます。

吸収合併のメリット・デメリット

存続会社は、許認可をそのまま承継できるため、新設合併に比べて必要な手続きは少なくて済みます。一方で、消滅会社は、存続会社のブランド力や信用力を獲得できます。また、債務も包括承継されるため、債務処理が不要です。

デメリットは、 一方の会社を吸収して消滅させるため、存続会社と消滅会社の間に優劣があるかのような誤った印象を社内に与える恐れがある点です。また、存続企業が非上場企業の場合、消滅企業が受け取った株式・社債の現金化が難しい点もデメリットと言えるでしょう。

新設合併のメリット・デメリット

新設合併を行う場合、ともに消滅会社となるため、比較的平等な統合が可能になる点がメリットと言えるでしょう。

デメリットは、新設合併を行う場合、原則新設会社ですべての許認可や免許の再取得が必要な点です。仮に新設会社が上場企業であれば、上場の再審査も必要になるなど、吸収合併に比べて事務コストが大きくなります。

また、消滅会社の株主への対価は新設会社の株式のみであることから、現金を対価とすることはできません。対価の柔軟性に欠けるという点もデメリットと言えるでしょう。

▽内部リンク「合併 メリット」

合併の手続きの流れを解説

ここからは、合併の手続きや流れについて紹介します。具体的な流れをまとめると以下の通りです。

-

- 事前準備と交渉

- 合併契約の承認

- 株主総会での特別決議

- 債権者保護手続

- 反対株主に対する買取機会の確保

- 登記申請

それぞれ詳しく解説します。

1. 事前準備と交渉

最初に、合併の目的を明確にしつつ、合併相手との交渉に向けて準備を進めましょう。市場分析や財務分析、およびリスク評価を含む徹底した調査が必要です。

交渉では、合併条件や価格、統合後の経営構造など、重要な要素について合意をもらう必要があります。交渉時点でしっかりとしたコミュニケーションと戦略的計画をたてれば、合併全体の基盤を形成できます。

2. 合併契約の承認

吸収合併の場合、存続会社と消滅会社は、合併の効力発生日の前日までに、それぞれ株主総会の特別決議による承認を得なければなりません。一方、新設合併の場合、消滅会社は分割の効力発生日の前日までに株主総会の特別決議による承認を得なければなりません。

ただし、簡易合併の要件を満たす場合、株主総会決議を省略できます。簡易合併とは消滅会社の資産の帳簿価額が存続会社(包括合併時)、または新設会社(新設合併時)の総資産の5分の1以下であれば、消滅会社における株主総会決議を省略できるというものです。

また、存続会社が消滅会社の90%以上の議決権を保有している場合は、略式合併の要件を満たすため、消滅会社において株主総会決議を省略できます。なお、略式合併は吸収合併のみに認められており、新設合併には認められていないため注意が必要です。

3. 株主総会での特別決議

合併契約の承認後、両社は株主総会を招集し、特別決議を通じて合併契約の承認を得ます。合併に関する詳細情報が株主に提供され、株主は合併に賛成または反対の投票を行います。

特別決議では、合併の承認に、議決権を行使できる株主の過半数の出席と3分の2の賛成票が必要です。合併が株主にとって利益になるかどうかが決まります。

合併を進めるうえで株主の承認は法的要件であり、正当性を確保するためにも特別決議は不可欠です。

4. 債権者保護手続

合併では債権者保護手続が原則必須となっています。具体的には、官報による公告、合併により債務者が変更になる債権者への個別催告、債権者から異議を申したてられた場合の対応などです。

合併の効力発生日前日の1ヶ月以上前までに、官報による公告を行い、合併により債務者が変更になる場合、債権者へ個別催告しなければなりません。

5. 反対株主に対する買取機会の確保

合併に反対する株主を保護するための手続きとして、存続会社と消滅会社の株主は、自己の保有する株式を公正な価格で買い取れます。存続会社または消滅会社に請求すれば買取が可能です。

6. 登記申請

吸収合併の場合、合併契約で定めている合併実施日(効力発生日)から2週間以内に、存続会社の変更登記と消滅会社の解散登記を同時に行います。一方、新設合併の場合は新設会社は設立登記を行い、消滅会社は解散登記を同時に行うのが一般的です。

この場合、新設会社の登記日が効力発生日になります。なお、登記の費用については、登録免許税・官報告示費用・司法書士費用がかかります。

合併前に必要な事前準備

合併を成功に導くためにも、事前の準備は不可欠です。合併を進める前に以下の準備が済んでいるかチェックしましょう。

-

- 合併の目的と目標を明確にする

- 従業員への説明を徹底する

- 法務・税務・会計などの専門家へ相談する

それぞれ詳しく解説します。

合併の目的と目標を明確にする

合併を検討する際、目的と目標を明確に定義しましょう。目的は、企業が合併によって達成しようとしている具体的な成果で、市場シェアの拡大やコスト削減、技術獲得などが含まれます。

目標とは売上目標や作業効率化など、目的を達成するためにも必要な指標です。明確な目的と目標は合併を成功へと導き、関係者間でのコミュニケーションを促進します。

プロジェクトの進行において、意思決定を仰ぐためにも不可欠です。

従業員への説明を徹底する

合併の計画や理由、与える影響について、従業員にわかりやすく説明しましょう。合併は従業員にとって大きな変化を意味し、不安や疑問を与えます。

合併によってどのような変化が起きるか、職務や地位にどのような影響を与えるか、具体的に伝えることが大切です。合併による従業員へのメリットが理解されれば、従業員の不安が軽減し、組織に対する信頼度も維持されます。

従業員の関与とサポートは、合併のスムーズな実施と成功に不可欠です。

法務・税務・会計などの専門家へ相談する

合併は法務・税務・会計上の課題を伴い、専門家の知識と経験が必要となる場面が増えるため、事前に相談をしましょう。相談する内容として、合併に関連する規制の遵守や契約の作成と交渉、知的財産権の保護などが含まれます。

税務では、合併による税負担の最適化と税務当局の要件への準拠が必要です。会計では、合併に伴う財務報告と会計処理の適切な実施が求められます。

専門家に相談することで合併を円滑に進め、合併後の予期せぬトラブルや遅延を避けられます。

合併における注意点

合併を進める際には以下の点に注意しましょう。

-

- 従業員の離脱・混乱・衝突が生じる可能性もある

- 買収よりも経営統合に時間がかかる

- 簿外債務を引き継ぐリスクが発生する

それぞれ詳しく解説します。

従業員の離脱・混乱・衝突が生じる可能性もある

合併は企業文化や組織構造に大きな変化をもたらすため、従業員に不安や混乱を招く可能性があります。特に、吸収合併で消滅する企業の従業員や、新設合併における合併比率が少ない企業の従業員の精神的ストレスは想像以上に大きいです。

合併によるシナジー効果を急ぐあまり、そうした混乱や不安を増長させることがないよう、いかにうまく統合化や融合化を図っていくかが合併を成功させる最大のポイントと言えます。吸収合併の場合、存続会社と消滅会社の間に優劣があるかのような誤った印象を社内に与える恐れがあります。

トラブルを避けるためには、合併の初期段階から従業員とコミュニケーションをとり、合併後のビジョンを伝えましょう。キャリア開発プログラムや再教育の機会を提供すれば、従業員の不安を軽減し、組織への忠誠心を高められます。

買収よりも経営統合に時間がかかる

合併による経営戦略や企業文化、システムの統合には予想以上の時間とリソースが必要です。買収の場合、一方の企業が会社の経営権を買い取るため、統合までの手続きは比較的簡単かつ迅速に進みます。

しかし、合併では等価の立場からの交渉が必要となり、合意に至るまでが複雑になりがちです。経営統合を成功させるためには、両社の経営陣が共通の目標に向かって協力しあう必要があります。

手続きには数ヶ月から数年かかる場合もあるため、経営陣は長期的な視点をもって取り組みましょう。

簿外債務を引き継ぐリスクが発生する

合併においては、財務上のリスクを正確に評価することが不可欠です。簿外債務や隠れた負債の存在は、合併後の財務健全性に大きな影響を与える可能性があります。

簿外債務とは、財務諸表に明示されていないもので、将来的に企業の負担となる可能性がある債務です。リスクを適切に評価して管理するためには、合併前の事前調査を徹底的に行い、必要に応じて専門家の意見を求める必要があります。

簿外債務の存在を事前に把握し、適切なリスクマネジメント戦略をたてれば、スムーズな統合を実現できます。

合併における会計処理の基本

合併を進めるうえで注意すべき点は、会計処理です。財務報告の正確性を保つためにも、専門用語や基本知識をしっかりと抑えておきましょう。

ここでは、合併における会計処理の基本をまとめます。

会計処理に欠かせない「のれん」の基本

「のれん」とは、合併や買収において、買収対象企業の購入価格が純資産の時価を超えた場合に生じる科目です。たとえば、ある会社の純資産が100万円の価値しかないのに120万円で買った場合、20万円が「のれん」として計算されます。

のれんの計上は、合併後の企業価値を正確に評価するうえで不可欠であり、一定期間にわたって償却されます。償却の方法や期間は会計基準によって異なり、企業の将来収益にもとづいて慎重に決定しなくてはいけません。

のれんの適切な管理と評価は、財務報告の正確性を保ち、投資家に対する信頼を維持するためにも重要です。

資産・負債を時価で受け入れる「通常取得」

合併や買収において、企業は取得した資産と負債を時価で計上する「通常取得」の方法を採用します。通常取得とは、吸収合併により存続会社が消滅会社の資産・負債を時価で受け入れる取り組みです。

たとえば、A社がB社を100億円で買収し、B社の純資産の時価が80億円だった場合、20億円の「のれん」が発生します。「のれん」は資産の部として計上され、買収金額の100億円は資本金や資本準備金に計上される仕組みです。

時価での評価は、合併後の企業の財務状況を正確にあらわすためにも必要で、投資家に対して透明性の高い情報を提供します。

負債として扱う「負ののれん」

「負ののれん」は、買収される会社の純資産の時価が、合併対価を下回る場合に発生するものです。たとえば、A社がB社を買収する際に60億円の合併対価を支払い、B社の純資産の時価が70億円だった場合、10億円の「負ののれん」が計上されます。

負ののれんは即時利益として損益計算書の特別利益に記録され、買収した企業にとって一時的な財務上の利益をもたらします。

親会社による完全子会社の吸収合併

親会社による完全子会社の吸収合併は、親会社が自身の完全子会社を合併し、子会社を法的に消滅させるものです。親会社と完全子会社間での取引は内部取引とみなされ、「のれん」ではなく抱合株式消滅差益(もしくは特別損益)として仕訳されます。

たとえば、吸収合併される子会社の資産が10億円で負債が1億円の場合、純資産は9億円となります。もともと取得した子会社株式が7億円だった場合、子会社株式との差額分2億円が抱合株式消滅差損益(この場合益)として仕訳されます。

「合併・M&A」の相談なら「TSUNAGU」へ

合併後の株主構成について両社ともにさまざまな思惑がありますので、しっかりと事前に話し合うことが大切です。その際、どちらかが「合併してやる」といった上から目線だと決してうまく話し合いが進みません。

対等の精神で、いかに友好的な形で話し合うことができるかが極めて重要になります。

「合併・M&A」の相談なら、「TSUNAGU」へご相談ください。「TSUNAGU」には、以下3点の特徴があります。

①数十社の中から最適なM&A会社を比較検討可能。また、買手も1万社以上の中から比較検討可能

②M&A品質の担保

③着手金なし、成果報酬。業界最低水準の手数料

まずは、お気軽に無料相談ください。

▼監修者プロフィール

岩下 岳(S&G株式会社 代表取締役) S&G株式会社

新卒で日立Gr.に入社。同社の海外拠点立上げ業務等に従事。

その後、東証一部上場のM&A仲介業界最大手の日本M&Aセンターへ入社ディールマネージャーとして、複数社のM&A(株式譲渡・事業譲渡・業務提携等)支援に関与。IT、製造業、人材、小売、エンタメ、建設、飲食、ホテル、物流、不動産、サービス業、アパレル、産業廃棄物処分業等、様々な業界・業種でM&Aの支援実績を有する。現在はS&G代表として、M&Aアドバイザー、及び企業顧問に従事している。